Chứng khoán thị trường trên Bảng cân đối kế toán (Định nghĩa, Các loại)

Chứng khoán Thị trường là gì?

Thị trường Chứng khoán là các tài sản lưu động dễ dàng chuyển đổi thành tiền mặt được báo cáo dưới phần tài sản lưu động chủ yếu trong bảng cân đối kế toán của công ty và ví dụ hàng đầu trong số đó bao gồm thương phiếu, tín phiếu kho bạc, thương phiếu và các công cụ thị trường tiền tệ khác .

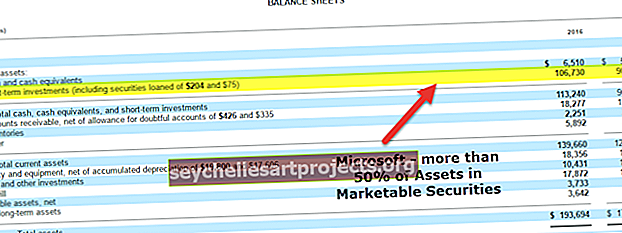

Các chứng khoán này là các hạng đầu tư cần thiết và là mục yêu thích của các công ty lớn. Như đã lưu ý trong hình bên dưới, Microsoft có hơn 50% Tổng tài sản của mình dưới dạng Đầu tư Ngắn hạn hoặc Chứng khoán Có thể Thị trường.

Đặc điểm của Chứng khoán Thị trường

Chà, có rất nhiều đặc điểm của những chứng khoán này, nhưng hai đặc điểm quan trọng nhất khiến chúng khác biệt với những chứng khoán còn lại được đánh dấu dưới đây.

# 1 - Chất lỏng cao

- Đó có lẽ là đặc điểm quan trọng nhất mà mọi công cụ tài chính phải có để phân loại chúng là chứng khoán có thể bán được trên thị trường.

- Các chứng khoán này có tính thanh khoản cao và có thể dễ dàng chuyển đổi thành tiền mặt trong thời gian ngắn và giá cả hợp lý.

- Thời gian ngắn hạn là bao nhiêu không được xác định ở bất kỳ đâu, nhưng theo các công ước và các nguyên tắc được chấp nhận chung, thời hạn này phải dưới một năm.

- Một số ví dụ về các công cụ thể hiện các đặc điểm sau và do đó được phân loại là chứng khoán thị trường là thương phiếu, tín phiếu kho bạc, tín phiếu phải thu và các công cụ ngắn hạn khác.

# 2 - Dễ dàng chuyển nhượng

- Để có tính thanh khoản cao, các chứng khoán này phải dễ dàng chuyển nhượng.

- Các đặc điểm có tính thanh khoản cao và dễ chuyển nhượng của các chứng khoán này là bổ sung cho nhau.

- Những chứng khoán này là những công cụ có thể dễ dàng chuyển nhượng trên sàn giao dịch chứng khoán hoặc cách khác.

Hai đặc điểm trên có thể được sử dụng để phân loại bất kỳ chứng khoán nào là chứng khoán thị trường.

Hãy hiểu cách này được sử dụng như một công cụ phân loại với sự trợ giúp của một minh họa thực tế.

Các ví dụ về Chứng khoán Thị trường

Công ty X Inc. đầu tư vào trái phiếu kho bạc Hoa Kỳ có thời hạn đáo hạn là 30 năm trong năm tài chính 2016. Người kiểm soát tài chính của công ty, ông Adam Smith, đang trong tình trạng khó xử liệu những khoản đầu tư đó có được phân loại là chứng khoán này hay không. .

Giải pháp - Như đã thảo luận ở trên, việc phân loại chứng khoán là chứng khoán thị trường phải được đánh giá dựa trên hai đặc điểm quan trọng - Tính thanh khoản cao và dễ chuyển nhượng.Việc phân loại chứng khoán này không dựa trên thời hạn mà nhà đầu tư nắm giữ. Chứng khoán thị trường trên Bảng cân đối kế toán có thể là chứng khoán dài hạn hoặc ngắn hạn. Chứng khoán chính phủ thường có thời gian đáo hạn dài. Ví dụ: thời gian đáo hạn của Kho bạc Hoa Kỳ có thể cao tới 30 năm hoặc thấp nhất là 28 ngày. Bảo mật của chính phủ là một trong những phương thức đầu tư ưa thích được nhiều Công ty 500 tài sản sử dụng. Mặc dù những chứng khoán này không hứa hẹn sẽ trả lại tiền gốc cho nhà đầu tư trong 30 năm, nhưng chúng có thể được bán tương đối nhanh chóng trên thị trường trái phiếu. Do đó, chúng có tính lỏng cao và dễ dàng chuyển nhượng. Do đó, chúng được xếp vào loại chứng khoán thị trường.

Ngoài ra, hãy xem các ví dụ dưới đây về Microsoft. Chúng tôi lưu ý rằng các khoản đầu tư có kỳ hạn thanh toán dưới 3 tháng được phân loại là các khoản tương đương tiền và các khoản đầu tư có kỳ hạn thanh toán trên ba tháng và dưới một năm được phân loại là các khoản đầu tư ngắn hạn.

nguồn: Microsoft

# 3 - Lợi nhuận thấp hơn

- Lợi tức của bất kỳ bảo mật nào tỷ lệ thuận với rủi ro liên quan đến nó.

- Rủi ro cao hơn, lợi nhuận cao hơn.

- Vì những chứng khoán này có tính thanh khoản cao và dễ dàng chuyển nhượng, nên lạm phát * và rủi ro vỡ nợ * liên quan đến chúng là rất thấp so với các loại chứng khoán khác.

- Nhà đầu tư phải đánh đổi giữa rủi ro và lợi nhuận khi lựa chọn các chứng khoán này.

Các loại rủi ro khác nhau liên quan đến bất kỳ bảo mật nào

- Rủi ro vỡ nợ : Rủi ro vỡ nợ là xác suất mà tổ chức phát hành hoặc người đi vay sẽ không thể thanh toán các nghĩa vụ nợ của họ vào ngày đến hạn.

- Rủi ro lãi suất: Rủi ro lãi suất là rủi ro liên quan đến công cụ hoàn vốn cố định như trái phiếu, trái phiếu có giá trị giảm do lãi suất tăng.

- Rủi ro lạm phát I : Không giống như rủi ro lãi suất, chỉ ảnh hưởng đến các công cụ thu nhập cố định. Rủi ro lạm phát ảnh hưởng đến tất cả các loại chứng khoán. Mặc dù nó ảnh hưởng đến mọi nền kinh tế, nó ảnh hưởng nhiều hơn đến nền kinh tế lạm phát cao, nơi mức giá hàng hóa tăng mạnh hàng năm. Mức giá tăng lên làm giảm giá trị của tiền và giá trị của tiền giảm dẫn đến giảm tỷ suất sinh lợi của tài sản.

# 4 - Khả năng tiếp thị

- Chứng khoán thị trường có một thị trường hoạt động, nơi chúng có thể được mua và bán, ví dụ: Sở giao dịch chứng khoán London, Sở giao dịch chứng khoán New York, v.v.

- Khả năng thị trường tương tự như tính thanh khoản, ngoại trừ tính thanh khoản có nghĩa là khung thời gian mà chứng khoán có thể được chuyển đổi thành tiền mặt. Ngược lại, tính thị trường ngụ ý sự dễ dàng mà chứng khoán có thể được mua và bán.

Phân loại

nguồn: Microsoft

Chứng khoán thị trường trên bảng cân đối kế toán có thể được phân thành hai loại:

- Chứng khoán vốn: Chứng khoán vốn có thể bán trên thị trường là các công cụ vốn chủ sở hữu được giao dịch trên các sở giao dịch chứng khoán. Loại chứng khoán vốn phổ biến là cổ phiếu vốn cổ phần và cổ phiếu ưu đãi. Công cụ này phải được giữ cho mục đích giao dịch hoặc phải có sẵn để bán. Nếu các chứng khoán vốn này được mua để giành quyền kiểm soát, thì các chứng khoán này không được coi là chứng khoán vốn có thể bán được trên thị trường mà thay vào đó, được phân loại là khoản đầu tư dài hạn trong bảng cân đối kế toán.

- Chứng khoán nợ: Chứng khoán nợ thị trường là những chứng khoán nợ được mua bán trên thị trường trái phiếu. Các loại chứng khoán nợ phổ biến là trái phiếu Chính phủ Hoa Kỳ, Thương phiếu,… Các công cụ này phải được nắm giữ cho mục đích giao dịch hoặc nên sẵn sàng để bán.

Các loại chứng khoán thị trường

Có nhiều loại Chứng khoán Thị trường khác nhau. Một số chứng khoán phổ biến hiện có trên thị trường được thảo luận ở đây.

# 1 - Thương phiếu

- Thương phiếu là công cụ nợ ngắn hạn có thời gian đáo hạn không quá 270 ngày.

- Chúng là món nợ không có bảo đảm. Tức là họ không được bảo đảm bằng tài sản thế chấp hay nói cách khác là người đi vay không đảm bảo việc thanh toán.

- Chúng được sử dụng để tài trợ ngắn hạn, tức là được sử dụng để mua hàng tồn kho, tài sản lưu động và đáp ứng các khoản nợ ngắn hạn.

- Vì chúng không được bảo mật, chúng được phát hành bởi các tổ chức lớn và được mua bởi các công ty lớn và giàu có.

- Các cơ quan quản lý không điều chỉnh chúng, và điều này làm cho chúng trở thành một phương tiện tài chính rất hiệu quả về mặt chi phí. Chúng luôn được phát hành với giá chiết khấu so với mệnh giá.

# 2 - Hối phiếu hoặc sự chấp nhận của chủ ngân hàng

- Sự chấp nhận của chủ ngân hàng là số tiền mà người đi vay được cam kết sẽ trả trong tương lai, được ngân hàng hậu thuẫn và bảo đảm.

- Sự khác biệt giữa thương phiếu và hối phiếu là hối phiếu, không giống như thương phiếu, là một khoản nợ có bảo đảm.

- Giống như thương phiếu, nó cũng là một công cụ tài chính ngắn hạn thường được sử dụng để mua hàng tồn kho, tài sản lưu động và đáp ứng các khoản nợ ngắn hạn khác.

- Các khoản chấp nhận của chủ ngân hàng ghi rõ số tiền, ngày đến hạn và tên của người sẽ thực hiện thanh toán.

# 3 - Tín phiếu kho bạc (T Bills)

- Tín phiếu này là chứng khoán ngắn hạn có thời gian đáo hạn dưới một năm.

- Trên thị trường, người ta có thể tìm thấy các loại tín phiếu khác nhau với kỳ hạn ba tháng, sáu tháng và một năm.

- Một trong những đặc điểm của T-Bills, khiến chúng trở nên phổ biến với các nhà đầu tư thông thường, là chúng không được phát hành với mệnh giá lớn.

- Chúng được phát hành với mệnh giá $ 1000, $ 5000, $ 10.000, v.v.

- Giống như thương phiếu, chúng được phát hành với giá chiết khấu và các nhà đầu tư nhận được mệnh giá khi đáo hạn.

Để hiểu cách tính chiết khấu và trả hàng, chúng ta hãy xem hình minh họa bên dưới.

Chính phủ Hoa Kỳ phát hành T-Bill Mệnh giá $ 10.000; đáo hạn sáu tháng ở mức $ 9,800.

- Trong trường hợp này, Nhà đầu tư sẽ phải bỏ ra $ 9,800 để mua T-Bill. Vào cuối sáu tháng, Nhà đầu tư có thể bán lại T-bill cho Chính phủ với giá 10.000 đô la. Do đó kiếm được chính mình

- 200 đô la, là tỷ lệ chiết khấu hoặc lãi suất thu được khi giữ T-bill. Do đó người ta nói rằng T-bill luôn được phát hành với giá chiết khấu.

# 4 - Chứng chỉ tiền gửi

- Chúng tương tự như tài khoản tiết kiệm.

- Nó được phát hành thay cho tiền gửi tại ngân hàng trong một thời hạn nhất định.

- Đây là các công cụ chuyển nhượng và do đó có thể dễ dàng chuyển nhượng.

- Thời gian đáo hạn của chứng chỉ tiền gửi thay đổi từ bảy ngày đến một năm đối với ngân hàng thương mại và từ một năm đến ba năm đối với tổ chức tài chính.

Tại sao Doanh nghiệp mua Chứng khoán Thị trường có năng suất thấp?

Trước khi trả lời câu hỏi đó, chúng ta hãy xem xét một ví dụ khác về chứng khoán có thể bán được trên thị trường. Apple nắm giữ bao nhiêu lượng cổ phiếu bảo mật có thể bán được trên thị trường? Apple, công ty được đánh giá cao nhất của phố tường, đang duy trì một lượng lớn chứng khoán này.

Trên trang 49 của báo cáo thường niên của Apple Inc. cho năm 2015, các chi tiết sau đây có sẵn về chứng khoán có thể Thị trường của nó.

Báo cáo thường niên của Apple Inc. cho năm kết thúc năm 2015

| Chi tiết | Chứng khoán ngắn hạn (Số tiền bằng 000 ′ triệu) | Chứng khoán dài hạn (Số tiền bằng 000 ′ triệu) |

| Quỹ tương hỗ | 1.628 | - |

| Chứng khoán kho bạc Hoa Kỳ | 3.498 | 31.584 |

| Chứng khoán cơ quan Hoa Kỳ | 767 | 4.270 |

| Chứng khoán phi chính phủ | 135 | 6,056 |

| Chứng chỉ tiền gửi | 1.405 | 877 |

| Thương phiếu | 1,035 | - |

| Công ty chứng khoán | 11,948 | 104.214 |

| Chứng khoán đô thị | 48 | 904 |

| Thế chấp và chứng khoán đảm bảo bằng tài sản | 17 | 16.160 |

| Toàn bộ | $ 20.481 | $ 164.065 |

Nguồn: Báo cáo thường niên của Apple

Tổng số lượng chứng khoán này (Ngắn hạn và dài hạn) mà Apple nắm giữ vượt quá 184 tỷ USD, trong khi Tiền và các khoản tương đương tiền là 21 tỷ USD. Một số quan sát quan trọng mà người ta có thể rút ra bằng cách xem xét dữ liệu trên như sau -:

- Apple nắm giữ lượng tài sản của mình dưới dạng chứng khoán thị trường (184 tỷ USD) nhiều hơn nhiều so với lượng tiền mặt nắm giữ dưới dạng Tiền mặt (21 tỷ USD). Lý do là rõ ràng vì tiền mặt không mang lại bất kỳ lợi nhuận nào, tốt hơn là bạn nên nắm giữ tiền dưới dạng chứng khoán mang lại lợi nhuận với rủi ro tối thiểu.

- Nó không nắm giữ tất cả chứng khoán của mình trong một công cụ duy nhất. Tuy nhiên, nó đã phân phối nó trong nhiều loại chứng khoán thị trường khác nhau như quỹ tương hỗ, chứng khoán kho bạc Hoa Kỳ, thương phiếu, chứng khoán công ty, v.v. Lý do cho việc phân phối như vậy là để đa dạng hóa rủi ro liên quan đến việc nắm giữ chứng khoán đó.

- Trong số các loại bảo mật có thể bán được trên thị trường, Apple đã đầu tư hơn một nửa số tiền của mình vào chứng khoán doanh nghiệp (104 + 11 = 125 tỷ đô la). Chứng khoán thị trường trên bảng cân đối kế toán thay đổi đáng kể về mức độ rủi ro và lợi tức của chúng. Tiền gửi chứng chỉ, chứng khoán của Chính phủ Hoa Kỳ và Thương phiếu có rủi ro thấp với lợi tức thấp. Mặt khác, các quỹ tương hỗ và chứng khoán doanh nghiệp mang lại lợi nhuận cao hơn với rủi ro cao hơn. Lý do có thể khiến Apple nắm giữ hơn một nửa số tiền bảo đảm có thể thị trường của mình trong tiền gửi Công ty có thể là vì tính thích rủi ro cao hơn.

Tại sao nên đầu tư vào Chứng khoán Thị trường?

Bây giờ chúng ta hãy quay trở lại câu hỏi được hỏi ở trên. Hầu hết mọi công ty sẽ đầu tư một số tiền nhất định vào chứng khoán thị trường. Các lý do chính để đầu tư vào bảo mật thị trường như sau -:

- Thay thế cho tiền mặt cứng - Chúng là một sự thay thế tuyệt vời cho tiền mặt và số dư ngân hàng. Tiền nhàn rỗi không tăng lên vì không nhận được lợi nhuận bằng cách giữ nó. Mặt khác, số dư ngân hàng chỉ mang lại lợi nhuận ít ỏi. Trong khi đó, những chứng khoán đó không chỉ mang lại lợi nhuận tương xứng mà còn giữ lại những lợi ích liên quan đến việc nắm giữ tiền vì chúng có tính thanh khoản cao và dễ dàng chuyển nhượng.

- Trả nợ ngắn hạn - Mọi công ty đều có các khoản nợ phải trả được chia thành các khoản nợ ngắn hạn và dài hạn. Các khoản nợ dài hạn được hoàn trả trong một khoảng thời gian dài hơn, thường là hơn một năm. Trong khi đó, các khoản nợ ngắn hạn phải được thanh toán trong vòng một năm. Chi phí thưởng, chi phí thuế thu nhập, v.v. là một số ví dụ về trách nhiệm pháp lý ngắn hạn. Các chứng khoán này là phương thức tốt nhất để thanh toán các khoản nợ ngắn hạn vì chúng có tính thanh khoản cao và đồng thời mang lại cho công ty thu nhập bổ sung dưới dạng tiền lãi và cổ tức.

- Yêu cầu quy định - Để huy động vốn và các khoản vay từ các tổ chức tài chính, các công ty phải tuân theo các hướng dẫn và quy tắc cụ thể được gọi là các giao ước bảo vệ lợi ích của người cho vay. Các giao ước này do người vay và người cho vay thỏa thuận và được ghi rõ trong mọi hợp đồng cho vay. Các Hợp đồng Nợ thường ở dạng các tỷ lệ mà người đi vay phải duy trì trong suốt thời gian cho vay. Các tỷ lệ này chủ yếu ảnh hưởng đến khả năng thanh khoản và sức khỏe khả năng thanh toán dài hạn của các công ty. Việc duy trì các chứng khoán thị trường này giúp đáp ứng các tỷ lệ khả năng thanh toán vì hầu hết các chứng khoán thị trường được coi là tài sản lưu động. Do đó, số lượng chứng khoán này càng nhiều thì tỷ lệ thanh toán hiện hành và tỷ lệ thanh khoản càng cao. (ngoài ra, Phân tích tỷ lệ thanh toán)

Phần kết luận

Tất cả những đặc điểm và ưu điểm trên của chứng khoán thị trường trên bảng cân đối kế toán đã làm cho chúng trở thành phương tiện công cụ tài chính khá phổ biến. Hầu hết mọi công ty đều nắm giữ một số lượng chứng khoán thị trường. Lý do cụ thể để nắm giữ các khoản này phụ thuộc đáng kể vào khả năng thanh toán và điều kiện tài chính của công ty. Mặc dù có nhiều ưu điểm, nhưng có một số hạn chế như lợi nhuận thấp, rủi ro vỡ nợ và rủi ro lạm phát liên quan đến chứng khoán thị trường. Công ty nắm giữ chúng cho mục đích giao dịch hoặc mục đích thanh khoản. Nói chung, chúng được giữ cho đến thời kỳ đáo hạn của chúng. Tuy nhiên, công ty có thể bán chúng trước khi đến hạn đã nêu vì các lý do chiến lược, bao gồm, nhưng không giới hạn, dự đoán về sự suy giảm tín dụng và quản lý thời hạn.

Bài viết hữu ích

- Ý nghĩa hàng tồn kho nguyên liệu thô

- Cổ đông Vốn chủ sở hữu được tạo thành từ <