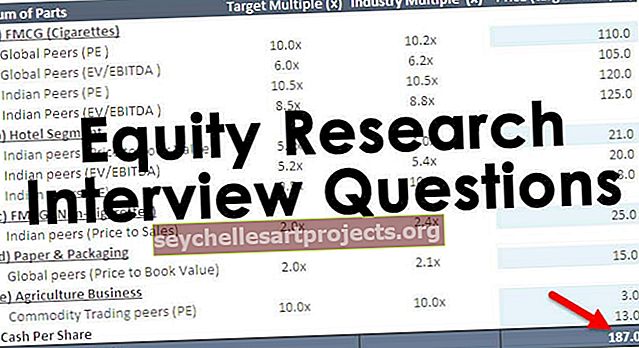

20 câu hỏi phỏng vấn nghiên cứu cổ phần hàng đầu (có câu trả lời)

Câu hỏi phỏng vấn nghiên cứu cổ phần

Nếu bạn được gọi cho một cuộc phỏng vấn nghiên cứu công bằng, bạn có thể được hỏi bất kỳ câu hỏi nào từ bất kỳ đâu. Bạn không nên xem nhẹ điều này vì điều này có thể làm thay đổi sự nghiệp Tài chính của bạn. Các câu hỏi phỏng vấn của Nghiên cứu vốn chủ sở hữu là sự pha trộn giữa các câu hỏi kỹ thuật và phức tạp. Vì vậy, bạn cần phải có kiến thức kỹ lưỡng về phân tích tài chính, định giá, mô hình tài chính, thị trường chứng khoán, các sự kiện hiện tại và các câu hỏi phỏng vấn căng thẳng.

Hãy cùng tìm hiểu bên dưới 20 câu hỏi phỏng vấn về Nghiên cứu vốn chủ sở hữu được hỏi nhiều lần cho các vị trí của nhà phân tích nghiên cứu vốn chủ sở hữu.

Đây là một câu hỏi phỏng vấn nghiên cứu về khái niệm vốn chủ sở hữu đơn giản và trước tiên bạn cần đề cập đến định nghĩa giá trị doanh nghiệp và giá trị vốn chủ sở hữu, sau đó cho biết sự khác biệt giữa chúng.

Giá trị doanh nghiệp có thể được thể hiện như sau:

- Giá trị doanh nghiệp = Giá trị thị trường của cổ phiếu phổ thông + Giá trị thị trường của cổ phiếu ưu đãi + Giá trị thị trường của khoản nợ + Lãi suất thiểu số - Tiền mặt và đầu tư.

Trong khi đó, công thức giá trị vốn chủ sở hữu có thể được biểu diễn như sau:

- Giá trị vốn chủ sở hữu = Vốn hóa thị trường + Quyền chọn mua cổ phiếu + Giá trị vốn chủ sở hữu phát hành từ chứng khoán chuyển đổi - Tiền thu được từ việc chuyển đổi chứng khoán chuyển đổi.

Sự khác biệt cơ bản giữa giá trị doanh nghiệp và giá trị vốn chủ sở hữu là giá trị doanh nghiệp giúp các nhà đầu tư có được bức tranh toàn cảnh về các vấn đề tài chính hiện tại của một công ty; ngược lại, giá trị vốn chủ sở hữu giúp họ định hình các quyết định trong tương lai.

Câu hỏi # 2- Các tỷ lệ phổ biến nhất được sử dụng để phân tích một công ty là gì?Có thể được xếp vào dạng câu hỏi phỏng vấn nghiên cứu công bằng phổ biến nhất. Dưới đây là danh sách các tỷ lệ phổ biến để phân tích tài chính có thể được chia thành 7 phần:

# 1 - Phân tích tỷ lệ khả năng thanh toán

- Tỉ lệ hiện tại

- Tỷ lệ nhanh

- Tỷ lệ tiền mặt

# 2 - Tỷ lệ Doanh thu

- Doanh thu phải thu

- Số ngày phải thu

- Doanh thu hàng tồn kho

- Khoảng không quảng cáo theo ngày

- Doanh thu khoản phải trả

- Số ngày phải trả

- Chu kỳ chuyển đổi tiền mặt

# 3 - Phân tích Tỷ lệ Hiệu quả Hoạt động

- Tỉ lệ quay vòng tài sản

- Vòng quay tài sản cố định ròng

- Vòng quay vốn chủ sở hữu

# 4 - Phân tích Tỷ lệ Sinh lời Hoạt động

- Biên lợi nhuận gộp

- Biên lợi nhuận hoạt động

- Biên lợi nhuận ròng

- Tỷ suất sinh lợi trên Tổng tài sản

- Lợi nhuận trên vốn chủ sở hữu

- ROE Dupont

# 5 - Rủi ro Kinh doanh

- Đòn bẩy hoạt động

- Đòn bẩy tài chính

- Đòn bẩy tổng

# 6 - Rủi ro tài chính

- Tỷ lệ đòn bẩy

- Nợ cho vốn chủ sở hữu

- Tỷ lệ Bảo hiểm Lãi suất

- Tỷ lệ bao phủ dịch vụ nợ

# 7 - Rủi ro thanh khoản bên ngoài

- Công thức Chênh lệch Giá thầu-Hỏi

- Đây lại là một trong những câu hỏi phỏng vấn nghiên cứu công bằng phổ biến nhất. Mô hình tài chính không có gì khác ngoài việc dự báo tài chính của công ty là một cách rất có tổ chức. Vì các công ty mà bạn đánh giá chỉ cung cấp báo cáo tài chính lịch sử, mô hình tài chính này giúp nhà phân tích vốn chủ sở hữu hiểu được các nguyên tắc cơ bản của công ty - tỷ lệ, nợ, thu nhập trên mỗi cổ phiếu và các thông số định giá quan trọng khác.

- Trong mô hình tài chính, bạn dự báo bảng cân đối kế toán, dòng tiền và báo cáo thu nhập của công ty trong những năm tới.

- Bạn có thể tham khảo các ví dụ như Mô hình Tài chính IPO Box và Mô hình Tài chính Alibaba để hiểu thêm về Mô hình Tài chính.

Nếu bạn chưa quen với mô hình định giá, vui lòng tham gia khóa đào tạo Miễn phí về Lập mô hình Tài chính này

- Mô hình tài chính bắt đầu bằng việc điền các báo cáo tài chính lịch sử của công ty theo định dạng chuẩn.

- Sau đó, chúng tôi chiếu ba báo cáo này bằng cách sử dụng kỹ thuật mô hình tài chính từng bước.

- Ba báo cáo này được hỗ trợ bởi các lịch trình khác như Biểu Nợ và Lãi vay, Biểu Khấu hao Nhà máy và Máy móc & Thiết bị, Vốn lưu động, Vốn chủ sở hữu cổ đông, Lịch trình phân bổ và khấu hao, v.v.

- Sau khi dự báo được thực hiện, bạn chuyển sang định giá công ty bằng cách sử dụng phương pháp DCF,

- Ở đây, bạn được yêu cầu tính Dòng tiền tự do cho Công ty hoặc Dòng tiền Tự do cho Vốn chủ sở hữu và tìm giá trị hiện tại của các dòng tiền này để tìm ra mức định giá hợp lý của cổ phiếu.

Đây là một câu hỏi phỏng vấn nghiên cứu công bằng cổ điển. Dòng tiền tự do đối với doanh nghiệp là lượng tiền mặt dư thừa được tạo ra sau khi xem xét nhu cầu vốn lưu động cũng như chi phí liên quan đến việc duy trì và đổi mới tài sản cố định. Dòng tiền tự do đối với công ty chuyển đến chủ sở hữu nợ và chủ sở hữu vốn cổ phần.

Tính toán Dòng tiền tự do cho Công ty hoặc FCFF = EBIT x (1 thuế suất) + Các khoản phí không phải trả tiền mặt + Thay đổi vốn lưu động - Chi tiêu vốn

Bạn có thể tìm hiểu thêm về FCFF tại đây

Câu hỏi # 6 - Dòng tiền tự do trên vốn chủ sở hữu là gì?Tuy nhiên, câu hỏi này được hỏi thường xuyên trong các cuộc phỏng vấn định giá, đây có thể là một câu hỏi phỏng vấn nghiên cứu vốn chủ sở hữu được mong đợi. FCFE đo lường lượng “tiền mặt” mà một công ty có thể trả lại cho các cổ đông của mình và được tính toán sau khi quan tâm đến các khoản thuế, chi tiêu vốn và dòng tiền nợ.

Mô hình FCFE có những hạn chế nhất định. Ví dụ, nó chỉ hữu ích trong trường hợp đòn bẩy của công ty không biến động và nó không thể áp dụng cho các công ty có đòn bẩy nợ thay đổi.

Công thức FCFE = Thu nhập ròng + Khấu hao và khấu hao + Thay đổi WC + Capex + Vay ròng

Bạn có thể tìm hiểu thêm về FCFE tại đây.

Câu hỏi # 7 - Mùa kiếm tiền là gì? Làm thế nào bạn sẽ xác định nó?Xuất hiện cho cuộc phỏng vấn nghiên cứu cổ phần? - Hãy chắc chắn biết câu hỏi phỏng vấn nghiên cứu công bằng này.

nguồn: Bloomberg.com

Trong ngành của chúng tôi, các công ty sẽ công bố một ngày cụ thể khi họ sẽ công bố kết quả hàng quý hoặc hàng năm. Các công ty này cũng sẽ cung cấp một số quay số bằng cách sử dụng mà chúng ta có thể thảo luận về kết quả.

- Một tuần trước ngày cụ thể đó, công việc là cập nhật bảng tính sẽ phản ánh ước tính của nhà phân tích và các chỉ số chính như EBITDA, EPS, Dòng tiền tự do, v.v.

- Vào ngày khai báo, công việc là in thông cáo báo chí và nhanh chóng tóm tắt những điểm chính.

Bạn có thể tham khảo bài viết này để biết thêm về mùa kiếm tiền

Câu hỏi # 8 - Làm thế nào để bạn thực hiện Phân tích Độ nhạy trong Nghiên cứu Vốn chủ sở hữu?Một trong những câu hỏi phỏng vấn nghiên cứu công bằng kỹ thuật.

- Phân tích độ nhạy bằng excel là một trong những công việc quan trọng nhất sau khi bạn đã tính được giá trị hợp lý của cổ phiếu.

- Nói chung, chúng tôi sử dụng các giả định cơ bản về tỷ lệ tăng trưởng, WACC và các yếu tố đầu vào khác, dẫn đến định giá cơ sở của công ty.

- Tuy nhiên, để cung cấp cho khách hàng hiểu rõ hơn về các giả định và tác động của nó đối với việc định giá, bạn bắt buộc phải chuẩn bị một bảng cảm nhận.

- Bảng cảm biến được lập bằng BẢNG DỮ LIỆU trong Excel.

- Phân tích độ nhạy được thực hiện phổ biến để đo lường tác động của những thay đổi trong WACC và tốc độ tăng trưởng của Công ty đối với Giá cổ phiếu.

- Như chúng ta thấy ở trên, trong trường hợp cơ sở giả định Tỷ lệ tăng trưởng ở mức 3% và WACC là 9%, Giá trị doanh nghiệp của Alibaba là 191 tỷ đô la

- Tuy nhiên, khi chúng ta có thể giả định tốc độ tăng trưởng 5% và WACC là 8%, chúng ta sẽ nhận được mức định giá 350 tỷ USD!

Đây là một câu hỏi phỏng vấn nghiên cứu cổ phần phi kỹ thuật. Để đảm bảo rằng không có xung đột lợi ích, "danh sách hạn chế" đang được tạo.

Khi nhóm ngân hàng đầu tư đang làm việc để hoàn tất một giao dịch mà nhóm của chúng tôi đã thực hiện, chúng tôi không được phép chia sẻ bất kỳ báo cáo nào với khách hàng và chúng tôi cũng sẽ không thể chia sẻ bất kỳ ước tính nào. Nhóm của chúng tôi cũng sẽ bị hạn chế gửi bất kỳ mô hình và báo cáo nghiên cứu nào cho khách hàng. Chúng tôi cũng sẽ không thể bình luận về giá trị hoặc điểm yếu của thỏa thuận.

Câu hỏi # 10 - Các bội số phổ biến nhất được sử dụng trong định giá là gì?Mong đợi câu hỏi phỏng vấn nghiên cứu vốn chủ sở hữu dự kiến này. Có một số bội số phổ biến thường được sử dụng trong định giá -

- EV / Bán hàng

- EV / EBITDA

- EV / EBIT

- Tỷ số P / E

- Tỷ lệ PEG

- Giá so với dòng tiền

- Tỷ lệ P / BV

- EV / Tài sản

WACC thường được gọi là Chi phí vốn của Doanh nghiệp. Chi phí cho công ty để vay vốn được quyết định bởi các nguồn bên ngoài trên thị trường chứ không phải bởi ban quản lý của công ty. Các thành phần của nó là Nợ, Vốn chủ sở hữu phổ thông và Vốn chủ sở hữu ưu đãi.

Công thức của WACC = (Wd * Kd * (1-tax)) + (We * Ke) + (Wps * Kps).

Ở đâu,

- Wd = Trọng số Nợ

- Kd = Chi phí Nợ

- thuế - Thuế suất

- We = Trọng số vốn chủ sở hữu

- Ke = Chi phí vốn chủ sở hữu

- Wps = Tỷ trọng Cổ phiếu Ưu tiên

- Kps = Chi phí Cổ phần Ưu tiên

Tỷ lệ PE theo dõi được tính bằng thu nhập trên mỗi cổ phiếu trong quá khứ, tuy nhiên, Tỷ lệ PE dự phóng được tính bằng thu nhập dự báo trên mỗi cổ phiếu. Vui lòng xem ví dụ dưới đây về Tỷ lệ PE theo dõi so với PE kỳ hạn.

- Công thức tỷ lệ thu nhập giá theo dõi = $ 234 / $ 10 = $ 23,4x

- Công thức tỷ lệ thu nhập giá kỳ hạn = $ 234 / $ 11 = $ 21,3x

Để biết thêm chi tiết, hãy xem Trailing PE và Forward PE

Câu hỏi # 13 - Giá trị đầu cuối có thể là Âm không?Đây là một câu hỏi phỏng vấn nghiên cứu công bằng phức tạp. Xin lưu ý rằng nó có thể xảy ra nhưng chỉ trên lý thuyết. Vui lòng xem công thức bên dưới để biết Giá trị đầu cuối

Nếu vì lý do nào đó, WACC nhỏ hơn tốc độ tăng trưởng, thì Giá trị đầu cuối có thể là số âm. Các công ty tăng trưởng cao có thể nhận được giá trị đầu cuối âm chỉ do sử dụng sai công thức này. Xin lưu ý rằng không công ty nào có thể tăng trưởng với tốc độ cao trong một khoảng thời gian vô hạn. Tốc độ tăng trưởng được sử dụng ở đây là tốc độ tăng trưởng ổn định mà công ty có thể tạo ra trong một thời gian dài. Để biết thêm chi tiết, vui lòng xem Hướng dẫn chi tiết về giá trị đầu cuối này

Câu hỏi # 14 - Nếu bạn là một nhà quản lý danh mục đầu tư, với 10 triệu đô la để đầu tư, bạn sẽ làm thế nào với nó?Câu hỏi phỏng vấn nghiên cứu công bằng này được hỏi lặp đi lặp lại.

Cách lý tưởng để trả lời câu hỏi này là chọn một vài cổ phiếu tốt có vốn hóa lớn, cổ phiếu vốn hóa trung bình và vốn hóa nhỏ, v.v.) và giới thiệu với người phỏng vấn về những điều tương tự. Bạn sẽ nói với người phỏng vấn rằng bạn sẽ đầu tư 10 triệu đô la vào những cổ phiếu này. Bạn cần biết về các nhà điều hành quản lý chủ chốt, một số chỉ số định giá (bội số PE, EV / EBITDA, v.v.) và ít thống kê hoạt động của các cổ phiếu này để bạn có thể sử dụng thông tin hỗ trợ lập luận của mình.

Các loại câu hỏi tương tự mà bạn sẽ đưa ra câu trả lời tương tự là -

- Điều gì làm cho một công ty hấp dẫn bạn?

- Đưa cho tôi một cổ phiếu, v.v.

Lý do cơ bản khiến PE của công ty công nghệ cao cao hơn là có thể công ty công nghệ cao có kỳ vọng tăng trưởng cao hơn.

- Tại sao nó có liên quan? Bởi vì tốc độ tăng trưởng kỳ vọng thực sự là một hệ số PE -

- [{(1 - g) / ROE} / (r - g)]

- Ở đây, g = tốc độ tăng trưởng; ROE = Tỷ suất sinh lời trên vốn chủ sở hữu & r = chi phí vốn chủ sở hữu.

Đối với các công ty tăng trưởng cao, bạn phải sử dụng PEG Ratio thay vì PE Ratio

Câu hỏi # 16 - BETA là gì?Đây là một trong 5 câu hỏi phỏng vấn nghiên cứu cổ phần được mong đợi nhất. Beta là một thước đo lịch sử thể hiện xu hướng lợi nhuận của cổ phiếu so với sự thay đổi trên thị trường. Beta thường được tính bằng cách sử dụng phân tích hồi quy.

Hệ số beta bằng 1 sẽ thể hiện rằng cổ phiếu của một công ty sẽ tương ứng như nhau với sự thay đổi trên thị trường. Hệ số beta là 0,5 có nghĩa là cổ phiếu ít biến động hơn thị trường. Và hệ số beta là 1,5 có nghĩa là cổ phiếu có nhiều biến động hơn thị trường. Beta là một biện pháp hữu ích nhưng nó là một biện pháp lịch sử. Vì vậy, phiên bản beta không thể dự đoán chính xác những gì trong tương lai. Đó là lý do tại sao các nhà đầu tư thường tìm thấy kết quả không thể đoán trước bằng cách sử dụng beta làm thước đo.

Bây giờ chúng ta hãy xem xét Xu hướng Beta của Starbucks trong vài năm qua. Phiên bản beta của Starbucks đã giảm trong 5 năm qua. Điều này có nghĩa là cổ phiếu của Starbucks ít biến động hơn so với thị trường chứng khoán. Chúng tôi lưu ý rằng Beta của Starbucks ở mức 0,805 lần

Một câu hỏi phỏng vấn nghiên cứu công bằng phức tạp khác. EBITDA là viết tắt của Thu nhập trước lãi vay, thuế, khấu hao và khấu hao. Và EBIT là viết tắt của Thu nhập trước lãi vay và thuế. Nhiều công ty sử dụng bội số EBITDA trong báo cáo tài chính của họ. Vấn đề với EBITDA là nó không tính đến khấu hao và khấu hao vì chúng là “chi phí không dùng tiền mặt”. Ngay cả khi EBITDA được sử dụng để hiểu một công ty có thể kiếm được bao nhiêu; nó vẫn không tính đến chi phí nợ và ảnh hưởng thuế của nó.

Vì những lý do trên, ngay cả Warren Buffett cũng không thích bội số EBITDA và không bao giờ thích các công ty sử dụng nó. Theo ông, EBITDA có thể được sử dụng khi không cần chi cho “chi tiêu vốn”; nhưng nó hiếm khi xảy ra. Vì vậy, mọi công ty nên sử dụng EBIT, không phải EBITDA. Ông cũng đưa ra ví dụ về Microsoft, Wal-Mart và GE không bao giờ sử dụng EBITDA.

Câu hỏi # 18 - Điểm yếu của định giá PE là gì?Câu hỏi phỏng vấn nghiên cứu công bằng này phải rất đơn giản để trả lời. Có rất ít điểm yếu của định giá PE ngay cả khi PE là một tỷ lệ quan trọng đối với nhà đầu tư.

- Thứ nhất, tỷ lệ PE quá đơn giản. Chỉ cần lấy giá hiện tại của cổ phiếu và sau đó chia nó cho thu nhập gần đây của công ty. Nhưng nó có tính đến những thứ khác không? Không.

- Thứ hai, PE cần bối cảnh phù hợp. Nếu chỉ nhìn vào tỷ lệ PE thì không có ý nghĩa gì.

- Thứ ba, PE không tính đến tăng trưởng / không tính đến tăng trưởng. Nhiều nhà đầu tư luôn tính đến tăng trưởng.

- Thứ tư, P (giá cổ phiếu) không coi là nợ. Vì giá thị trường của cổ phiếu không phải là thước đo lớn cho giá trị thị trường, nên nợ là một phần không thể thiếu của nó.

Câu hỏi phỏng vấn nghiên cứu công bằng này hoàn toàn dựa trên kinh tế học. Bạn cần phải suy nghĩ kỹ và sau đó trả lời câu hỏi.

Trước hết, hãy kiểm tra tùy chọn đầu tiên.

- Trong tùy chọn đầu tiên, giá của mỗi sản phẩm đang được tăng 10%. Vì giá không co giãn, lượng cầu sẽ có sự thay đổi nhỏ ngay cả khi giá của mỗi sản phẩm tăng lên. Vì vậy, điều đó có nghĩa là nó sẽ tạo ra nhiều doanh thu hơn và lợi nhuận tốt hơn.

- Tùy chọn thứ hai là tăng âm lượng lên 10% bằng cách giới thiệu một sản phẩm mới. Trong trường hợp này, việc giới thiệu sản phẩm mới cần nhiều chi phí sản xuất và chi phí cao hơn. Và không ai biết sản phẩm mới này sẽ hoạt động như thế nào. Vì vậy, ngay cả khi khối lượng tăng lên, sẽ có hai mặt trái - một là doanh số bán sản phẩm mới không chắc chắn và hai là chi phí sản xuất sẽ tăng lên.

Sau khi xem xét hai lựa chọn này, có vẻ như lựa chọn đầu tiên sẽ có lợi hơn cho bạn, với tư cách là chủ sở hữu nhượng quyền của KFC.

Câu hỏi # 20 - Bạn sẽ phân tích một công ty hóa chất (công ty hóa chất - CÁI GÌ?) Như thế nào?Ngay cả khi bạn không biết gì về câu hỏi phỏng vấn nghiên cứu vốn chủ sở hữu này, các công ty hóa chất thường chi rất nhiều tiền vào nghiên cứu và phát triển. Vì vậy, nếu người ta có thể nhìn vào tỷ lệ D / E (Nợ / Vốn chủ sở hữu) của họ, thì nhà phân tích sẽ dễ dàng hiểu được công ty hóa chất đang sử dụng vốn của họ tốt như thế nào. Tỷ lệ D / E thấp hơn luôn cho thấy công ty hóa chất có sức khỏe tài chính vững chắc. Cùng với D / E, chúng ta cũng có thể xem xét tỷ suất lợi nhuận ròng và tỷ lệ P / E.