Tỷ lệ đòn bẩy cho ngân hàng (Định nghĩa) | 3 Tỷ lệ Đòn bẩy Chính cho Ngân hàng

Tỷ lệ Đòn bẩy cho Ngân hàng là gì?

Tỷ lệ đòn bẩy của ngân hàng cho biết tình hình tài chính của ngân hàng về nợ và vốn hoặc tài sản của ngân hàng và nó được tính bằng vốn cấp 1 chia cho tài sản hợp nhất trong đó vốn cấp 1 bao gồm vốn chủ sở hữu phổ thông, dự trữ, lợi nhuận để lại và các chứng khoán khác sau trừ đi lợi thế thương mại.

Nói một cách dễ hiểu, nó là một thước đo dùng để đánh giá mức độ nợ của công ty và tiếp cận khả năng thanh toán các nghĩa vụ tài chính của công ty? Tỷ lệ này giả định có ý nghĩa bổ sung đối với một ngân hàng vì ngân hàng là một pháp nhân có nợ vay cao. Vốn của một Ngân hàng biểu thị giá trị ròng của nó (Tài sản - Nợ phải trả) và chủ yếu được chia thành hai loại: Cấp 1 và Cấp 2.

Vốn cấp 1 đối với ngân hàng là vốn cốt lõi của ngân hàng và bao gồm các khoản mục mà bạn thường thấy trên bảng cân đối kế toán của ngân hàng. Vốn cấp 2 là một loại vốn bổ sung và hầu hết bao gồm tất cả các dạng vốn khác của ngân hàng, bao gồm dự trữ không tiết lộ, dự trữ đánh giá lại, công cụ lai và nợ có kỳ hạn dưới. Tổng nguồn vốn của ngân hàng là tổng vốn cấp 1 và cấp 2.

Do đó, vốn cấp 1 đương nhiên là dấu hiệu cho thấy một ngân hàng có thể chịu được áp lực phá sản hay không và là hạng mục chủ yếu được sử dụng để tính toán tỷ lệ đòn bẩy cho một ngân hàng.

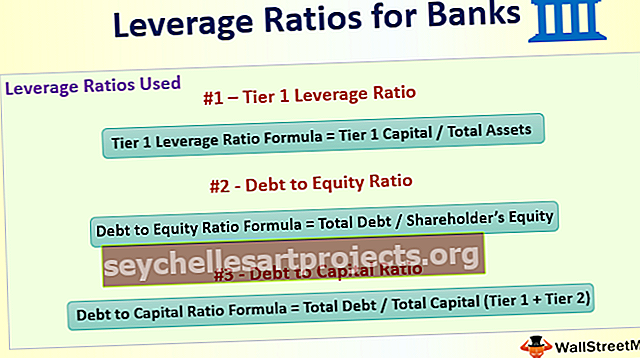

3 tỷ lệ đòn bẩy hàng đầu được sử dụng cho ngân hàng

# 1 - Tỷ lệ Đòn bẩy Cấp 1

Công thức tỷ lệ đòn bẩy cấp 1 = Vốn cấp 1 / Tổng tài sảnTỷ lệ này đo lường lượng vốn cốt lõi của một ngân hàng liên quan đến tổng tài sản của nó và được đưa ra để kiểm tra mức đòn bẩy mà ngân hàng sở hữu và củng cố các yêu cầu dựa trên rủi ro thông qua việc sử dụng biện pháp tự vệ dự phòng.

Nếu một ngân hàng cho vay 10 đô la cho mỗi 1 đô la dự trữ vốn, thì ngân hàng đó sẽ có tỷ lệ đòn bẩy vốn là 1/10 = 10%

Trên toàn cầu, tỷ lệ này được yêu cầu ít nhất là 3%, theo tiêu chuẩn Basel III, mặc dù các quy định của từng quốc gia có thể khác nhau.

Ví dụ - Vào tháng 12 năm 2017, JP Morgan đã báo cáo vốn cấp 1 là 184.375 triệu đô la và tỷ lệ tài sản là 2.116.031 triệu đô la, dẫn đến tỷ lệ Đòn bẩy cấp 1 là 8,7%, cao hơn nhiều so với yêu cầu tối thiểu.

Nguồn: JPMorgan.com

Chỉ số đo lường này được giới thiệu sau cuộc Khủng hoảng Tài chính Toàn cầu năm 2008 và được coi là tỷ lệ quan trọng nhất khi đánh giá sức khỏe của một Ngân hàng.

Các tỷ lệ đòn bẩy thường được sử dụng khác là

# 2 - Tỷ lệ Nợ trên Vốn chủ sở hữu

Công thức Tỷ lệ Nợ trên Vốn chủ sở hữu = Tổng Nợ / Vốn chủ sở hữu của cổ đôngTỷ số này đo lường mức tài chính mà một công ty đã huy động được từ nợ so với vốn chủ sở hữu. Tỷ lệ AD / E là 0,4 có nghĩa là cứ mỗi 1 đô la huy động vốn chủ sở hữu, công ty sẽ tăng thêm 0,4 đô la nợ. Mặc dù tỷ lệ D / E rất cao nói chung là không mong muốn, các ngân hàng có xu hướng có tỷ lệ D / E cao vì các ngân hàng mang một lượng nợ lớn trên bảng cân đối kế toán do họ đầu tư đáng kể vào tài sản cố định dưới dạng mạng lưới chi nhánh.

# 3 - Tỷ lệ Nợ trên Vốn

Công thức Tỷ lệ Nợ trên Vốn = Tổng Nợ / Tổng Vốn (Cấp 1 + Cấp 2)Tương tự như Tỷ lệ Nợ trên Vốn chủ sở hữu, Tỷ lệ Nợ trên Vốn cho biết số nợ của một ngân hàng trong mối quan hệ với tổng nguồn vốn của ngân hàng đó. Một lần nữa, điều này thường cao hơn đối với một ngân hàng vì hoạt động của nó tạo ra mức độ rủi ro cao hơn đối với các khoản cho vay. Một ngân hàng có khoản nợ 1000 triệu đô la và Vốn chủ sở hữu là 2000 triệu đô la sẽ có Tỷ lệ nợ trên vốn là 0,33 lần nhưng tỷ lệ D / E là 0,5 lần

Những điểm chính cần lưu ý

- Tỷ lệ đòn bẩy cao hơn thường được coi là an toàn hơn cho một ngân hàng vì nó cho thấy rằng ngân hàng có vốn cao hơn so với tài sản của nó (chủ yếu là các khoản cho vay). Điều này đặc biệt hữu ích khi nền kinh tế suy thoái và các khoản vay không được trả hết. Các ngân hàng có số chủ nợ tương đối ít hơn so với số con nợ, điều này gây khó khăn cho việc xóa nợ, và do đó, vào những thời điểm đó, vốn tự có cao sẽ mang lại hiệu quả tốt.

- Tỷ lệ đòn bẩy cao có nghĩa là các ngân hàng có nhiều vốn dự trữ hơn và có vị thế tốt hơn để chống chọi với khủng hoảng tài chính. Tuy nhiên, điều đó cũng có nghĩa là nó có ít tiền hơn để cho vay, do đó làm giảm lợi nhuận của ngân hàng.

- Tỷ lệ đòn bẩy cấp 1 là kết quả trực tiếp của cuộc khủng hoảng và cho đến nay, nó đã hoạt động tốt, trong bối cảnh tất cả các sửa đổi. Tuy nhiên, các nhà đầu tư vẫn phụ thuộc vào các ngân hàng để tính toán con số này, và khả năng cao là các nhà đầu tư sẽ bị đưa ra một bức tranh không chính xác.

- Ngoài ra, chúng tôi sẽ không biết tác động thực sự của tỷ lệ này cho đến khi cuộc khủng hoảng tài chính tiếp theo giúp chúng tôi tìm hiểu xem liệu các ngân hàng có thực sự có thể chống chọi được với một cuộc khủng hoảng tài chính hay không.

Phần kết luận

Tỷ lệ đòn bẩy là một phương tiện mạnh mẽ để đánh giá hiệu quả của một ngân hàng, mà toàn bộ hoạt động kinh doanh của họ phụ thuộc vào việc cho vay vốn và trả lãi tiền gửi. Một cuộc điều tra kỹ lưỡng về các tỷ lệ này sẽ không chỉ cho thấy khả năng trả nợ của ngân hàng mà còn cho biết cách ngân hàng quản lý quỹ và ghi nhận lợi nhuận.