Công thức WACC | Tính chi phí vốn bình quân gia quyền

Công thức WACC là gì?

Công thức WACC là một phép tính chi phí sử dụng vốn của một công ty trong đó mỗi danh mục có tỷ trọng tương ứng. Đây là tỷ lệ trung bình mà một công ty phải trả cho các bên liên quan để tài trợ cho tài sản của mình. Nói một cách dễ hiểu, lợi nhuận tối thiểu mà công ty phải kiếm được trên cơ sở tài sản hiện có để các nhà đầu tư và người cho vay quan tâm, hoặc họ sẽ đầu tư vào nơi khác.

Thuật ngữ cơ bản của Công thức WACC như sau:

Về mặt toán học, Công thức Chi phí Vốn Bình quân Gia quyền có thể được biểu thị bằng:

Ở đâu,

- E = Vốn hóa thị trường, tức là Giá trị thị trường của vốn chủ sở hữu của công ty

- D = Giá trị thị trường của khoản nợ của công ty

- V = tổng giá trị vốn hoặc tổng giá trị tài trợ của công ty = D + E

- E / V = tỷ lệ vốn chủ sở hữu.

- D / V = phần trăm vốn là nợ

- Re = chi phí vốn chủ sở hữu (tỷ suất sinh lợi yêu cầu)

- Rd = chi phí nợ

- Tc = Thuế suất công ty

Giải thích Công thức Chi phí Vốn Bình quân Gia quyền

Phần 1 - Chi phí vốn chủ sở hữu:

Chi phí vốn chủ sở hữu rất khó đo lường bởi vì một công ty không trả bất kỳ khoản lãi suất nào cho số tiền này. Việc phát hành cổ phiếu là miễn phí đối với một công ty vì nó tăng vốn cổ phần và trả một khoản chi phí dưới hình thức pha loãng quyền sở hữu. Ngoài ra, mỗi chia sẻ không có bất kỳ giá trị cụ thể nào. Tại bất kỳ thời điểm nào, giá cổ phiếu được xác định bởi số tiền mà các nhà đầu tư sẵn sàng trả để tham gia vào câu chuyện tăng trưởng của công ty. Do đó, nó chỉ là một giá trị dự đoán và không phải là một con số cố định.

Cách tốt nhất để đo lường chi phí vốn chủ sở hữu là định lượng giá trị kỳ vọng này. Nó là chi phí ngụ ý hoặc chi phí cơ hội của vốn. Đó là lợi nhuận mà các cổ đông mong đợi để bù đắp rủi ro mà họ phải trải qua khi đầu tư vốn vào vốn chủ sở hữu (cổ phiếu). Chúng ta có thể sử dụng Mô hình CAPM trong một tình huống như vậy.

Re = Rf + BX (Rm-Rf)

- Rf = Lãi suất phi rủi ro. Đó là lợi nhuận có thể kiếm được bằng cách đầu tư vào chứng khoán không rủi ro, ví dụ, trái phiếu kho bạc Hoa Kỳ, do đó có tên là phi rủi ro. Đối với tất cả các mô hình tài chính, Kho bạc Hoa Kỳ kỳ hạn 10 năm được sử dụng làm lãi suất phi rủi ro.

- Rm = Lợi nhuận hàng năm của thị trường

- B = Beta vốn chủ sở hữu. Nó là thước đo mức độ biến động của lợi nhuận của cổ phiếu so với chỉ số chuẩn như S&P 500 hoặc NIFTY 50. Nó được tính bằng cách sử dụng lợi nhuận lịch sử của cổ phiếu so với lợi nhuận chuẩn. Nó cung cấp một cái nhìn cho các nhà đầu tư để -

- Hiểu hướng di chuyển của cổ phiếu so với thị trường / điểm chuẩn

- Sự biến động của cổ phiếu so với sự biến động của thị trường.

Phần 2 - Chi phí Nợ:

So với chi phí vốn chủ sở hữu, chi phí nợ tương đối dễ tính vì nó không phải là giá trị kỳ vọng trong tương lai mà là tỷ lệ xác định trước đã được công ty thỏa thuận trước khi phát hành bất kỳ trái phiếu nào cho nhà đầu tư. Chúng ta có thể sử dụng lãi suất thị trường hoặc lãi suất thực tế mà công ty đã hứa với các chủ nợ. Một ví dụ có thể là công ty phát hành trái phiếu công ty với lãi suất 8%. Ở đây, bất kể lãi suất tiền gửi phổ biến trên thị trường, công ty đã hứa hẹn một mức lãi suất coupon là 8% mỗi năm và số tiền gốc khi đáo hạn cho các nhà đầu tư.

Bạn có thể nhận thấy rằng chúng tôi có một hệ số bổ sung (1 - Tc) nhân với chi phí nợ trong Công thức WACC. Điều này là do có các tác động thuế bổ sung với các chi phí lãi vay này.

Một phiên bản mở rộng của Công thức WACC dành cho các công ty có cổ phiếu ưu đãi như sau:

Công thức WACC = Chi phí vốn chủ sở hữu *% Vốn chủ sở hữu + Chi phí Nợ *% Nợ * (1 - thuế suất) + Giá cổ phiếu ưu đãi *% cổ phiếu ưu đãi

Ví dụ về Công thức WACC (với Mẫu Excel)

Hãy lấy một ví dụ thực tế để hiểu Công thức Chi phí Vốn Bình quân Gia quyền (WACC) -

Bạn có thể tải xuống Mẫu Excel Công thức WACC này tại đây - Mẫu Excel Công thức WACC

Ví dụ 1

Giả sử một công ty TNHH Photon cần huy động vốn để mua máy móc, đất làm văn phòng và tuyển thêm nhân viên để tiến hành các hoạt động kinh doanh hàng ngày. Giả sử rằng công ty đã quyết định rằng họ cần một số tiền là 1 triệu đô la cho việc tương tự. Doanh nghiệp có thể huy động vốn thông qua 2 nguồn - Vốn chủ sở hữu và Nợ.

- Nó phát hành 50.000 cổ phiếu với giá 10 đô la mỗi cổ phiếu và huy động 500.000 đô la thông qua vốn chủ sở hữu. Khi các nhà đầu tư kỳ vọng lợi nhuận là 7%, chi phí vốn chủ sở hữu là 7%.

- Đối với 500.000 đô la còn lại, công ty phát hành 5000 trái phiếu với giá 100 đô la mỗi trái phiếu. Các trái chủ kỳ vọng lợi nhuận là 6%; do đó chi phí nợ của Photon sẽ là 6%.

- Ngoài ra, giả sử thuế suất hiệu dụng là 35%.

Thay thế các giá trị này trong WACC

Vì vậy, bây giờ chúng ta có thể tính toán Chi phí vốn bình quân gia quyền.

Công thức WACC = E / V * Re + D / V * Rd * (1-Tc)

tức là công thức WACC = (500.000 / 1.000.000 * 0.07) + (500.000 / 1.000.000 * 0.06) * (1 - 0.35)

Vì vậy, kết quả sẽ là:

Máy tính WACC

Bạn có thể sử dụng Máy tính WACC sau đây.

| Chi phí vốn chủ sở hữu | |

| % vốn chủ sở hữu | |

| Chi phí nợ | |

| % Nợ | |

| Thuế suất | |

| Công thức WACC = | |

| Công thức WACC = | [Chi phí vốn chủ sở hữu x% vốn chủ sở hữu] + [Chi phí nợ x% nợ x (1 - Thuế suất)] | |

| [0 * 0] + [0 * 0 * (1 - 0)] = | 0 |

Mức độ liên quan và sử dụng

- Công thức chi phí vốn trung bình có trọng số cung cấp giá trị tài chính bình quân gia quyền, giúp xác định số tiền lãi mà một công ty nợ cho mỗi đô la mà công ty tài trợ.

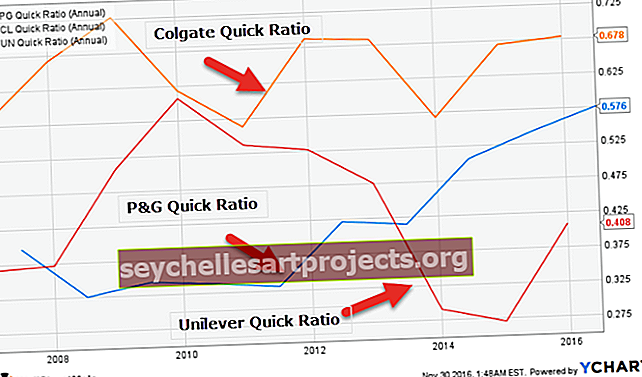

- Công thức WACC như một thước đo rất hữu ích cho Hội đồng quản trị và những người đứng đầu doanh nghiệp để đánh giá tính khả thi về mặt kinh tế của hoạt động mua bán và sáp nhập cũng như các cơ hội tăng trưởng vô cơ khác. WACC của công ty càng thấp thì doanh nghiệp càng có khả năng tài trợ cho các dự án mới.

- Các nhà phân tích chứng khoán, cơ quan xếp hạng và các nhà phân tích nghiên cứu khác đánh giá giá trị của các khoản đầu tư và các công ty sử dụng WACC. Công thức WACC có thể được sử dụng trong phân tích dòng tiền chiết khấu để tính giá trị kinh doanh ròng của công ty. Tương tự, nó có thể được sử dụng để tính toán tỷ lệ vượt rào để tính toán ROI và giá trị kinh tế.

- Cuối cùng nhưng không kém phần quan trọng, các nhà đầu tư có thể sử dụng WACC để xác định xem một khoản đầu tư có đáng để theo đuổi hay không. Ví dụ: nếu công ty tạo ra lợi nhuận là 12% nhưng WACC là 14%, thì công ty sẽ mất 2% trên mỗi đô la chi tiêu. Trong trường hợp đó, nhà đầu tư có thể bỏ khoản đầu tư này khỏi danh mục đầu tư của mình.