Công thức Alpha | Làm thế nào để tính Alpha của danh mục đầu tư? | Các ví dụ

Công thức tính Alpha của một danh mục đầu tư

Alpha là một chỉ số được sử dụng để xác định lợi nhuận cao nhất có thể có đối với mức rủi ro nhỏ nhất và theo công thức, alpha được tính bằng cách lấy lợi nhuận thị trường trừ đi tỷ suất sinh lợi phi rủi ro và nhân kết quả với rủi ro hệ thống của danh mục đầu tư được đại diện bởi hệ số beta và tiếp tục trừ đi kết quả cùng với tỷ suất sinh lợi phi rủi ro từ Tỷ suất sinh lợi kỳ vọng của danh mục đầu tư.

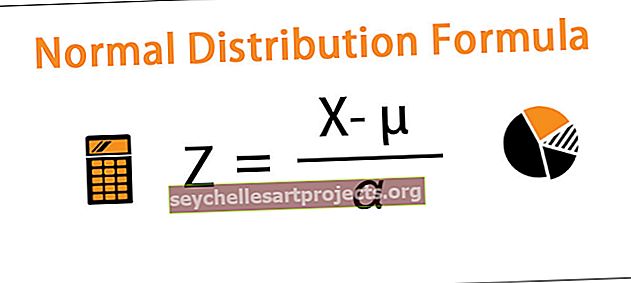

Công thức tính alpha có thể được thực hiện trước tiên bằng cách tính tỷ suất sinh lợi kỳ vọng của danh mục đầu tư dựa trên tỷ suất sinh lợi phi rủi ro, hệ số beta của danh mục đầu tư và phần bù rủi ro thị trường, sau đó khấu trừ kết quả từ tỷ suất thực tế của lợi nhuận của danh mục đầu tư.

Alpha của danh mục đầu tư = Tỷ suất sinh lợi thực tế của danh mục đầu tư - Tỷ suất sinh lợi kỳ vọng trên danh mục đầu tưhoặc là

Alpha của danh mục đầu tư = Tỷ suất sinh lợi thực tế của danh mục đầu tư - Tỷ suất sinh lợi phi rủi ro - β * (Lợi nhuận thị trường - Tỷ suất sinh lợi phi rủi ro)

Alpha của tính toán danh mục đầu tư (Từng bước)

- Bước 1: Đầu tiên, tìm ra lãi suất phi rủi ro có thể được xác định từ lợi tức trung bình hàng năm của chứng khoán chính phủ, chẳng hạn như trái phiếu kho bạc, trong một khoảng thời gian đáng kể.

- Bước 2: Tiếp theo, tìm ra lợi nhuận thị trường có thể được thực hiện bằng cách theo dõi lợi nhuận trung bình hàng năm của một chỉ số chuẩn, chẳng hạn như S & P500, trong một khoảng thời gian đáng kể. Do đó, phần bù rủi ro thị trường được tính bằng cách trừ đi tỷ suất sinh lợi phi rủi ro từ lợi nhuận thị trường. Phần bù rủi ro thị trường = Lợi tức thị trường - Tỷ suất sinh lợi rủi ro

- Bước 3: Tiếp theo, hệ số beta của danh mục đầu tư được xác định bằng cách đánh giá chuyển động của danh mục đầu tư so với chỉ số chuẩn.

- Bước 4: Bây giờ, dựa trên tỷ suất sinh lợi phi rủi ro (bước 1), beta của danh mục đầu tư (bước 3) và phần bù rủi ro thị trường (bước 2), tỷ suất sinh lợi kỳ vọng của danh mục đầu tư được tính như dưới đây. Tỷ suất sinh lợi kỳ vọng của danh mục đầu tư = Tỷ suất sinh lợi phi rủi ro + β * (Tỷ suất sinh lợi thị trường - Tỷ suất sinh lợi phi rủi ro)

- Bước 5: Tiếp theo, tỷ suất sinh lợi thực tế mà danh mục đầu tư đạt được được tính toán dựa trên giá trị hiện tại và giá trị trước đó.

- Bước 6: Cuối cùng, công thức tính alpha của danh mục đầu tư được thực hiện bằng cách trừ tỷ suất sinh lợi kỳ vọng của danh mục đầu tư (bước 4) với tỷ suất sinh lợi thực tế của danh mục đầu tư (bước 5) như trên.

Các ví dụ

Bạn có thể tải xuống Mẫu Excel Công thức Alpha này tại đây - Mẫu Excel Công thức Alpha

Chúng ta hãy lấy ví dụ về một quỹ tương hỗ đã nhận ra lợi nhuận 16% trong năm ngoái. Chỉ số chuẩn thích hợp cho quỹ có lợi nhuận hàng năm trên sổ sách là 11%. Hơn nữa, hệ số beta của quỹ tương hỗ so với chỉ số chuẩn đó là 1,3 trong khi tỷ suất sinh lợi phi rủi ro là 4%. Thực hiện tính toán alpha của quỹ tương hỗ.

Theo câu hỏi, sau đây là dữ liệu để tính công thức alpha.

Tỷ lệ lợi nhuận kỳ vọng

Tỷ suất sinh lợi kỳ vọng = Tỷ suất sinh lợi phi rủi ro + β * (Tỷ suất sinh lợi chuẩn - Tỷ suất sinh lợi phi rủi ro)

- = 4% + 1,3 * (11% - 4%)

- = 13,1%

Do đó, Cách tính Alpha của quỹ tương hỗ sẽ như sau:

- Alpha của quỹ tương hỗ = Tỷ suất sinh lợi thực tế - Tỷ suất sinh lợi kỳ vọng

- Alpha = 16% - 13,1%

Tính toán alpha của các quỹ tương hỗ

- Alpha = 2,9%

Alpha của quỹ tương hỗ là 2,9%.

Mức độ liên quan và việc sử dụng công thức Alpha

- Thuật ngữ Alpha đề cập đến chỉ số được sử dụng trong nhiều mô hình tài chính, chẳng hạn như CAPM (mô hình định giá tài sản vốn), để đánh giá lợi nhuận cao nhất có thể từ một khoản đầu tư với ít rủi ro nhất. Alpha còn được gọi là Chỉ số Jensen.

- Điều quan trọng là phải hiểu khái niệm công thức alpha vì nó được sử dụng để đo lường hiệu suất được điều chỉnh theo rủi ro của danh mục đầu tư.

- Nó cũng được ghi nhận là lợi tức vượt quá hoặc tỷ suất sinh lợi bất thường của một danh mục đầu tư. Con số này cho thấy một quỹ đã hoạt động tồi tệ hơn hoặc tốt hơn như thế nào so với điểm chuẩn. Phương sai này sau đó được ghi nhận vào các phán đoán của nhà quản lý quỹ. Các nhà quản lý danh mục đầu tư tích cực chủ yếu cố gắng tạo ra alpha trong một danh mục đầu tư đa dạng (đa dạng hóa nhằm loại bỏ rủi ro phi hệ thống).