Biên nhận ủy thác (Định nghĩa, Định dạng) | Làm thế nào nó hoạt động?

Biên nhận ủy thác là gì?

Trust Receipt là khoản tài trợ ngắn hạn với bản chất là kỳ phiếu gửi cho ngân hàng nơi khoản vay đã được hoàn trả khi bán hàng hóa (nội địa hoặc xuất khẩu) cho khách hàng.

Giải trình

- Thông thường, các công ty có thể không có đủ tiền mặt và các khoản tương đương tiền để họ mua hàng tồn kho từ một nhà cung cấp để thực hiện việc bán hàng Nhưng có thể có các đơn đặt hàng bán hàng từ khách hàng. Trong những trường hợp này, họ tiếp cận chủ ngân hàng để xin tín dụng ngắn hạn với bản chất là nhận ủy thác. Chủ ngân hàng sẽ thanh toán tiền hàng cho người xuất khẩu nước ngoài hoặc người bán trong nước. Sử dụng hàng tồn kho được mua từ nhà cung cấp, công ty có thể bán thêm cho khách hàng, khi nhận ra khoản phải thu, khoản vay từ ngân hàng được hoàn trả với lãi suất danh nghĩa.

- Người đi vay (tức là) người tiếp cận ngân hàng để nhận ủy thác phải có sự phân biệt thích hợp của hàng hóa đã nhận được. Báo cáo định kỳ cũng được phát hành cho nhân viên ngân hàng trên cơ sở thỏa thuận nhận ủy thác.

Định dạng biên nhận ủy thác

Chúng được sử dụng trên khắp thế giới mà không có định dạng thống nhất. Nói cách khác, điều này được phát hành bởi một ngân hàng ở Anh có thể không giống với thông lệ ở Hoa Kỳ.

Các yêu cầu cơ bản như sau:

- Ngày nhận ủy thác

- Đã nhận được tệp đính kèm của đơn đặt hàng

- Bản chất của hàng hóa đã mua (PO đính kèm nếu có)

- Sự chấp thuận của các cơ quan hữu quan (Nếu nhập khẩu)

- Chi tiết tài khoản ngân hàng của nhà xuất khẩu nước ngoài

- Các điều khoản khác theo yêu cầu của ngân hàng

Biên nhận ủy thác hoạt động như thế nào?

Trên thực tế, quá trình này khá phức tạp, đặc biệt là đối với các giao dịch xuất nhập khẩu vì các quy định của luật hải quan địa phương và các quy tắc (nếu có) được đưa ra cũng phải tuân thủ.

Quy trình cơ bản như sau:

- Khách hàng tiếp cận ngân hàng vì muốn nhận ủy thác bằng cách điền vào các biểu mẫu được yêu cầu và hoàn thành quy trình cần thiết.

- Ngân hàng khi hài lòng với chứng từ chỉ định khách hàng làm đại lý của mình để thay mặt ngân hàng mua hàng hóa theo yêu cầu của anh ta.

- Khi nhận hàng, ngân hàng thanh toán tiền mua hàng cho nhà cung cấp hàng hoá theo đúng thời hạn đã thoả thuận.

- Thanh toán chỉ được thực hiện vào tài khoản ngân hàng như đã đề cập trong tài liệu nhận ủy thác.

- Hàng hóa thu được được tách riêng và lưu trữ trong kho của người đi vay cho đến khi bán.

- Ngân hàng định kỳ xác định số dư cuối kỳ của hàng hóa và tình trạng của hàng hóa đó.

- Việc cân nhắc mua được thực hiện khi bán lần đầu tiên được sử dụng để thanh toán tiền gốc và lãi của biên lai ủy thác.

Trade Receipt khác với Thư tín dụng như thế nào?

Vì vậy, câu hỏi tiếp theo là, Tín dụng thương mại khác với thư tín dụng như thế nào?

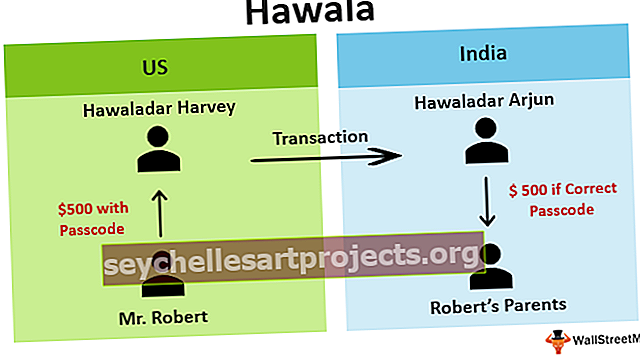

- Thư tín dụng là một bảo đảm cho bên nước ngoài của ngân hàng trong nước để xem xét thanh toán các giao dịch. Nó không phải là một công cụ mà theo đó số tiền được ngân hàng trả và sau đó thu từ người vay như trong trường hợp nhận ủy thác. Trong giao dịch quốc tế, các bên có thể không biết nhau.

- Trong những trường hợp này, nhà cung cấp nước ngoài không được bảo vệ khỏi nguy cơ vỡ nợ của khách hàng ở nước ngoài. Do đó, nhà cung cấp sẽ muốn người mua cung cấp cho anh ta một bảo lãnh từ nhân viên ngân hàng của anh ta, nói rằng ngân hàng sẽ có trách nhiệm trả tiền cho sự cân nhắc của anh ta nếu khách hàng không trả được nợ. Ngân hàng vì mục đích này sẽ tính hoa hồng từ khách hàng để bảo lãnh và không tính lãi trong trường hợp nhận ủy thác.

- Nói cách khác, trong tín dụng thương mại, ngân hàng đóng vai trò là bên giao đại lý và bên vay là đại lý của ngân hàng. Trong khi trong thư tín dụng, ngân hàng chỉ đảm bảo khoản thanh toán cho nhà cung cấp nước ngoài và chỉ chịu trách nhiệm nếu khách hàng trong nước không trả được nợ. Do đó, Ngân hàng có khoản phí đầu tiên trong trường hợp thư tín dụng nhưng khoản phí thứ hai trong trường hợp nhận ủy thác.

Vì vậy, bước đầu tiên và ban đầu là đảm bảo rằng người đi vay có sẵn các tài liệu để sử dụng tín dụng ủy thác, do đó, các điều kiện tiên quyết cơ bản sẽ là:

- Hối phiếu (BOE) được người mua chấp nhận (Lệnh bán chỉ nhằm mục đích mua, nhưng BOE chấp nhận thanh toán!)

- Hóa đơn nếu đã tăng cho người mua

- Sự chấp thuận của cơ quan hải quan (nếu được - đối với hàng xuất khẩu)

Ngoài ra, những điều trên là chung và phổ biến ở các quốc gia. Các ngân hàng dựa trên luật pháp địa phương tìm kiếm các tài liệu bổ sung.

Ưu điểm

# 1 - Nguồn tài chính dễ dàng

Thông thường, các ngân hàng không ngần ngại cấp tín dụng. Điều này là do chắc chắn rằng số tiền sẽ được hoàn trả với lãi suất sau khi hàng hóa được bán. Đó là một tình huống có lợi cho cả ngân hàng và người đi vay vì ngân hàng nhận được tiền dưới hình thức lãi suất và công ty kiếm được tiền mà không cần phải đầu tư ban đầu.

# 2 - Thanh khoản tức thì

Nếu không, tiền mặt sẵn có có thể được sử dụng cho các mục đích đầu tư và vốn lưu động khác. Điều này cho phép công ty quản lý ngân quỹ hiệu quả.

Nhược điểm

# 1 - Kiểm soát quá mức

Các ngân hàng đặt ra rất nhiều điều kiện cho khách hàng. Một số điều kiện là:

- Để duy trì khoảng không quảng cáo liên quan đến tín dụng tín chấp một cách riêng biệt

- Duy trì và phát hành các báo cáo cho ngân hàng theo định kỳ.

- Điều khoản “ngân hàng có thể tiến hành kiểm toán chứng khoán nếu được yêu cầu”

- Ràng buộc chi phí

Công ty có thể phải chịu thêm chi phí về lãi suất và tuân thủ các điều kiện khác của ngân hàng. Một phân tích chi phí-lợi ích của phần còn tồn tại này sẽ được tiến hành.

# 2 - Tài liệu Thừa

Bạn không nhận được một khoản tín dụng đáng tin cậy trừ khi nộp tối thiểu các tài liệu trên. Trên thực tế, không thể thông quan hàng hóa xuất khẩu cho khách hàng mà không thực sự sản xuất hàng hóa.

( Lưu ý: trước tiên bạn mua hàng và sau đó xử lý để bán)

Phần kết luận

Do đó, nguồn tài chính rẻ nhất với thời gian đáo hạn tương đối linh hoạt là nhận ủy thác. Nguồn có thể được chọn với phân tích chi phí-lợi ích cần thiết và bằng cách gửi các tài liệu cần thiết.