Tỷ lệ vốn lưu động (Định nghĩa, Công thức) | Làm thế nào để tính toán?

Tỷ lệ vốn lưu động là gì?

Tỷ số vốn lưu động là tỷ số giúp đánh giá tình hình hoạt động tài chính và sức khỏe của công ty, trong đó tỷ lệ nhỏ hơn 1 cho biết khả năng xảy ra các vấn đề tài chính hoặc thanh khoản trong tương lai của công ty và nó được tính bằng cách lấy tổng tài sản lưu động chia cho công ty với tổng nợ ngắn hạn.

Công thức

Tỷ lệ vốn lưu động = Tài sản lưu động ÷ Nợ ngắn hạn

Nói chung, nó có thể được hiểu như sau:

- Nếu tỷ số này trong khoảng 1,2 đến 1,8 - Đây thường được cho là tỷ lệ cân bằng và được giả định rằng công ty ở trạng thái khỏe mạnh để thanh toán các khoản nợ phải trả.

- Nếu nhỏ hơn 1 - Vốn lưu động âm, thường có nghĩa là công ty không có khả năng thanh toán các khoản nợ phải trả. Vốn lưu động âm liên tục cũng có thể dẫn đến phá sản. (Giải thích chi tiết được đưa ra trong phân đoạn sau)

- Nếu tỷ lệ này lớn hơn 2 - Công ty có thể có các khoản tiền dư thừa và nhàn rỗi không được sử dụng tốt. Không nên như vậy vì chi phí cơ hội của các khoản tiền nhàn rỗi cũng cao.

Tuy nhiên, các tỷ lệ này thường khác nhau theo từng loại ngành và không phải lúc nào cũng có ý nghĩa.

Thí dụ

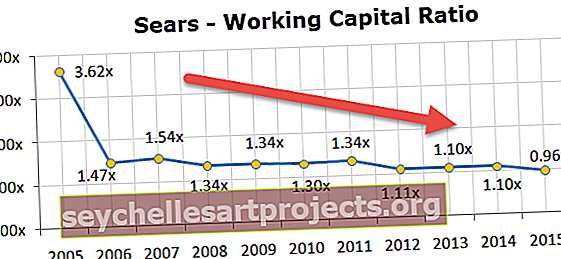

Cổ phiếu của Sears Holding giảm 9,8% do tiếp tục thua lỗ và kết quả kinh doanh kém. Sự cân bằng của Sears cũng không quá tốt. Moneymorning đã đặt tên Sears Holding là một trong năm công ty có thể phá sản sớm.

Đặc biệt nếu bạn kiểm tra tình hình vốn lưu động của Sears Holdings và tính toán tỷ lệ vốn lưu động, bạn sẽ nhận thấy rằng tỷ lệ này đã giảm liên tục trong 10 năm qua. Tỷ lệ này dưới 1,0x chắc chắn là không tốt.

Các thành phần

Chúng ta hãy xem xét các thành phần quan trọng của hệ số vốn lưu động - Tài sản ngắn hạn và Nợ ngắn hạn.

Tài sản lưu động:

Nói một cách tổng quát, tài sản lưu động bao gồm tiền mặt và các tài sản khác có thể chuyển đổi thành tiền mặt trong vòng một năm.

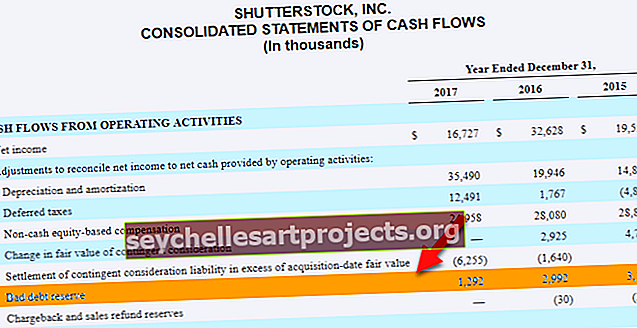

nguồn: Colgate 2015 10K

Ví dụ về tài sản lưu động là:

- Đầu tư ngắn hạn vào quỹ tương hỗ

- Những tài khoản có thể nhận được

- Hàng tồn kho (Bao gồm nguyên vật liệu, dở dang và thành phẩm)

- Số dư ngân hàng

Nợ ngắn hạn:

Nợ ngắn hạn là các khoản nợ sẽ đến hạn thanh toán trong vòng một năm hoặc sẽ phải trả trong vòng một năm.

nguồn: Colgate 2015 10K

Ví dụ về nợ ngắn hạn là:

- Các khoản phải trả

- Các khoản ghi chú phải trả (đến hạn trong vòng một năm)

- Các chi phí khác thường phải trả trong thời gian một tháng, chẳng hạn như tiền lương, cung cấp vật tư, v.v.

Hãy để chúng tôi tính toán từ Vốn lưu động cho Colgate từ các hình ảnh trên.

Ở đây, Tài sản lưu động = Tiền và các khoản tương đương tiền + Các khoản phải thu + Hàng tồn kho + Tài sản ngắn hạn khác

- Tài sản hiện tại (2015) = $ 970 + $ 1,427 + $ 1,180 + $ 807 = $ 4,384

Nợ ngắn hạn = Các khoản phải trả và các khoản vay phải trả + Phần nợ dài hạn hiện tại + Các khoản phải trả + Thuế thu nhập phải trả + Các khoản phải trả khác

- Nợ ngắn hạn (2015) = $ 4 + $ 298 + $ 1,110 + $ 277 + $ 1,845 = $ 3,534

Vốn lưu động (2015) = Tài sản lưu động (2015) - Nợ ngắn hạn (2015)

- Vốn lưu động (2015) = $ 4,384 - $ 3,534 = $ 850

- Tỷ lệ vốn lưu động (2015) = $ 4,384 / $ 3,534 = 1,24x

Tỷ lệ này còn được gọi là Tỷ lệ hiện tại

Thay đổi tỷ lệ vốn lưu động

Như đã giải thích ở trên, vốn lưu động là một con số động và luôn thay đổi theo sự thay đổi của cả tài sản / nợ phải trả. Bảng sau đây tóm tắt ảnh hưởng của những thay đổi trong các thành phần riêng lẻ của vốn lưu động:

| Các thành phần của vốn lưu động | Thay đổi | Ảnh hưởng đến vốn lưu động |

| Tài sản lưu động | Tăng | Tăng |

| Giảm bớt | Giảm bớt | |

| Nợ ngắn hạn | Tăng | Giảm bớt |

| Giảm bớt | Tăng |

Vốn lưu động so với Thanh khoản

Như đã thảo luận trước đó, vốn lưu động là phần chênh lệch giữa tài sản lưu động và nợ phải trả. Đây là những số liệu tài chính độc lập có thể thu được từ bảng cân đối kế toán của công ty. Nó không phải là bằng chứng về vị thế thanh khoản của công ty.

Hãy để chúng tôi hiểu điều này với sự trợ giúp của một ví dụ:

| Chi tiết | WC công ty | Chất lỏng công ty |

| Tài sản lưu động | 500 | 1000 |

| Nợ ngắn hạn | 500 | 500 |

| Tỷ lệ vốn lưu động | 1: 1 | 2: 1 |

Trong trường hợp trên, Company Liquid có vẻ lỏng hơn so với Company WC. Bây giờ, chúng ta hãy đưa thêm một số chi tiết vào bảng trên

| Chi tiết | WC công ty | Chất lỏng công ty |

| Kỳ thu tiền trung bình (Phải thu A / cs) | 30 ngày | 120 ngày |

| Thời gian thanh toán trung bình (A / cs Payable) | 60 ngày | 90 ngày |

Lấy hai số liệu thống kê trên, rõ ràng là Company WC sẽ có thể tạo ra tiền mặt một cách hiệu quả hơn là Company Liquid. Chỉ riêng Tỷ lệ vốn lưu động không đủ để xác định tính thanh khoản. Các chỉ số tài chính khác sau đây cũng được yêu cầu:

- Số ngày tồn kho công thức = Chi phí bán hàng mỗi ngày ÷ Hàng tồn kho trung bình

- Công thức số ngày bán hàng chưa thanh toán = Doanh thu thuần mỗi ngày ÷ Tài khoản trung bình phải thu

- Số ngày phải trả Công thức chưa thanh toán = Chi phí bán hàng mỗi ngày ÷ Tài khoản Trung bình Phải trả

Các biện pháp này đo lường số lần quay vòng tương ứng, ví dụ, số ngày hàng tồn kho có nghĩa là số lần hàng tồn kho đã được bán và thay thế trong một năm nhất định.

Ba trong số các chỉ số trên có thể được sử dụng để đo lường Chu kỳ chuyển đổi tiền mặt (CCC), cho biết số ngày cần để chuyển tài sản lưu động ròng thành tiền mặt. Chu kỳ càng dài, doanh nghiệp càng có các quỹ được sử dụng làm vốn lưu động mà không thu được lợi nhuận. Vì vậy, doanh nghiệp nên đặt mục tiêu giảm thiểu CCC càng xa càng tốt.

Chu kỳ chuyển đổi tiền mặt (CCC) = Số ngày tồn kho + Số ngày bán hàng - Số ngày phải trả còn lại

Chu kỳ chuyển đổi tiền mặt (CCC) sẽ là một thước đo tốt hơn để xác định tính thanh khoản của công ty hơn là tỷ lệ vốn lưu động của nó.

Bài viết hữu ích

- Chênh lệch Tỷ số Nhanh so với Tỷ số Hiện tại

- Công thức chu kỳ chuyển đổi tiền mặt

- Ý nghĩa tỷ lệ vòng quay tài sản

- Ví dụ về tỷ lệ luân chuyển vốn chủ sở hữu <