WACC (Chi phí vốn bình quân gia quyền) | Hướng dẫn từng bước một

Chi phí vốn bình quân gia quyền (WACC) là gì?

Chi phí sử dụng vốn bình quân gia quyền là tỷ suất lợi nhuận bình quân mà một công ty dự kiến sẽ trả cho tất cả các cổ đông của mình; trong đó bao gồm, chủ sở hữu nợ, cổ đông vốn cổ phần và cổ đông vốn cổ phần ưu đãi; mỗi người có tỷ suất lợi nhuận khác nhau do thứ tự đặt ra và do đó có sự khác biệt về chi phí vốn bình quân gia quyền.

Giải thích ngắn gọn

WACC là giá trị bình quân gia quyền của chi phí nợ của một công ty và chi phí vốn chủ sở hữu của công ty đó. Phân tích chi phí vốn trung bình có trọng số giả định rằng thị trường vốn (cả nợ và vốn chủ sở hữu) trong bất kỳ ngành cụ thể nào đều yêu cầu lợi nhuận tương xứng với mức độ rủi ro được nhận thức của các khoản đầu tư của họ. Nhưng liệu WACC có giúp các nhà đầu tư quyết định đầu tư vào một công ty hay không?

Để hiểu Chi phí vốn bình quân gia quyền, hãy lấy một ví dụ đơn giản.

Giả sử bạn muốn bắt đầu một doanh nghiệp nhỏ! Bạn đến ngân hàng và hỏi rằng bạn cần một khoản vay để bắt đầu. Một ngân hàng xem xét kế hoạch kinh doanh của bạn và nói với bạn rằng họ sẽ cho bạn vay, nhưng có một điều mà bạn cần phải làm. Ngân hàng nói rằng bạn cần phải trả lãi suất 10% trở lên trên số tiền gốc mà bạn đang vay. Bạn đồng ý, và ngân hàng cho bạn vay.

Bây giờ để sử dụng khoản vay, bạn đã đồng ý trả một khoản phí (chi phí lãi suất). "Phí" này là "chi phí vốn" trong các thuật ngữ đơn giản.

Khi doanh nghiệp cần nhiều tiền để đầu tư vào việc mở rộng sản phẩm và quy trình của mình, họ cần nguồn tiền. Họ lấy tiền từ các cổ đông của mình dưới hình thức Phát hành lần đầu ra công chúng (IPO), và họ cũng vay từ các ngân hàng hoặc tổ chức. Để có được khoản tiền lớn này, các công ty cần phải trả chi phí. Chúng tôi gọi đây là chi phí vốn. Nếu một công ty có nhiều nguồn mà họ lấy tiền từ đó, chúng ta cần lấy giá vốn bình quân gia quyền.

Quan trọng nhất - Tải xuống Mẫu WACC Excel

Tìm hiểu cách tính WACC của Starbucks trong Excel

WACC có liên quan như thế nào?

Đó là một phép tính nội bộ về chi phí vốn của một công ty. Và khi các nhà đầu tư đánh giá việc đầu tư vào một doanh nghiệp hoặc một công ty, họ sẽ tính toán chi phí sử dụng vốn bình quân gia quyền (WACC). Ví dụ, nhà đầu tư A muốn đầu tư vào Công ty X. Bây giờ A thấy rằng Chi phí sử dụng vốn bình quân gia quyền của Công ty X là 10% và tỷ suất lợi nhuận trên vốn cuối kỳ là 9%, tỷ suất lợi nhuận trên vốn là 9%. thấp hơn WACC là 10%, A quyết định không đầu tư vào công ty X này vì giá trị mà anh ta sẽ nhận được sau khi đầu tư vào công ty nhỏ hơn giá vốn bình quân gia quyền.

Công thức WACC

Nhiều nhà đầu tư không tính toán WACC vì nó hơi phức tạp so với các tỷ số tài chính khác. Nhưng nếu bạn là một trong những người muốn biết chi phí vốn bình quân gia quyền (WACC) hoạt động như thế nào, thì đây là công thức dành cho bạn

Công thức WACC = (E / V * Ke) + (D / V) * Kd * (1 - Thuế suất)

- E = Giá trị thị trường của vốn chủ sở hữu

- V = Tổng giá trị thị trường của vốn chủ sở hữu và nợ

- Ke = Chi phí vốn chủ sở hữu

- D = Giá trị thị trường của Nợ

- Kd = Chi phí Nợ

- Thuế suất = Thuế suất Công ty

Phương trình có thể trông phức tạp, nhưng khi chúng ta tìm hiểu từng thuật ngữ, nó sẽ bắt đầu có ý nghĩa. Hãy bắt đầu nào.

Giá trị thị trường của vốn chủ sở hữu

Hãy bắt đầu với E, giá trị thị trường của vốn chủ sở hữu. Chúng ta nên tính toán nó như thế nào? Đây là cách -

- Giả sử Công ty A có 10.000 cổ phiếu đang lưu hành và giá thị trường của mỗi cổ phiếu tại thời điểm này là 10 đô la Mỹ cho mỗi cổ phiếu. Vì vậy, giá trị thị trường của vốn chủ sở hữu sẽ là = (cổ phiếu đang lưu hành của Công ty A * giá thị trường của mỗi cổ phiếu tại thời điểm này) = (10.000 * 10 đô la Mỹ) = 100.000 đô la Mỹ.

- Giá trị thị trường của vốn chủ sở hữu cũng có thể được gọi là vốn hóa thị trường. Bằng cách sử dụng giá trị thị trường của vốn chủ sở hữu hoặc vốn hóa thị trường, các nhà đầu tư có thể biết nên đầu tư tiền vào đâu và không nên đầu tư vào đâu.

Giá trị thị trường của Nợ

Bây giờ, chúng ta hãy hiểu ý nghĩa của thị trường giá trị của nợ, D. Làm thế nào để tính toán nó?

- Rất khó để tính toán giá trị thị trường của nợ vì rất ít công ty có khoản nợ của họ dưới dạng trái phiếu lưu hành trên thị trường.

- Nếu trái phiếu được niêm yết, chúng ta có thể lấy trực tiếp giá niêm yết làm Giá trị thị trường của Nợ.

- Bây giờ, hãy quay lại Chi phí vốn bình quân gia quyền và nhìn vào V, tổng giá trị thị trường của vốn chủ sở hữu và nợ. Nó là tự giải thích. Chúng ta chỉ cần thêm giá trị thị trường của vốn chủ sở hữu và giá trị thị trường ước tính của nợ, và thế là xong.

Chi phí vốn chủ sở hữu

- Chi phí vốn chủ sở hữu (Ke) được tính bằng Mô hình CAPM. Đây là công thức để bạn tham khảo.

- Chi phí vốn chủ sở hữu = Tỷ suất sinh lợi phi rủi ro + Beta * (Tỷ suất sinh lợi thị trường - Tỷ suất sinh lợi phi rủi ro)

- Ở đây, Beta = Thước đo rủi ro được tính toán như một hồi quy của giá cổ phiếu của công ty.

- Mô hình CAPM đã được thảo luận nhiều trong một bài báo khác - CAPM Beta. Vui lòng xem qua nếu bạn cần thêm thông tin.

Chi phí nợ

- Chúng ta có thể Tính chi phí nợ theo công thức sau - Chi phí Nợ = (Lãi suất phi rủi ro + Chênh lệch tín dụng) * (1 - Thuế suất)

- Do chi phí nợ (Kd) bị ảnh hưởng bởi thuế suất, chúng tôi coi Chi phí nợ sau thuế.

- Ở đây, chênh lệch tín dụng phụ thuộc vào xếp hạng tín dụng. Xếp hạng tín dụng tốt hơn sẽ làm giảm chênh lệch tín dụng và ngược lại.

- Ngoài ra, bạn cũng có thể thực hiện một cách tiếp cận đơn giản để tính Chi phí Nợ. Bạn có thể lấy chi phí Nợ là Chi phí Lãi vay / Tổng Nợ.

- Thuế suất là Thuế suất Doanh nghiệp, phụ thuộc vào Chính phủ. Ngoài ra, lưu ý rằng nếu đưa ra cổ phiếu ưu đãi, chúng ta cũng cần tính đến giá vốn của cổ phiếu ưu đãi.

- Nếu cổ phiếu ưu đãi được bao gồm, đây sẽ là công thức WACC sửa đổi - WACC = E / V * Ke + D / V * Kd * (1 - Tax Rate) + P / V * Kp. Ở đây, V = E + D + P và Kp = Giá cổ phiếu ưu tiên

Diễn dịch

Việc giải thích thực sự phụ thuộc vào lợi nhuận của công ty vào cuối kỳ. Nếu lợi nhuận của công ty lớn hơn nhiều so với Chi phí vốn bình quân gia quyền, thì công ty đang hoạt động khá tốt. Nhưng nếu có lãi nhẹ hoặc không có lãi thì các nhà đầu tư cần phải suy nghĩ kỹ trước khi đầu tư vào công ty.

Đây là một điều khác bạn cần xem xét với tư cách là một nhà đầu tư. Nếu bạn muốn tính Chi phí vốn bình quân gia quyền, có hai cách bạn có thể sử dụng. Đầu tiên là giá trị sổ sách, và thứ hai là cách tiếp cận giá trị thị trường.

Như bạn có thể thấy rằng nếu bạn xem xét phép tính bằng cách sử dụng giá trị thị trường, nó phức tạp hơn nhiều so với bất kỳ phép tính tỷ lệ nào khác; bạn có thể bỏ qua và quyết định tìm chi phí vốn bình quân gia quyền (WACC) trên giá trị sổ sách do công ty đưa ra trong Báo cáo thu nhập và trong Bảng cân đối kế toán. Nhưng cách tính giá trị sổ sách không chính xác bằng cách tính giá trị thị trường. Và trong hầu hết các trường hợp, giá trị thị trường được xem xét để tính Chi phí sử dụng vốn bình quân gia quyền (WACC) cho công ty.

Tính toán WACC - Ví dụ số rất cơ bản

Do có rất nhiều sự phức tạp trong tính toán WACC (chi phí vốn bình quân gia quyền), chúng tôi sẽ lấy một ví dụ cho từng ví dụ để tính toán tất cả các phần của chi phí vốn bình quân gia quyền (WACC), và sau đó chúng tôi sẽ lấy một ví dụ cuối cùng để xác định Chi phí vốn bình quân gia quyền theo cách đơn giản.

Bắt đầu nào.

Bước # 1 - Tính giá trị thị trường của vốn chủ sở hữu / Vốn hóa thị trường

Dưới đây là thông tin chi tiết về Công ty A và Công ty B -

| Bằng đô la Mỹ | Công ty A | Công ty B |

| Cổ phiếu đang lưu hành | 30000 | 50000 |

| Giá thị trường của cổ phiếu | 100 | 90 |

Trong trường hợp này, chúng tôi đã được cung cấp cả số lượng cổ phiếu đang lưu hành và giá thị trường của cổ phiếu. Hãy tính giá trị vốn hóa thị trường của Công ty A và Công ty B.

| Bằng đô la Mỹ | Công ty A | Công ty B |

| Cổ phiếu đang lưu hành (A) | 30000 | 50000 |

| Giá thị trường của cổ phiếu (B) | 100 | 90 |

| Vốn hóa thị trường (A * B) | 3.000.000 | 4.500.000 |

Bây giờ chúng ta có giá trị thị trường của vốn chủ sở hữu hoặc vốn hóa thị trường của Công ty A và Công ty B.

Bước # 2 - Tìm giá trị thị trường của khoản nợ)

Giả sử chúng ta có một công ty mà chúng ta biết tổng số nợ. Tổng Nợ (T) = 100 triệu đô la Mỹ. Để tìm giá trị thị trường của Nợ, chúng ta cần kiểm tra xem khoản nợ này có được liệt kê hay không.

Nếu có, thì chúng tôi có thể trực tiếp chọn giá giao dịch mới nhất. Nếu giá trị giao dịch là 84,83 đô la cho mệnh giá 100 đô la, thì giá trị thị trường của khoản nợ sẽ là 84,83 triệu đô la.

Bước # 3 Tính toán chi phí vốn chủ sở hữu

- Lãi suất phi rủi ro = 4%

- Phí bảo hiểm rủi ro = 6%

- Beta của cổ phiếu là 1,5

Chi phí vốn chủ sở hữu = Rf + (Rm-Rf) x Beta

Chi phí vốn chủ sở hữu = 4% + 6% x 1,5 = 13%

Bước # 4 - Tính Chi phí Nợ

Giả sử chúng tôi đã được cung cấp thông tin sau:

- Lãi suất phi rủi ro = 4%.

- Chênh lệch tín dụng = 2%.

- Thuế suất = 35%.

Hãy tính toán chi phí nợ.

Chi phí Nợ = (Lãi suất phi rủi ro + Chênh lệch tín dụng) * (1 - Thuế suất)

Hoặc, Kd = (0,04 + 0,02) * (1 - 0,35) = 0,039 = 3,9%.

Bước # 5 - Tính toán WACC (chi phí vốn bình quân gia quyền)

Vì vậy, sau khi tính toán mọi thứ, hãy lấy một ví dụ khác để tính toán WACC (chi phí vốn bình quân gia quyền).

| Bằng đô la Mỹ | Công ty A | Công ty B |

| Giá trị thị trường của vốn chủ sở hữu (E) | 300000 | 500000 |

| Giá trị thị trường của Nợ (D) | 200000 | 100000 |

| Chi phí vốn chủ sở hữu (Re) | 4% | 5% |

| Chi phí Nợ (Rd) | 6% | 7% |

| Thuế suất (Thuế) | 35% | 35% |

Chúng ta cần tính toán WACC (Chi phí vốn bình quân gia quyền) cho cả hai công ty này.

Trước tiên, chúng ta hãy xem xét công thức WACC -

Công thức WACC = E / V * Ke + D / V * Kd * (1 - Tax)

Bây giờ, chúng tôi sẽ đưa thông tin cho Công ty A,

Công thức giá vốn bình quân gia quyền của Công ty A = 3/5 * 0,04 + 2/5 * 0,06 * 0,65 = 0,0396 = 3,96%.

Công thức giá vốn bình quân gia quyền của Công ty B = 5/6 * 0,05 + 1/6 * 0,07 * 0,65 = 0,049 = 4,9%.

Bây giờ chúng ta có thể nói rằng Công ty A có chi phí vốn (WACC) thấp hơn Công ty B. Tùy thuộc vào lợi nhuận cả hai công ty này tạo ra vào cuối kỳ, chúng ta có thể hiểu liệu, với tư cách là nhà đầu tư, chúng ta có nên đầu tư hay không. vào các công ty này hay không.

Tính toán WACC - Ví dụ về Starbucks

Giả sử rằng bạn cảm thấy thoải mái với các ví dụ WACC cơ bản, chúng ta hãy lấy một ví dụ thực tế để tính WACC của Starbucks. Xin lưu ý rằng Starbucks không có cổ phần ưu đãi và do đó, công thức WACC được sử dụng như sau:

Công thức WACC = E / V * Ke + D / V * Kd * (1 - Thuế suất)

Quan trọng nhất - Tải xuống Mẫu WACC Excel

Tìm hiểu cách tính WACC của Starbucks trong Excel

Bước 1 - Tìm giá trị thị trường của vốn chủ sở hữu

Giá trị thị trường của vốn chủ sở hữu = Số lượng cổ phiếu đang lưu hành x giá hiện tại.

Giá trị thị trường của vốn chủ sở hữu cũng là giá trị vốn hóa thị trường. Chúng ta hãy xem tổng số cổ phần của Starbucks -

nguồn: Starbucks SEC Filings

nguồn: Starbucks SEC Filings

- Như chúng ta thấy ở trên, tổng số cổ phiếu đang lưu hành là 1455,4 triệu

- Giá hiện tại của Starbucks (tính đến thời điểm đóng cửa ngày 13 tháng 12 năm 2016) = 59,31

- Giá trị thị trường của vốn chủ sở hữu = 1455,4 x 59,31 = 86.319,8 triệu đô la

Bước 2 - Tìm giá trị thị trường của khoản nợ

Hãy cùng chúng tôi xem bảng cân đối kế toán của Starbucks dưới đây. Tính đến năm 2016, giá trị ghi sổ của Nợ là hiện tại

Tính đến năm 2016, giá trị sổ sách của Nợ là phần hiện tại của Nợ dài hạn (400 đô la) + Nợ dài hạn (3202,2 đô la) = 3602,2 triệu đô la.

nguồn: Starbucks SEC Filings

Tuy nhiên, khi chúng tôi đọc thêm về khoản nợ của Starbucks, chúng tôi được cung cấp thêm thông tin sau:

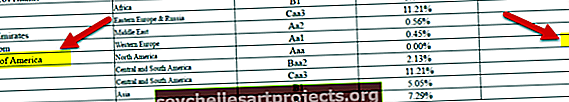

nguồn: Starbucks SEC Filings

Như chúng tôi đã lưu ý ở trên, Starbucks cung cấp giá trị hợp lý của Khoản nợ (3814 triệu đô la) cũng như giá trị ghi sổ của khoản nợ. Trong trường hợp này, cần thận trọng khi lấy giá trị hợp lý của khoản nợ làm đại lý cho giá trị thị trường của khoản nợ.

Bước 3 - Tìm Chi phí Vốn chủ sở hữu

Như chúng ta đã thấy trước đó, chúng ta sử dụng mô hình CAPM để tìm chi phí vốn chủ sở hữu.

Ke = Rf + (Rm - Rf) x Beta

Lãi suất phi rủi ro

Ở đây, tôi đã coi Lãi suất Kho bạc 10 năm là Lãi suất phi rủi ro. Xin lưu ý rằng một số nhà phân tích cũng lấy lãi suất kho bạc kỳ hạn 5 năm là lãi suất phi rủi ro. Vui lòng kiểm tra với nhà phân tích nghiên cứu của bạn trước khi gọi về vấn đề này.

nguồn - bankrate.com

Phần bù rủi ro vốn chủ sở hữu (Rm - Rf)

Mỗi quốc gia có mức phí bảo hiểm rủi ro vốn chủ sở hữu khác nhau. Phí bảo hiểm rủi ro vốn chủ sở hữu chủ yếu biểu thị mức phí bảo hiểm mà Nhà đầu tư vốn chủ sở hữu mong đợi.

Đối với Hoa Kỳ, Phí bảo hiểm rủi ro vốn chủ sở hữu là 6,25%.

nguồn - stern.nyu.edu

Beta

Bây giờ chúng ta hãy xem xét Xu hướng Beta của Starbucks trong vài năm qua. Phiên bản beta của Starbucks đã giảm trong 5 năm qua. Điều này có nghĩa là cổ phiếu của Starbucks ít biến động hơn so với thị trường chứng khoán.

Chúng tôi lưu ý rằng bản Beta của Starbucks ở mức 0,805 lần

Với điều này, chúng tôi có tất cả các thông tin cần thiết để tính toán chi phí vốn chủ sở hữu.

Chi phí vốn chủ sở hữu = Ke = Rf + (Rm - Rf) x Beta

Ke = 2,47% + 6,25% x 0,805

Chi phí vốn chủ sở hữu = 7,50%

Bước 4 - Tìm Chi phí Nợ

Hãy để chúng tôi xem lại bảng mà chúng tôi đã sử dụng cho giá trị hợp lý của Nợ. Chúng tôi cũng được cung cấp thêm lãi suất đã nêu.

Sử dụng lãi suất và giá trị hợp lý, chúng ta có thể tìm thấy lãi suất bình quân gia quyền của tổng giá trị hợp lý của Nợ (3,814 triệu đô la)

Lãi suất Hiệu quả = $ 103,631 / $ 3,814 = 2,72%

Bước 5 - Tìm thuế suất

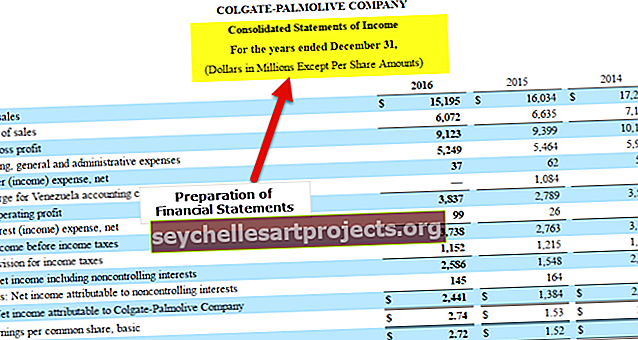

Chúng ta có thể dễ dàng tìm thấy thuế suất hiệu dụng từ Báo cáo thu nhập của Starbucks.

Vui lòng xem bên dưới ảnh chụp nhanh báo cáo thu nhập của nó.

Đối với năm 2016, thuế suất hiệu dụng = 1.379,7 USD / 4.198,6 USD = 32,9%

Bước 6 - Tính chi phí vốn bình quân gia quyền (WACC) của Starbucks

Chúng tôi đã thu thập tất cả thông tin cần thiết để tính Chi phí vốn bình quân gia quyền.

- Giá trị thị trường của vốn chủ sở hữu = 86.319,8 triệu đô la

- Giá trị thị trường của khoản nợ (Giá trị hợp lý của khoản nợ) = 3814 triệu đô la

- Chi phí vốn chủ sở hữu = 7,50%

- Chi phí Nợ = 2,72%

- Thuế suất = 32,9%

Công thức WACC = E / V * Ke + D / V * Kd * (1 - Thuế suất)

Công thức Chi phí vốn bình quân gia quyền = (86.319,8 / 90133,8) x 7,50% + (3814 / 90133,8) x 2,72% x (1-0.329)

Chi phí vốn bình quân gia quyền = 7,26%

Hạn chế

- Nó giả định rằng sẽ không có sự thay đổi trong cấu trúc vốn, điều này không thể xảy ra trong suốt nhiều năm và nếu có nhu cầu cần phải tạo thêm nguồn vốn.

- Nó cũng giả định rằng sẽ không có thay đổi trong hồ sơ rủi ro. Do giả định sai lầm, có khả năng chấp nhận các dự án xấu và từ chối các dự án tốt.

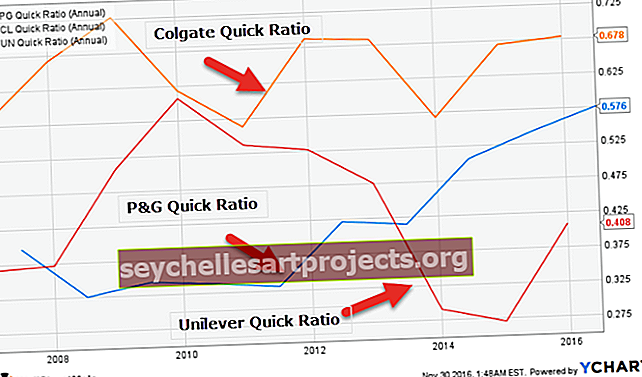

Phân tích độ nhạy

WACC được sử dụng rộng rãi trong Định giá Dòng tiền Chiết khấu. Là một nhà phân tích, chúng tôi cố gắng thực hiện phân tích độ nhạy trong Excel để hiểu tác động của giá trị hợp lý cùng với những thay đổi trong WACC và tốc độ tăng trưởng.

Dưới đây là Phân tích độ nhạy của Định giá IPO Alibaba với hai biến chi phí vốn bình quân gia quyền (WACC) và tốc độ tăng trưởng.

Một số quan sát có thể được thực hiện về WACC -

- Định giá hợp lý của Cổ phiếu tỷ lệ nghịch với Chi phí sử dụng vốn bình quân gia quyền.

- Khi Chi phí vốn bình quân gia quyền tăng, định giá hợp lý giảm đáng kể.

- Với tốc độ tăng trưởng 1% và Chi phí vốn bình quân gia quyền là 7%, mức định giá của Alibaba Fair là 214 tỷ USD. Tuy nhiên, khi chúng tôi thay đổi WACC xuống 11%, định giá hợp lý của Alibaba giảm gần 45% xuống còn 123 tỷ USD.

- Điều này ngụ ý rằng định giá hợp lý cực kỳ nhạy cảm với chi phí vốn bình quân gia quyền (WACC), và người ta nên thực hiện các biện pháp phòng ngừa bổ sung để tính toán chính xác WACC.

Trong phân tích cuối cùng

WACC rất hữu ích nếu chúng ta có thể giải quyết những hạn chế trên. Nó được sử dụng đầy đủ để tìm định giá DCF của công ty. Tuy nhiên, WACC hơi phức tạp và cần hiểu biết về tài chính để tính toán Chi phí vốn bình quân gia quyền một cách chính xác. Chỉ phụ thuộc vào WACC để quyết định đầu tư vào một công ty hay không là một ý tưởng sai lầm. Nhà đầu tư cũng nên tham khảo các tỷ lệ định giá khác để đưa ra quyết định cuối cùng.

Video công thức WACC

Bài viết hữu ích

Bài viết này là một hướng dẫn đầy đủ về WACC, công thức và cách giải thích của nó, cùng với các ví dụ về chi phí vốn bình quân gia quyền. Ở đây, chúng tôi cũng đã tính toán WACC của Starbucks và thảo luận về các hạn chế và phân tích độ nhạy của nó. Bạn cũng có thể xem các bài viết này bên dưới để tìm hiểu thêm về định giá -

- Tính WACC

- Công thức FCFE

- Chi phí vốn chủ sở hữu là gì? <