Tỷ suất hoàn vốn nội bộ (IRR) - Định nghĩa, Công thức, Phép tính

Định nghĩa tỷ suất hoàn vốn nội bộ (IRR)

Tỷ suất hoàn vốn nội bộ (IRR) là tỷ lệ chiết khấu đặt giá trị hiện tại ròng của tất cả dòng tiền trong tương lai từ một dự án bằng 0. Nó thường được sử dụng để so sánh và chọn dự án tốt nhất, trong đó, một dự án có IRR trên mức lợi tức tối thiểu có thể chấp nhận được (tỷ lệ vượt rào) được chọn.

Công thức IRR

Đây là công thức

- Để tính IRR, giá trị NPV được đặt bằng 0 và sau đó tỷ lệ chiết khấu được tìm ra.

- Tỷ lệ chiết khấu này sau đó là giá trị Tỷ lệ hoàn vốn nội bộ mà chúng tôi cần tính toán.

- Tuy nhiên, do đặc điểm của công thức, IRR không thể được tính toán bằng phân tích, và thay vào đó phải được tính toán thông qua thử-và-sai hoặc bằng cách sử dụng một số hệ thống phần mềm được lập trình để tính IRR.

Ngoài ra, hãy xem sự khác biệt giữa NPV và IRR

Ví dụ IRR

Giả sử rằng Nick đầu tư 1.000 đô la vào một dự án A và nhận được lợi nhuận là 1400 đô la trong thời gian 1 năm. Tính Tỷ suất hoàn vốn nội bộ của dự án A?

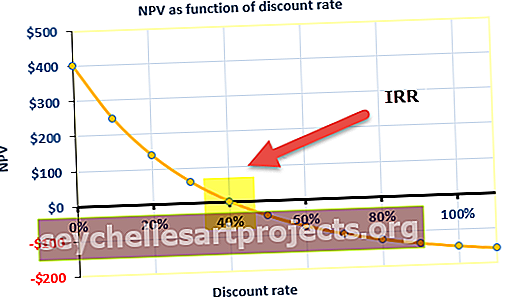

Dưới đây là bảng tính giá trị hiện tại ròng của dự án với các tỷ lệ chiết khấu (giá vốn) khác nhau.

Chúng tôi lưu ý rằng đối với Chi phí vốn @ 10%, NPV là $ 298.

Từ biểu đồ trên, chúng ta lưu ý rằng Giá trị hiện tại ròng bằng 0 ở mức chiết khấu 40%. Tỷ lệ chiết khấu 40% này là IRR của dự án.

Tỷ lệ hoàn vốn nội bộ trong Excel

Bước 1 - Dòng tiền vào và ra ở định dạng chuẩn

Dưới đây là hồ sơ dòng tiền của dự án. Bạn nên đặt hồ sơ dòng tiền ở định dạng chuẩn hóa như dưới đây

Bước 2 - Áp dụng công thức IRR trong excel

Bước 3 - So sánh IRR với Tỷ lệ chiết khấu

- Từ tính toán trên, bạn có thể thấy rằng NPV do nhà máy tạo ra là dương và IRR là 14%, cao hơn tỷ suất sinh lợi yêu cầu

- Điều này ngụ ý khi lãi suất chiết khấu là 14% NPV sẽ trở thành 0.

- Do đó, công ty XYZ có thể đầu tư vào nhà máy này.

Ý nghĩa của IRR là gì?

Tỷ lệ hoàn vốn nội bộ hữu ích hơn nhiều khi nó được sử dụng để thực hiện phân tích so sánh hơn là riêng lẻ như một giá trị duy nhất. Giá trị Tỷ suất sinh lợi Nội bộ của một dự án càng cao, thì dự án đó càng được mong muốn thực hiện dự án đó như là một lựa chọn đầu tư tốt nhất hiện có. IRR là đồng nhất cho các khoản đầu tư thuộc nhiều loại khác nhau và do đó, giá trị IRR thường được sử dụng để xếp hạng nhiều lựa chọn đầu tư tiềm năng mà một công ty đang xem xét trên cơ sở tương đối đồng đều. Giả sử số tiền đầu tư là bằng nhau giữa các phương án đầu tư có sẵn khác nhau, thì dự án có giá trị IRR cao nhất được coi là tốt nhất và phương án cụ thể đó (về mặt lý thuyết) được nhà đầu tư thực hiện trước.

IRR của bất kỳ dự án nào được tính bằng cách ghi nhớ ba giả định sau:

- Các khoản đầu tư được thực hiện sẽ được giữ cho đến ngày đáo hạn.

- Các dòng tiền trung gian sẽ được tái đầu tư vào chính IRR.

- Tất cả các dòng tiền đều có tính chất tuần hoàn, hoặc khoảng cách thời gian giữa các dòng tiền khác nhau là bằng nhau.

Giá trị IRR cung cấp cho tổ chức một tỷ lệ tăng trưởng có thể đạt được khi thực hiện đầu tư vào dự án được xem xét. Mặc dù Tỷ lệ hoàn vốn nội bộ thực tế thu được có thể thay đổi so với giá trị lý thuyết mà chúng tôi đã tính toán, nhưng giá trị cao nhất chắc chắn sẽ cung cấp tỷ lệ tăng trưởng tốt nhất trong số tất cả. Tỷ lệ hoàn vốn nội bộ được sử dụng phổ biến nhất khi một tổ chức sử dụng nó để xem xét đầu tư vào một dự án mới hoặc để tăng đầu tư vào một dự án hiện đang được thực hiện. Ví dụ, chúng ta có thể lấy trường hợp của một công ty năng lượng chọn bắt đầu một nhà máy mới hoặc mở rộng hoạt động của một nhà máy đang hoạt động hiện tại. Trong trường hợp này, có thể đưa ra quyết định bằng cách tính IRR và do đó tìm ra phương án nào sẽ mang lại lợi nhuận ròng cao hơn.

Tỷ lệ nhanh và IRR

Tỷ lệ lãi nhanh hoặc tỷ suất lợi nhuận yêu cầu là mức lợi nhuận tối thiểu mà một tổ chức mong đợi đối với khoản đầu tư mà họ đang thực hiện. Hầu hết các tổ chức đều giữ tỷ lệ vượt rào và bất kỳ dự án nào có Tỷ suất hoàn vốn nội bộ vượt quá tỷ lệ vượt rào đều được coi là có lãi. Mặc dù đây không phải là cơ sở duy nhất để xem xét một dự án để đầu tư, nhưng lãi suất Hurdle là một cơ chế hiệu quả trong việc sàng lọc các dự án sẽ không sinh lời hoặc không đủ sinh lời. Thông thường, một dự án có sự chênh lệch giữa tỷ lệ Vội vàng và IRR cao nhất được coi là dự án tốt nhất để đầu tư vào.

- Dự án độc lập: IRR> Chi phí vốn (tỷ lệ vượt rào), chấp nhận dự án

- Dự án độc lập: IRR <Chi phí vốn (tỷ lệ vượt rào), từ chối dự án

Có một số quy tắc ngón tay cái phải được tuân theo trong khi thực hiện bất kỳ tính toán IRR nào. Họ đang:

- Số tiền đã đầu tư luôn được tính bằng dấu âm. Vì vậy, nếu bạn đầu tư 100 đô la, nó được coi là - 100 đô la.

- Số tiền bạn thu được luôn được coi là giá trị dương, vì vậy nếu bạn nhận được số tiền là 60 đô la thì nó được coi là 60 đô la.

- Theo mặc định, tất cả các khoản thanh toán được thực hiện hàng năm, vào đầu hoặc cuối năm.

Nó thậm chí có thể được so sánh với tỷ suất sinh lợi phổ biến trong thị trường chứng khoán. Nếu một công ty không thể nhận thấy bất kỳ lựa chọn đầu tư nào có giá trị Tỷ lệ hoàn vốn nội bộ cao hơn lợi nhuận sẽ được tạo ra trong thị trường tiền tệ, thì công ty đó có thể chỉ chọn đầu tư thu nhập giữ lại của mình vào thị trường. Mặc dù Tỷ lệ hoàn vốn nội bộ được coi là một số liệu độc lập có tầm quan trọng lớn, nhưng nó phải luôn được sử dụng cùng với NPV để có được bức tranh rõ ràng hơn về tiềm năng của dự án trong việc mang lại lợi nhuận tốt hơn cho tổ chức.

Nhược điểm

- Nhu cầu sử dụng NPV kết hợp được coi là một nhược điểm lớn của IRR. Mặc dù được coi là một số liệu quan trọng, nó không thể hữu ích khi được sử dụng một mình. Vấn đề nảy sinh trong các tình huống mà khoản đầu tư ban đầu cho giá trị IRR nhỏ nhưng giá trị NPV lớn hơn. Điều này xảy ra đối với các dự án mang lại lợi nhuận với tốc độ chậm hơn, nhưng những dự án này có thể có lợi trong việc nâng cao giá trị tổng thể của tổ chức.

- Một vấn đề tương tự là khi một dự án đưa ra kết quả có nhịp độ nhanh hơn trong một khoảng thời gian ngắn. Một dự án nhỏ có thể mang lại lợi nhuận lớn trong thời gian ngắn, cho giá trị IRR lớn hơn, nhưng giá trị NPV thấp hơn. Chiều dài dự án có ý nghĩa lớn hơn trong trường hợp này.

- Một vấn đề khác với Tỷ lệ hoàn vốn nội bộ, không hoàn toàn cố hữu đối với bản thân chỉ số, mà liên quan đến việc sử dụng sai IRR điển hình. Các cá nhân có thể giả định rằng, một khi dòng tiền dương được tạo ra trong suốt quá trình của một dự án (không phải ở giai đoạn cuối), tiền sẽ được tái đầu tư theo tỷ lệ hoàn vốn của dự án. Điều này có thể hiếm khi xảy ra. Thay vào đó, một khi các dòng tiền dương được tái đầu tư, nó sẽ ở một tỷ lệ thể hiện giá trị của tổng số vốn sử dụng. Việc đọc sai và sử dụng sai IRR theo cách này có thể dẫn đến kết luận rằng một dự án có lợi hơn rất nhiều so với thực tế.

- Một nhược điểm phổ biến khác được gọi là nhiều IRR. Nhiều hạn chế IRR xảy ra trong trường hợp dòng tiền trong vòng đời của dự án là âm (tức là dự án hoạt động thua lỗ hoặc tổ chức cần góp thêm vốn). Đây được gọi là tình huống “dòng tiền không bình thường” và các dòng tiền như vậy có thể cung cấp nhiều Tỷ suất hoàn vốn nội bộ.

Những hạn chế này của tỷ lệ hoàn vốn nội bộ nhiều lần xuất hiện và không có khả năng xử lý các dự án kéo dài thời gian đã dẫn đến nhu cầu về quy trình tốt hơn để tìm ra dự án tốt nhất để đầu tư. Và do đó, một số liệu được sửa đổi mới được gọi là tỷ lệ nội bộ được sửa đổi trở lại hay trong ngắn hạn MIRR được thiết kế.