Thư bảo lãnh (Ý nghĩa, Ví dụ) | Làm thế nào nó hoạt động?

Thư bảo lãnh là gì?

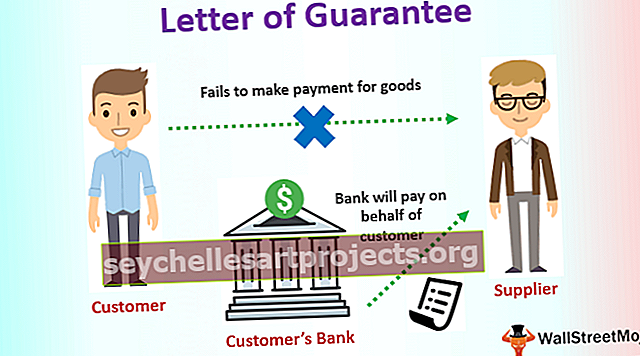

Thư bảo lãnh là một văn bản đồng ý được phát hành bởi ngân hàng nêu rõ rằng nếu khách hàng có liên quan không thanh toán cho hàng hóa đã mua từ nhà cung cấp, thì ngân hàng sẽ thanh toán thay cho khách hàng. Nó giúp nhà cung cấp có niềm tin khi giao dịch và cung cấp sản phẩm. Ngân hàng / bên sẽ chịu trách nhiệm thanh toán được gọi là người bảo lãnh.

Ví dụ về Thư bảo lãnh

Hãy thảo luận về các ví dụ về thư bảo lãnh để hiểu rõ hơn.

Ví dụ số 1 - Thương mại nước ngoài

Giả sử có một nhà cung cấp các sản phẩm cổ đắt tiền ở Brazil. Một khách hàng từ Luân Đôn muốn mua sản phẩm từ nhà cung cấp. Khách hàng sẽ không sẵn sàng thanh toán trước khi giao sản phẩm như họ đang nghĩ, điều gì sẽ xảy ra nếu nhà cung cấp không cung cấp sau khi nhận được thanh toán. Nhà cung cấp cũng đang nghĩ như vậy về việc nếu khách hàng không trả tiền sau khi nhận sản phẩm thì sao.

Vì vậy, những gì khách hàng có thể làm, anh ta có thể đến ngân hàng và xin “thư bảo lãnh”. Trong thư này sẽ viết rằng nếu khách hàng không trả tiền thì tức là ngân hàng đang đứng ra bảo lãnh thì ngân hàng sẽ thanh toán. Sau khi khách hàng có thư, sau đó anh ta có thể gửi cho nhà cung cấp, và đổi lại, nhà cung cấp sẽ gửi hàng cho khách hàng vì anh ta sẽ không phải lo lắng về việc vỡ nợ trong thanh toán. Ngân hàng sẽ thu phí dịch vụ này từ khách hàng.

Ví dụ # 2 - Nhà cung cấp mới đang kinh doanh

Khi một nhà cung cấp hiểu rất rõ về khách hàng của mình, thì anh ta có thể yên tâm cung cấp hàng hóa cho khách hàng mà không cần lo lắng. Trong trường hợp là các nhà cung cấp mới, nhà cung cấp có thể muốn được đảm bảo rằng anh ta sẽ được thanh toán khi khách hàng nhận được sản phẩm. Vì vậy, trong trường hợp này, khách hàng sẽ phải đến ngân hàng và xin “thư bảo lãnh”.

Ví dụ # 3 - Các công ty ở giai đoạn khởi nghiệp

Các công ty trong giai đoạn khởi nghiệp không có thiện chí trên thị trường. Đối với họ, rất khó để có được sản phẩm từ nhà cung cấp nếu không có các khoản thanh toán đầy đủ. Vì vậy, họ dựa vào một thư bảo lãnh để có được sản phẩm được giao cho họ.

Ví dụ # 4 - Người viết cuộc gọi

Viết không đúng, nếu giá cổ phiếu bắt đầu tăng, thì xác suất lỗ không giới hạn. Vì vậy, trong cuộc gọi, nhà môi giới yêu cầu đảm bảo bằng tiền mặt hoặc chứng khoán tương đương. Nhiều nhà đầu tư tổ chức duy trì một tài khoản đầu tư với các ngân hàng giám sát. Vì vậy, giả sử rằng một nhà đầu tư tổ chức nắm giữ 1000 cổ phiếu của công ty ABC và đang viết một quyền chọn mua đối với cổ phiếu.

Vì vậy, nếu giá cổ phiếu bắt đầu tăng, thì anh ta sẽ mất tiền vào hợp đồng mà anh ta đã viết. Vì vậy, đối với điều này, nhà môi giới cần đảm bảo rằng anh ta sẽ trả tiền khi anh ta bị thua lỗ. Vì vậy nhà đầu tư tổ chức có thể đến ngân hàng giám sát và yêu cầu thư bảo lãnh. Vì ngân hàng giám sát đang nắm giữ cổ phiếu của công ty, họ có thể đưa ra một lá thư rằng nếu giá cổ phiếu tăng, thì họ có thể thanh toán thay cho nhà đầu tư tổ chức.

Ví dụ số 5 - Phát hành trái phiếu

Khi một công ty phát hành trái phiếu với một “thư bảo lãnh” của ngân hàng, thì trái phiếu đó được coi là một trái phiếu có bảo đảm và được giao dịch với mức phí bảo hiểm. Ở đây ngân hàng có thể đảm bảo trả lãi hoặc gốc hoặc cả hai trong trường hợp vỡ nợ. Nó là phổ biến trong trường hợp phát hành trái phiếu.

Làm thế nào để có được một “Thư bảo lãnh”?

Sau đây là quy trình để nhận được thư bảo lãnh.

Bước 1: Nhận thư bảo lãnh; người ta sẽ phải viết đơn gửi ngân hàng.

Bước 2: Khi ngân hàng nhận được hồ sơ; nó sẽ phải xác định xem người nộp đơn có đủ điều kiện cho điều tương tự hay không.

Bước 3: Ngân hàng thực hiện việc này bằng cách đi sâu vào giao dịch; nó cũng sẽ kiểm tra các giao dịch trước đó và mọi tài liệu liên quan cần thiết để đưa ra phán quyết.

Bước 4: Ngân hàng tính phí để đưa thư này.

Ưu điểm

- Nó giúp các doanh nghiệp mới phát triển khi các ngân hàng giúp họ lấy hàng từ các nhà cung cấp.

- Nó giúp cho thương mại ở nước ngoài và tăng xuất khẩu và nhập khẩu.

- Nó bảo vệ người mua trái phiếu khỏi các vụ vỡ nợ.

Nhược điểm

Một số nhược điểm như sau.

- Nó không đảm bảo bảo vệ 100%. Nếu số tiền yêu cầu bồi thường lớn, thì bên đã đóng vai trò là người bảo lãnh có thể không thể hoàn tất việc yêu cầu bồi thường.

- Vì ngân hàng đóng vai trò là người bảo lãnh, do đó, nó cho phép các công ty phát hành trái phiếu phát hành nhiều trái phiếu hơn yêu cầu, và nếu họ vỡ nợ, ngân hàng sẽ thực hiện thanh toán. Vì vậy, tỷ lệ mặc định tăng lên.

Phần kết luận

Nó là một phần quan trọng của nền kinh tế bây giờ. Nó giúp vận hành trơn tru công việc kinh doanh xuyên biên giới. Thư bảo lãnh đã làm cho thị trường trái phiếu trở nên an toàn hơn, và các nhà đầu tư sẵn sàng đầu tư vào các trái phiếu rủi ro cũng như với sự bảo lãnh của ngân hàng.