Công thức định giá trái phiếu | Làm thế nào để tính giá trái phiếu? | Các ví dụ

Công thức tính giá trái phiếu

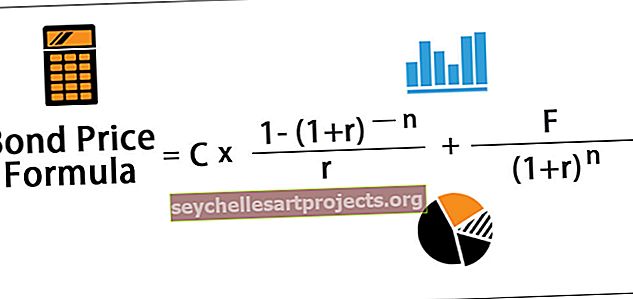

Công thức định giá trái phiếu về cơ bản là tính toán giá trị hiện tại của các dòng tiền có thể xảy ra trong tương lai, bao gồm các khoản thanh toán phiếu giảm giá và mệnh giá là số tiền mua lại khi đáo hạn. Tỷ lệ lãi suất được sử dụng để chiết khấu các dòng tiền trong tương lai được gọi là lợi tức đến hạn (YTM.)

hoặc là

trong đó C = Thanh toán phiếu giảm giá định kỳ,

- F = Mệnh giá / Mệnh giá của trái phiếu,

- r = Lợi suất đến ngày đáo hạn (YTM) và

- n = Số khoảng thời gian cho đến khi đáo hạn

Mặt khác, công thức định giá trái phiếu cho trái phiếu chiết khấu sâu hoặc trái phiếu không phiếu giảm giá có thể được tính toán đơn giản bằng cách chiết khấu mệnh giá xuống giá trị hiện tại, được biểu diễn bằng toán học là,

Giá trái phiếu bằng không phiếu giảm giá = (như tên cho thấy, không có khoản thanh toán bằng phiếu giảm giá)

Tính toán định giá trái phiếu (Từng bước)

Công thức tính giá trái phiếu bằng cách sử dụng các bước sau:

- Bước 1: Thứ nhất, mệnh giá hoặc mệnh giá của đợt phát hành trái phiếu được xác định theo yêu cầu cấp vốn của công ty. Mệnh giá được ký hiệu là F.

- Bước 2: Bây giờ, lãi suất coupon, tương tự như lãi suất, của trái phiếu và tần suất thanh toán coupon được xác định. Việc thanh toán bằng phiếu giảm giá trong một khoảng thời gian được tính bằng cách nhân lãi suất phiếu giảm giá và mệnh giá, sau đó chia kết quả cho tần suất các lần thanh toán phiếu thưởng trong một năm. Phiếu thanh toán được ký hiệu là C.

C = Tỷ lệ phiếu thưởng * F / Số lần thanh toán phiếu thưởng trong một năm

- Bước 3: Bây giờ, tổng số kỳ hạn cho đến khi đáo hạn được tính bằng cách nhân số năm cho đến khi đáo hạn và tần suất thanh toán phiếu giảm giá trong một năm. Số kỳ cho đến khi đáo hạn được ký hiệu là n.

n = Số năm cho đến khi đáo hạn * Số lần thanh toán phiếu giảm giá trong một năm

- Bước 4: Bây giờ, YTM là hệ số chiết khấu và nó được xác định dựa trên lợi tức thị trường hiện tại từ một khoản đầu tư có hồ sơ rủi ro tương tự. YTM được ký hiệu là r.

- Bước 5: Bây giờ, giá trị hiện tại của lần thanh toán phiếu thưởng đầu tiên, thứ hai, thứ ba, v.v. cùng với giá trị hiện tại của mệnh giá sẽ được đổi sau n kỳ được tính là,

- Bước 6: Cuối cùng, cộng giá trị hiện tại của tất cả các khoản thanh toán phiếu giảm giá và mệnh giá lại với nhau để tạo ra giá trái phiếu như bên dưới,

Ví dụ thực tế (với Mẫu Excel)

Bạn có thể tải xuống Mẫu Excel Công thức Định giá Trái phiếu này tại đây - Mẫu Excel Công thức Định giá Trái phiếuVí dụ 1

Hãy để chúng tôi lấy một ví dụ về một trái phiếu với các khoản thanh toán phiếu giảm giá hàng năm. Giả sử một công ty XYZ Ltd đã phát hành một trái phiếu có mệnh giá 100.000 đô la với lãi suất coupon hàng năm là 7% và đáo hạn sau 15 năm. Lãi suất phổ biến trên thị trường là 9%.

- Cho trước, F = 100.000 đô la

- C = 7% * 100.000 đô la = 7.000 đô la

- n = 15

- r = 9%

Giá của việc tính toán trái phiếu theo công thức trên như,

- Giá trái phiếu = $ 83.878,62

Vì lãi suất phiếu giảm giá thấp hơn YTM, giá trái phiếu nhỏ hơn mệnh giá và như vậy trái phiếu được cho là được giao dịch chiết khấu .

Ví dụ số 2

Hãy để chúng tôi lấy một ví dụ về một trái phiếu với các khoản thanh toán bằng phiếu giảm giá nửa năm một lần. Giả sử một công ty ABC Ltd đã phát hành một trái phiếu mệnh giá 100.000 đô la với lãi suất coupon là 8%, được trả nửa năm một lần và đáo hạn trong 5 năm. Lãi suất phổ biến trên thị trường là 7%.

Do đó, giá tính toán trái phiếu theo công thức trên như,

- Giá trái phiếu = $ 104,158.30

Vì lãi suất phiếu giảm giá cao hơn YTM, giá trái phiếu cao hơn mệnh giá và do đó, trái phiếu được cho là được giao dịch ở mức phí bảo hiểm .

Ví dụ # 3

Hãy để chúng tôi lấy ví dụ về trái phiếu không phiếu giảm giá. Giả sử một công ty QPR Ltd đã phát hành một trái phiếu không lãi suất có mệnh giá 100.000 đô la và đáo hạn trong 4 năm. Lãi suất phổ biến trên thị trường là 10%.

Do đó, giá tính toán trái phiếu theo công thức trên như,

- Giá trái phiếu = $ 68,301,35 ~ $ 68,301

Sử dụng và mức độ liên quan

Khái niệm định giá trái phiếu là rất quan trọng vì trái phiếu là một phần không thể thiếu của thị trường vốn, và vì vậy các nhà đầu tư và nhà phân tích được yêu cầu phải hiểu các yếu tố khác nhau của trái phiếu hoạt động như thế nào để tính toán giá trị nội tại của nó. Tương tự như việc định giá cổ phiếu, việc định giá trái phiếu giúp ích cho việc hiểu liệu nó có phải là khoản đầu tư phù hợp cho một danh mục đầu tư hay không và do đó tạo thành một phần không thể thiếu của đầu tư trái phiếu.