Tích hợp theo chiều ngang (Định nghĩa) | 5 ví dụ thực tế hàng đầu

Định nghĩa tích hợp theo chiều ngang

Hội nhập theo chiều ngang là hình thức sáp nhập diễn ra giữa hai công ty hoạt động trong cùng một ngành. Các công ty này thường là đối thủ cạnh tranh và hợp nhất để đạt được sức mạnh thị trường cao hơn và tính kinh tế theo quy mô. Các động cơ khác bao gồm cơ sở khách hàng lớn hơn, khả năng định giá cao hơn do tăng thị phần và chi phí việc làm thấp hơn do quản lý cao nhất của đơn vị được hợp nhất thấp hơn so với hai đơn vị hợp nhất cộng lại.

Ví dụ về Tích hợp theo chiều ngang

Sau đây, chúng ta sẽ xem xét một số ví dụ thực tế gần đây về tích hợp theo chiều ngang để có ý tưởng về những động lực nào dẫn đến quá trình này và các công ty đã thu được lợi ích như thế nào từ nó:

Ví dụ số 1 - Vodafone-Idea

Vodafone và Idea là hai gã khổng lồ viễn thông ở Ấn Độ. Cả hai công ty đều có thị phần danh nghĩa với một số quyền lực định giá đối với khách hàng. Tuy nhiên, với sự gia nhập của Reliance Jio, tất cả các công ty viễn thông đều bị ảnh hưởng đáng kể. Jio đưa ra những lời đề nghị quá hấp dẫn khiến khách hàng khó tránh khỏi và dần dần bắt đầu chuyển từ các công ty khác sang Jio. Hãy cùng chúng tôi xem xét một vài con số:

Với các nguồn lực kết hợp, pháp nhân được hợp nhất đã có thể phục vụ cơ sở khách hàng lớn hơn với tài sản tương đối thấp hơn. Việc tiết kiệm chi phí từ thiết bị, nhân viên, hoạt động và những người đứng đầu khác đã dẫn đến sức mạnh tổng hợp hàng năm ước tính là 2 tỷ đô la cho thực thể sáp nhập.

Ví dụ số 2 - Marriott-Starwood

Marriott và Starwood là hai chuỗi khách sạn nổi tiếng trên toàn cầu. Vào năm 2016, Marriot đã mua lại Starwood trong một thỏa thuận trong đó các cổ đông của Starwood được chia 0,8 cổ phiếu của pháp nhân hợp nhất so với mỗi cổ phiếu Starwood mà họ nắm giữ (tỷ lệ mua lại là 0,8 lần).

Sau sáp nhập, Marriott có quyền truy cập vào hơn 6000 khách sạn tại khoảng 125 quốc gia. Thách thức lớn nhất mà thương vụ này gặp phải là việc hợp nhất các chương trình Khách hàng thân thiết của 2 chuỗi do mỗi chương trình mang lại những lợi ích khác nhau. Việc sáp nhập đã chính thức hoàn tất, bao gồm cả việc hợp nhất các chương trình Khách hàng thân thiết khác nhau thành 1, vào nửa cuối năm 2018.

Ví dụ # 3 - Arcelor-Mittal

Arcelor-Mittal là nhà sản xuất thép lớn nhất thế giới được thành lập sau khi hai tập đoàn thép khổng lồ Arcelor SA và Mittal Steel Company quyết định hợp nhất. LN Mittal trở thành chủ tịch của tổ chức mới và sở hữu phần lớn cổ phần.

Mittal bắt đầu đấu thầu sáp nhập bằng cách cung cấp tiền mặt cho Cổ đông Arcelor. Hội đồng quản trị ban đầu không đồng ý với việc sáp nhập và bắt đầu xem xét Severstal để có thể sáp nhập. Tuy nhiên, sau các cuộc đàm phán chi tiết, Mittal đã cải thiện giá thầu của mình và xem xét các hợp lực được nhận thấy mà thực thể mới sẽ cung cấp, trả 40,37 Euro cho các cổ đông của Arcelor để mua chúng. Sau khi sáp nhập, công ty đã sản xuất 10% tổng sản lượng thép của thế giới.

Ví dụ # 4 - Exxon-Mobil

Exxon và Mobil là hai gã khổng lồ riêng biệt trong ngành dầu mỏ. Cả hai đều là một phần của Seven Sisters, tên được đặt cho một nhóm 7 công ty dầu khí thống trị ngành công nghiệp từ những năm 1940-1970. Vào năm 1998, cả hai công ty này đều thông báo rằng họ sẽ hợp nhất để tạo thành một thực thể mới được gọi là Exxon-Mobil. Đó là một giao dịch toàn cổ phiếu và cho đến nay là giao dịch lớn nhất được ghi nhận trong ngành dầu khí.

Cổ đông Mobil đã nhận được 1,32 cổ phiếu của pháp nhân hợp nhất cho mỗi cổ phiếu của họ trong Mobil kể từ khi giao dịch chính thức liên quan đến việc Exxon mua Mobil để hình thành công ty mới. Điều này dẫn đến 30% ExxonMobil được nắm giữ là các cổ đông trước đây của Mobil và 70% là các cổ đông Exxon trước đó.

Trong vòng 15 ngày kể từ khi công bố sáp nhập, giá cổ phiếu Exxon ghi nhận mức tăng 3,3%, từ 71,63 đô la lên 74 đô la. Giá cổ phiếu Mobil tăng 5,6% từ $ 83,75 lên $ 88,44.

Việc sáp nhập đã được FTC xem xét toàn diện để kiểm tra sự hình thành của Độc quyền trong ngành xăng dầu. Việc sáp nhập được chấp thuận sau khi công ty đồng ý với các điều khoản và điều kiện do FTC đưa ra khi xem xét.

Ví dụ # 5 - JP Morgan Chase

Ngân hàng JP Morgan và Chase là kết quả của sự hợp nhất giữa Ngân hàng Chase Manhattan và Công ty JP Morgan cho một giao dịch tất cả cổ phiếu trị giá khoảng 31 tỷ đô la. Chase Manhattan là công ty ngân hàng lớn thứ ba ở Mỹ, kiểm soát khối tài sản trị giá khoảng 396 tỷ USD so với 266 tỷ USD của Công ty JP Morgan. Cùng với nhau, thực thể hợp nhất sẽ có tổng tài sản trị giá hơn 650 tỷ đô la, đưa họ lên vị trí thứ hai chỉ sau Citigroup có tài sản 800 tỷ đô la.

Thỏa thuận này là một giao dịch toàn bộ cổ phiếu, với việc Chase chính thức mua lại JP Morgan, đổi 3,7 cổ phiếu lấy mỗi cổ phiếu của JP Morgan.

Phần kết luận

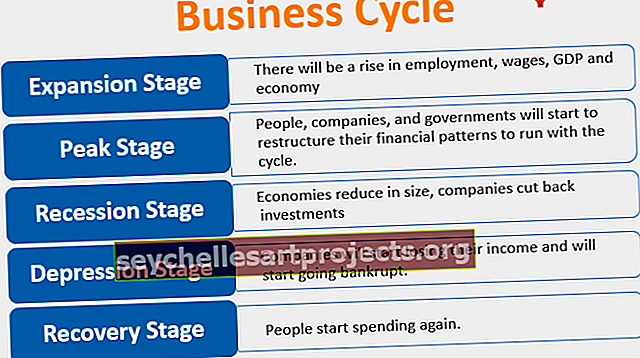

Tích hợp theo chiều ngang là một thực tế phổ biến trong Tài chính Doanh nghiệp. Tất cả các công ty đều cố gắng trở thành người dẫn đầu thị trường và đôi khi khi lợi ích của 2 công ty tương đồng với nhau, việc sáp nhập sẽ giúp họ đạt được những lợi ích đó. Chính phủ kiểm tra việc sáp nhập và có quyền áp dụng Luật chống độc quyền, không cho phép sáp nhập, nếu họ nhận thấy rằng việc sáp nhập sẽ dẫn đến các tình huống đi ngược lại lợi ích công cộng. Sáp nhập theo chiều ngang phổ biến nhất giữa các công ty đang trong giai đoạn trưởng thành của chu kỳ, những công ty đang tìm cách tăng thị phần và hiệu quả.