Tỷ lệ Omega (Định nghĩa, Công thức) | Tính toán từng bước & ví dụ

Định nghĩa tỷ lệ Omega

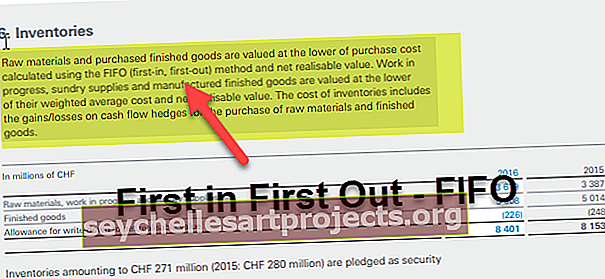

Tỷ lệ Omega là tỷ lệ hoàn vốn rủi ro có trọng số cho một mức lợi tức kỳ vọng nhất định giúp chúng ta xác định cơ hội chiến thắng so với thua cuộc (càng cao càng tốt). Nó cũng xem xét hiệu ứng động lượng thứ ba và thứ tư tức là độ lệch & kurtosis mang lại cho điều này một sự hữu ích to lớn so với những người khác.

Để tính toán tỷ lệ omega, chúng tôi yêu cầu lợi nhuận dư thừa tích lũy của tài sản. Về cơ bản, chúng ta cần tính toán tất cả các mức cao và thấp theo cách tích lũy.

Công thức Tỷ lệ Omega

Ở dạng đơn giản, công thức tỷ lệ omega có thể được hiểu như sau

Ví dụ về Tỷ lệ Omega

Độ lệch chuẩn = 6%, Lợi tức trung bình = 5%

Lợi nhuận đã kiếm được trong quá khứ

Công thức Omega Ratio = ∑ Thắng - Đo điểm chuẩn / king Đo điểm chuẩn - Bại

= ∑ 20 / ∑ 10

Tỷ lệ Omega = 2

Các loại tỷ lệ Omega

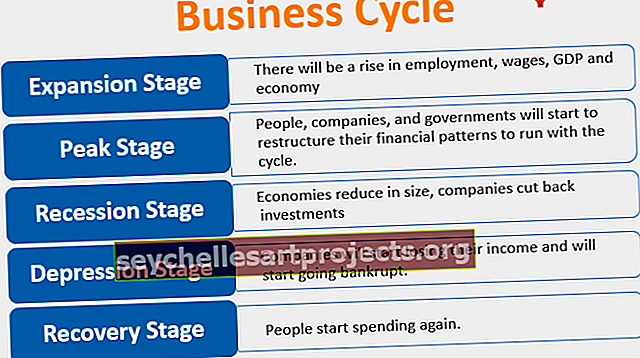

Có nhiều biện pháp khác nhau được tổ chức sử dụng để kiểm tra rủi ro của họ so với rủi ro đã thực hiện. Theo lý thuyết cấu trúc thuật ngữ của Thu nhập cố định, mọi người sẵn sàng chấp nhận rủi ro nếu họ được bù đắp dưới dạng lợi tức cao hơn. Lợi nhuận cao hơn nên được hỗ trợ bởi rủi ro cao hơn nhưng cần có sự đánh đổi để lợi nhuận cao hơn thực sự có thể được nhìn thấy sau khi điều chỉnh trên cơ sở điều chỉnh theo rủi ro.

Bất kỳ tỷ lệ nào được sử dụng để kiểm tra hiệu suất phải được sử dụng cùng với một tỷ lệ khác không tách biệt.

Sau đây là các thước đo khác nhau của tỷ lệ omega

- Tỷ lệ Treynor - Lợi nhuận vượt quá kiếm được / Beta

- Tỷ lệ Sharpe - Lợi nhuận vượt quá kiếm được / Độ lệch chuẩn

- Tỷ lệ Sortino - Lợi nhuận vượt mức / Độ lệch chuẩn đi xuống

- Jensen Alpha - Lợi tức trên danh mục đầu tư - Lợi nhuận theo mô hình định giá tài sản vốn (CAPM) tức là Lợi nhuận vượt mức theo tỷ lệ phần trăm

Những lợi ích

- Nó bao gồm tất cả các phân phối bình thường hoặc trái hoặc lệch phải.

- Nó bao gồm tất cả các thuộc tính trả lại rủi ro. Trung bình, Độ lệch chuẩn, Kurtosis, độ lệch. Đây là lợi thế chính của việc sử dụng tỷ lệ này mà không bị giải quyết bởi bất kỳ tỷ lệ tương tự nào khác khiến nó vượt trội hơn so với các tỷ lệ khác

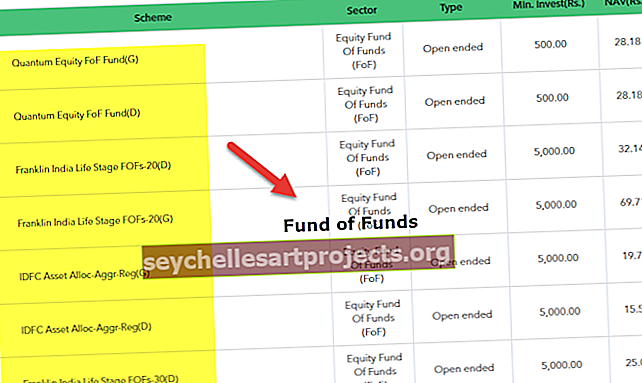

- Tỷ lệ Omega hữu ích trong trường hợp quỹ đầu cơ mà họ đầu tư vào một số sản phẩm tài chính kỳ lạ mà tài sản không có sự phân phối bình thường.

- Chủ yếu được sử dụng bởi một quỹ đầu cơ, những người sử dụng các chiến lược dài / ngắn để kiếm chênh lệch giá.

- Trong cuộc sống thực, không có loại tài sản nào có thể phù hợp với phân phối chuẩn, nó cung cấp kết quả tốt hơn trong bức tranh này

- Tính hữu ích của omega có thể được nhìn thấy vì nó sử dụng phân phối trả lại thực tế kithe thay vì phân phối chuẩn. Vì vậy, tỷ lệ omega phản ứng chính xác với phân tích trong quá khứ về phân phối lợi tức rủi ro của khoản đầu tư đang được xem xét.

- Quỹ tương hỗ đầu tư vào một danh mục đầu tư đa dạng. Nó thường được sử dụng ở đây để kiểm tra hiệu suất và chỉ báo về khả năng ước tính.

- Nó thưởng cho những danh mục đầu tư mang lại lợi nhuận vượt trội so với thua lỗ.

- Dễ dàng cung cấp xếp hạng cho danh mục đầu tư hoặc loại tài sản thông qua tỷ lệ omega

Hạn chế

- Phụ thuộc quá nhiều vào tỷ lệ có thể là một sai lầm vì sử dụng dữ liệu trong quá khứ và không ổn định trong việc sử dụng dữ liệu xem lại.

- Nó làm cho kết quả phức tạp đối với một nhà đầu tư nhỏ, chỉ hữu ích cho những nhà đầu tư sành sỏi

- Sự phụ thuộc vào một tỷ lệ khác. Nó không thể độc lập chỉ dựa vào chính nó.

- Nó bị ảnh hưởng nặng nề bởi những ngoại cảnh khiến kết quả bị ảnh hưởng nặng nề.

- Giá trị rủi ro (VAR), Phân tích tình huống, kiểm tra dựa trên căng thẳng cũng cần thiết nếu Tài sản được quản lý (AUM) cao.

- Các quỹ phòng hộ thu phí dưới dạng lãi suất chuyển đổi và phí quản lý để quản lý quỹ. Omega giúp tìm ra thứ hạng khi xem xét ảnh hưởng của rủi ro với thành phần lợi nhuận nhưng sau khi xem xét các khoản phí cao của quỹ, kết quả có thể cho thấy một bức tranh hơi khác so với trước khi xem xét tác động của thành phần đó.

Phần kết luận

Tỷ lệ Omega hữu ích trong việc lựa chọn danh mục đầu tư theo hồ sơ mong muốn của nhà đầu tư. Một số nhà đầu tư (những người không thích rủi ro) muốn rằng họ ít nhất phải kiếm được tỷ suất sinh lợi tối thiểu bằng tỷ lệ tiết kiệm do ngân hàng cung cấp hoặc thậm chí nhiều người không thích rủi ro hơn muốn rằng ít nhất vốn của họ không bị rủi ro. Người ta có thể kiểm tra mức độ chấp nhận rủi ro và khả năng thèm ăn rủi ro của họ để chọn tỷ lệ omega thấp hoặc cao để điều chỉnh chúng yêu cầu hồ sơ hoàn trả rủi ro với loại cụ thể.