Chiến lược vốn chủ sở hữu | Ngắn dài | Giao dịch theo cặp | Rủi ro

Chiến lược vốn chủ sở hữu

Chiến lược vốn chủ sở hữu là một chiến lược dài hạn đối với cổ phiếu vốn chủ sở hữu, bao gồm việc thực hiện một vị thế dài đối với những cú sốc đang tăng giá (tức là dự kiến sẽ tăng giá trị của nó) và mua một vị thế ngắn trên những cổ phiếu đang giảm giá (tức là, dự kiến sẽ giảm hoặc giảm giá trị của nó) và do đó đặt trước một khoản lợi nhuận đủ từ khoản chênh lệch.

Giải trình

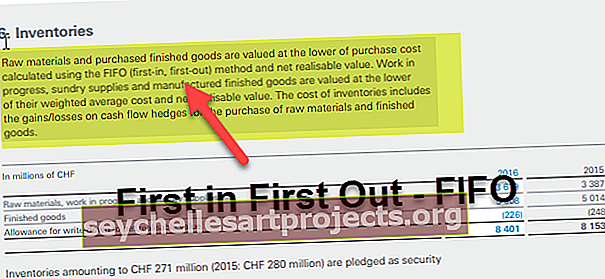

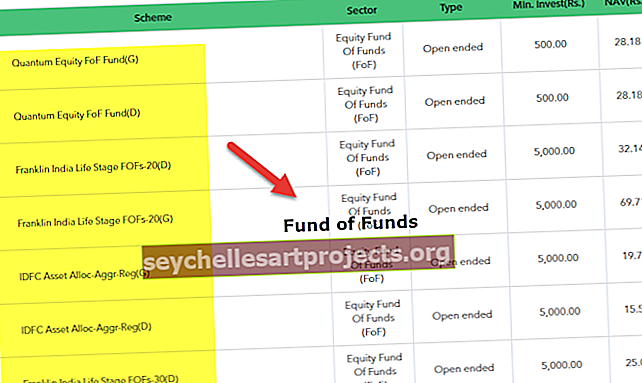

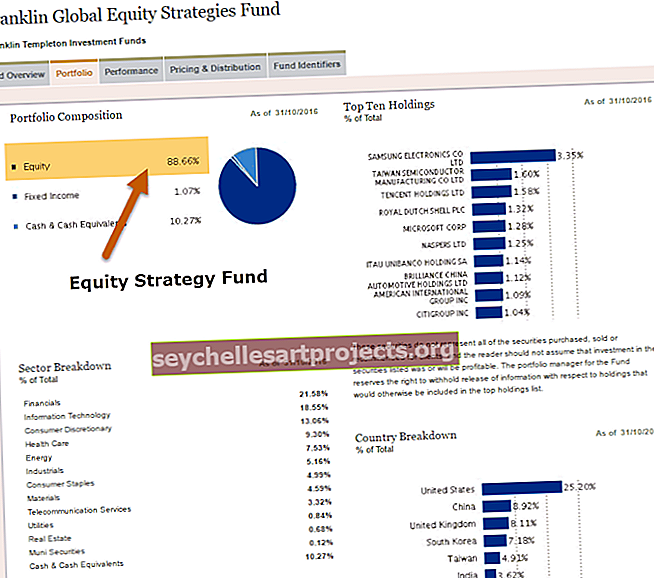

Chiến lược vốn chủ sở hữu là các chiến lược đầu tư cho một danh mục đầu tư riêng lẻ hoặc một phương tiện gồm các quỹ gộp như quỹ tương hỗ hoặc quỹ phòng hộ. Chiến lược này chỉ tập trung vào chứng khoán vốn cho mục đích đầu tư, cho dù đó là cổ phiếu niêm yết, cổ phiếu không kê đơn hay cổ phiếu vốn tư nhân. Một quỹ / danh mục đầu tư có thể kết hợp tỷ trọng vốn chủ sở hữu trong khi vận hành các chiến lược của họ, cho dù họ yêu cầu các chiến lược 100% Vốn chủ sở hữu sau đây hoặc ít hơn tùy thuộc vào mục tiêu của quỹ. Bản cáo bạch cần xác định rõ tỷ trọng vốn chủ sở hữu trong rổ danh mục đầu tư.

Nguồn : Franklin Templeton

Các cân nhắc về chiến lược vốn chủ sở hữu

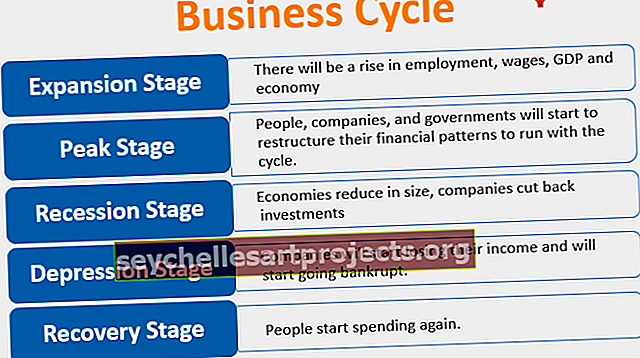

Nói chung, cổ phiếu được coi là loại tài sản đầu tư rủi ro hơn so với tiền mặt và trái phiếu, vì hiệu quả hoạt động của các loại cổ phiếu này có liên quan đến nhiều yếu tố kinh tế vĩ mô của nền kinh tế cũng như của công ty mà các khoản đầu tư đã được thực hiện. Tuy nhiên, lợi nhuận trong quá khứ đã được chứng minh là cao hơn so với các khoản đầu tư truyền thống như Tiền gửi cố định của Ngân hàng nhưng hiệu quả trong tương lai luôn không thể đoán trước được.

Một danh mục đầu tư được kết hợp tốt với nhiều loại cổ phiếu khác nhau có thể bảo vệ khỏi rủi ro công ty riêng lẻ hoặc rủi ro ngành, nhưng rủi ro thị trường sẽ luôn tồn tại có thể ảnh hưởng đến loại tài sản cổ phiếu. Tất cả các danh mục đầu tư cổ phiếu sẽ hoạt động tốt nhất khi nền kinh tế nền tảng đang có dấu hiệu tăng trưởng liên tục được đo bằng GDP (Tổng sản phẩm quốc nội) và lạm phát trong phạm vi từ thấp đến trung bình vì lạm phát có thể làm xói mòn dòng tiền trong tương lai của cổ phiếu. Ngoài ra, cơ cấu thuế cũng sẽ có tác động đến các chiến lược như vậy được thực hiện. Ví dụ: nếu nền kinh tế áp dụng 10% DDT (Thuế phân phối cổ tức), nó sẽ làm giảm lợi nhuận thu được từ đầu tư cổ phiếu, do đó tác động đến tỷ lệ rủi ro trên lợi nhuận của một danh mục đầu tư.

Chiến lược vốn chủ sở hữu - Dài / Ngắn hạn

Các chiến lược cổ phiếu dài-ngắn thường được sử dụng bởi các nhà đầu tư loại thích hợp (nhà đầu tư có địa vị cao hơn), chẳng hạn như các tổ chức tồn tại trong một khoảng thời gian dài. Họ bắt đầu trở nên nổi bật trong giới đầu tư cá nhân / bán lẻ do các chiến lược truyền thống không thể đáp ứng kỳ vọng của nhà đầu tư trong bối cảnh thị trường giảm giá, do đó, khuyến khích các nhà đầu tư xem xét mở rộng danh mục đầu tư theo hướng có thể có các giải pháp tài chính sáng tạo hoặc tùy chỉnh.

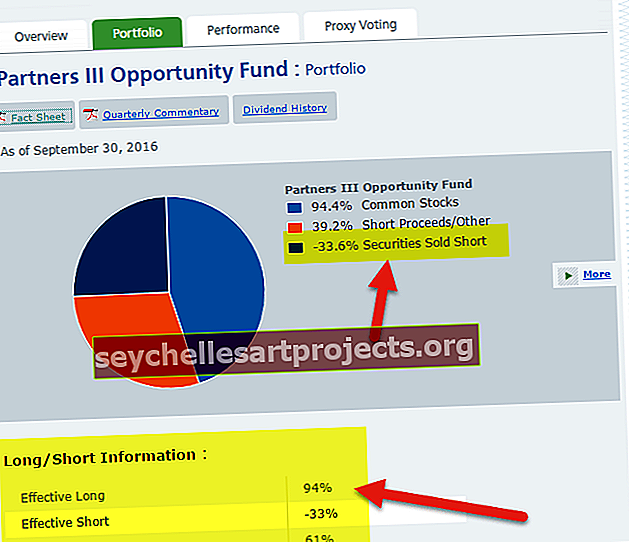

nguồn: weitzinvestments.com

Chiến lược dài hạn vốn chủ sở hữu là một chiến lược đầu tư, chủ yếu được sử dụng bởi các quỹ đầu cơ, liên quan đến việc nắm giữ một vị thế dài đối với những cổ phiếu được kỳ vọng sẽ tăng giá trị và đồng thời nắm giữ một vị trí ngắn đối với những cổ phiếu dự kiến giảm giá trị so khoảng thời gian. Một nhà quản lý quỹ đầu cơ phải đứng vững và có thể phải áp dụng đồng thời các chiến lược như vậy để tận dụng các cơ hội chênh lệch giá hoặc sử dụng nó như một cơ hội phòng ngừa rủi ro.

Các quỹ phòng hộ thực hiện các chiến lược như vậy trên quy mô lớn. Nói một cách dễ hiểu, chiến lược dài hạn của cổ phiếu liên quan đến việc mua một cổ phiếu được định giá tương đối thấp và bán một cổ phiếu được định giá tương đối cao. Lý tưởng nhất, vị thế mua sẽ nâng cao giá trị của cổ phiếu và vị thế bán sẽ dẫn đến giảm giá trị. Nếu tình huống như vậy xảy ra và các vị thế nắm giữ có quy mô bằng nhau (ví dụ: mua 500 cổ phiếu và bán khống 500 cổ phiếu) thì quỹ đầu cơ sẽ có lợi. Chiến lược này thậm chí sẽ hoạt động nếu vị thế mua (cổ phiếu có giá trị dự kiến tăng) giảm giá trị với điều kiện vị thế mua này tốt hơn vị trí bán (cổ phiếu có giá trị dự kiến giảm) và ngược lại.

Ví dụ: quỹ đầu cơ ABC quyết định giữ vị thế mua (mua) trị giá 5 triệu đô la trong Pfizer và vị thế bán (bán) trị giá 5 triệu đô la trong Novartis Healthcare, cả hai đều là các công ty khổng lồ trong lĩnh vực dược phẩm. Với các vị trí như vậy được nắm giữ trong danh mục đầu tư của quỹ đầu cơ ABC, bất kỳ sự kiện thị trường / công ty cụ thể nào có thể khiến tất cả cổ phiếu trong lĩnh vực dược phẩm giảm sẽ dẫn đến việc thua lỗ đối với quyền chọn Pfizer (một vị trí đã nắm giữ) và lại đối với cổ phiếu Novartis . Tương tự, một sự kiện khiến cả hai cổ phiếu tăng giá sẽ có tác động tối thiểu, vì các vị trí sẽ lệch nhau với một cổ phiếu tăng và một cổ phiếu khác giảm. Nó chỉ đơn giản là sử dụng nó như một kỹ thuật bảo hiểm rủi ro tùy thuộc vào tỷ lệ cổ phiếu nắm giữ của mỗi công ty.

Các chiến lược cổ phiếu dài-ngắn như chiến lược trên có lượng đô la bằng nhau ở các vị trí dài và ngắn được gọi là chiến lược thị trường trung lập. Ví dụ: một vị thế trung lập với thị trường có thể liên quan đến việc mua 50% vị thế mua và 50% vị thế bán với cùng một số tiền trong một ngành như Dầu khí. Việc sử dụng các chiến lược như vậy là hoàn toàn theo quyết định của các nhà quản lý quỹ đầu cơ. Một số nhà quản lý sẽ thích duy trì một thành kiến lâu dài, như cái gọi là chiến lược “125/25”. Với các chiến lược như vậy, các quỹ đầu cơ có 125% tiếp xúc với các vị thế mua và 25% tiếp xúc với các chiến lược ngắn. Sự kết hợp này có thể được điều chỉnh tùy thuộc vào chiến thuật của nhà quản lý quỹ đầu cơ, chẳng hạn như chiến lược “110/10” hoặc chiến lược “130/30”.

Chiến lược vốn chủ sở hữu - Giao dịch theo cặp

Các nhà quản lý dài hạn vốn chủ sở hữu có thể được phân biệt dựa trên thị trường địa lý mà các khoản đầu tư nghiêng về phía (Châu Á - Thái Bình Dương, khu vực Châu Mỹ, khu vực Châu Âu, v.v.), lĩnh vực mà họ đầu tư (Tài chính, Công nghệ, v.v.) hoặc phong cách đầu tư của họ (giao dịch số lượng lớn, v.v.) Mua và bán đồng thời hai cổ phiếu có liên quan - ví dụ: 2 cổ phiếu trong cùng khu vực hoặc ngành được gọi là mô hình “giao dịch theo cặp”. Điều này có thể gây hạn chế cho một tập hợp con / lĩnh vực cụ thể của thị trường thay vì một hiện tượng chung.

Ví dụ: một nhà đầu tư trong lĩnh vực Truyền thông có thể mua một vị trí dài trong CNBC và bù đắp điều đó bằng cách mua một vị trí ngắn trong Hathway Cables. Nếu nhà đầu tư mua 1.000 cổ phiếu CNBC với giá 50 đô la mỗi cổ phiếu và Hathway đang giao dịch ở mức 25 đô la thì kỳ hạn ngắn của giao dịch kết hợp này sẽ liên quan đến việc mua 2.000 cổ phiếu Hathway để họ có thể bán khống. Do đó, các vị trí dài và ngắn sẽ bằng nhau.

Kịch bản lý tưởng để các chiến lược cổ phiếu dài / ngắn hạn này hoạt động là CNBC đánh giá cao và Hathway giảm giá. Nếu CNBC tăng ở mức 60 đô la và Hathway giảm ở mức 20 đô la, lợi nhuận tổng thể trong chiến lược này sẽ là:

1000 * 60 = 60.000 đô la trừ đi Giá mua 1000 * 50 = 50.000 đô la, Thu được = 60.000 đô la - 50.000 đô la = 10.000 đô la

2000 * 25 = 50.000 đô la trừ Giá bán 2000 * 20 = 40.000 đô la, Lợi nhuận = 50.000 đô la - 40.000 đô la = 10.000 đô la

Do đó, tổng số tiền thu được sẽ là $ 10.000 (Dài) + $ 10.000 (Ngắn) = 20.000 USD trên toàn bộ danh mục đầu tư.

Để điều chỉnh cho phù hợp với thực tế, rằng các cổ phiếu trong một ngành thường có xu hướng tăng hoặc giảm đồng loạt, các chiến lược dài / ngắn nên được ưu tiên trong các ngành khác nhau đối với các ngành dài hạn và ngắn hạn. Ví dụ, nếu nền kinh tế của một quốc gia đang chậm lại và đồng thời ngành Dược phẩm dự kiến sẽ nhận được một số phê duyệt thuốc lớn để nâng cao toàn bộ ngành, thì chiến lược danh mục đầu tư lý tưởng sẽ là mua cổ phần của một công ty trong lĩnh vực Dược phẩm và bán khống trên vốn chủ sở hữu của công ty tài chính.

Rủi ro liên quan đến chiến lược vốn chủ sở hữu

Các chiến lược vốn chủ sở hữu bao gồm cả chiến lược dài hạn và ngắn hạn dễ gặp phải các loại rủi ro:

- Các quỹ phòng hộ không có tính thanh khoản cao so với các quỹ tương hỗ khác nhau vì họ thực hiện các giao dịch mua số lượng lớn liên quan đến rất nhiều quỹ và có thể có tác động đến danh mục đầu tư tổng thể. Điều này gây khó khăn cho việc bán cổ phiếu trên thị trường vì nó có thể đi ngược lại lợi ích lớn hơn của danh mục đầu tư / nhà đầu tư. Nó cũng có thể ảnh hưởng đến giá cổ phiếu của cổ phiếu trên thị trường.

- Nếu một người không tận dụng hoặc theo dõi vị thế mua / bán thường xuyên, một quỹ có thể gặp phải những khoản lỗ lớn và kéo theo một tỷ lệ phí cao.

- Người quản lý danh mục đầu tư phải dự đoán chính xác hiệu suất tương đối của 2 cổ phiếu có thể khó khăn và tình huống khó khăn vì quan điểm quyết định của người quản lý là điều sẽ quan trọng.

- Một rủi ro khác có thể xảy ra từ một kỹ thuật như vậy là "beta không khớp". Về cơ bản, nó chỉ ra rằng khi có sự sụt giảm mạnh trên toàn thị trường chứng khoán, các vị thế mua có thể mất nhiều hơn các vị thế bán và ngược lại.

Bất chấp những hạn chế nêu trên, có một số lợi ích quan trọng trong việc sử dụng một kỹ thuật như vậy để quản lý quỹ đầu cơ:

- Hầu hết các nhà đầu tư tập trung vào việc lựa chọn chiến lược chiến thắng cho các danh mục đầu tư dài tùy thuộc vào kiến thức thị trường và khả năng chấp nhận rủi ro của họ. Tuy nhiên, chiến lược dài / ngắn với việc thực hiện bán khống cho phép nhà đầu tư tận dụng lợi thế của nhiều loại chứng khoán.

- Việc quản lý thành công một danh mục đầu tư được kết nối tốt và tích hợp hoàn toàn với các vị thế dài và ngắn có thể giúp tăng lợi nhuận hiệu quả ngay cả trong tình huống thị trường khó khăn.

Chiến lược công bằng - Người theo chủ nghĩa cơ bản và Người theo cơ hội

Vai trò của nhà quản lý quỹ đầu cơ là quan trọng nhất để chiến lược vốn cổ phần thành công như một phần trong danh mục đầu tư của họ. Các quyết định và thời gian của quyết định sẽ quyết định lợi tức của các quỹ. Các nhà quản lý dài / ngắn có thể được chia thành 2 nhóm triết lý: Nhà đầu tư từ dưới lên cơ bản hoặc Nhà giao dịch theo cơ hội. Sự khác biệt giữa cả hai có thể được làm nổi bật với sự trợ giúp của bảng dưới đây:

| Các nhà đầu tư cơ bản | Nhà giao dịch cơ hội | |

| Triết học | Trọng tâm là chính sách định giá từ dưới lên của công ty. Mục đích sẽ là để hiểu cách công ty có thể hoạt động độc quyền và không liên quan đến kết quả hoạt động của ngành. | Trọng tâm là biến động giá trong ngắn hạn và các yếu tố kỹ thuật như phân tích thị trường hoặc biến động giá trong quá khứ của cổ phiếu của công ty. |

| Xác định cơ hội | Nó dựa trên cổ phiếu đang bán với giá chiết khấu hoặc định giá trước đây so với các công ty cùng ngành hoặc giá trị nội tại | Nó dựa trên giá so với hiệu suất của nhóm ngang hàng hoặc đường xu hướng. Nó chủ yếu dựa trên công nghệ với phạm vi định giá sai hoặc không hiệu quả. |

| Bắt đầu vị trí | Vị trí được nắm giữ và quy mô dựa trên thời gian, phân tích rủi ro / phần thưởng, sự đa dạng hóa và mức độ hấp dẫn tương đối. | Vị trí được nắm giữ và quy mô dựa trên thời gian, phân tích rủi ro / phần thưởng, sự đa dạng hóa và mức độ hấp dẫn tương đối. |

| Quản lý vị trí | Các nhà quản lý tập trung vào chiến lược Mua và Nắm giữ cổ phiếu dựa trên việc đánh giá lại Giá trị hoặc tái cân đối thường xuyên thành phần danh mục đầu tư. | Những nhà giao dịch như vậy thay đổi quy mô của vị trí dựa trên các yếu tố kỹ thuật và tin tức liên quan đến công ty cụ thể hoặc toàn bộ ngành. |

| Bán kỷ luật | Họ sử dụng các nguyên tắc cơ bản để đặt kỳ vọng cho một lối thoát trong tương lai. | Họ dựa nhiều hơn vào hiệu suất cổ phiếu hoặc các yếu tố kỹ thuật cụ thể của thị trường để xác định lối ra. |

Nói chung, đối với các nhà quản lý cơ bản, bộ kỹ năng cốt lõi và động lực giá trị là khả năng xác định mức độ hấp dẫn của các ngành và công ty dựa trên các đặc điểm tăng trưởng, nguồn thu nhập, định vị cạnh tranh và các thuộc tính tài chính. Họ đặt mục tiêu sở hữu các doanh nghiệp chất lượng có triển vọng tăng trưởng mạnh mẽ, tài chính linh hoạt và các điều kiện hoạt động sẽ thúc đẩy hoạt động của chứng khoán. Ý tưởng là sở hữu những tài sản này ở mức định giá hấp dẫn và bán chúng khi chúng đạt đến mức mục tiêu mong muốn.

Ngược lại, các nhà giao dịch tin vào biến động giá ngắn hạn và đưa ra cách tiếp cận phòng thủ hơn. Họ giữ quan điểm rằng sự biến động trong hoạt động thị trường xảy ra thường xuyên mà không có bất kỳ lý do rõ ràng nào. Thời gian nắm giữ có thể ngắn khoảng một giờ và thường không vượt quá một tháng. Các yếu tố kỹ thuật, cho dù gắn liền với thị trường chứng khoán, một ngành công nghiệp hay các công ty đều chịu trách nhiệm thúc đẩy các quyết định đầu tư. Ví dụ, giá cổ phiếu trong 3 tháng gần đây hoặc chỉ số Biến động sẽ có tác động đến việc ra quyết định của nhà giao dịch cơ hội. Các mức kháng cự và hỗ trợ được thúc đẩy bởi các sự kiện vĩ mô là những yếu tố bổ sung có thể thúc đẩy quá trình ra quyết định.

Phần kết luận

Tóm lại, các chiến lược dài-ngắn vốn chủ sở hữu có thể giúp tăng lợi nhuận trong bối cảnh thị trường khó khăn hoặc biến động nhưng cũng tiềm ẩn những rủi ro đáng kể. Do đó, các nhà đầu tư quỹ đầu cơ xem xét các chiến lược như vậy có thể muốn đảm bảo rằng các quỹ / danh mục đầu tư của họ tuân theo các quy tắc nghiêm ngặt để đánh giá rủi ro thị trường và theo dõi các cơ hội đầu tư sinh lời.

Các cố vấn tài chính có khả năng hướng dẫn các nhà đầu tư đưa ra quyết định thận trọng để chuyển một số khoản phân bổ chỉ dài hạn của họ sang các chiến lược cổ phần dài / ngắn hạn và những lợi ích tiềm năng đi kèm với nó.

Trong lịch sử, các quỹ đầu cơ vốn cổ phần dài / ngắn hạn đã mang lại lợi nhuận so sánh thuận lợi với thị trường vốn cổ phần lớn hơn, giảm tác động của sự biến động đối với sự sụt giảm từ đỉnh đến đáy tương đối nhỏ hơn của quỹ.

Tuy nhiên, thách thức của cách tiếp cận này là nó tạo thành một lượng lớn và nhiều loại quỹ khác nhau bao gồm nhiều phong cách, quản lý và đặc điểm hoàn vốn rủi ro. Làm thế nào để các nhà quản lý thiết lập sự cân bằng hợp lý trong khi sử dụng chiến lược này là mấu chốt để thu được lợi ích tối đa.

Bài viết hữu ích

- Công thức cấp số nhân

- Công thức Tỷ lệ Nợ trên Vốn chủ sở hữu

- Diễn giải hệ số vốn chủ sở hữu <