Phí mua lại cao cấp (Định nghĩa) | Caclulate Takeover Premium

Phí chuyển đổi trả phí là gì?

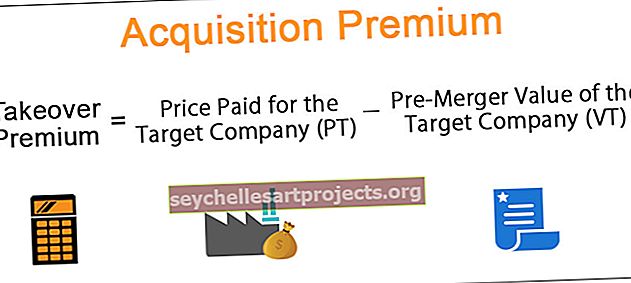

Phí mua lại, còn được gọi là phí mua lại, là sự khác biệt trong việc cân nhắc mua tức là giá mà công ty mua lại trả cho các cổ đông của công ty mục tiêu và giá trị thị trường trước khi hợp nhất của công ty mục tiêu

Giải trình

Trong mua bán và sáp nhập, công ty được mua lại được gọi là công ty mục tiêu và công ty mua lại được gọi là bên mua lại. Phí tiếp quản là chênh lệch giữa giá trả cho công ty mục tiêu trừ đi giá trị trước khi sáp nhập của công ty mục tiêu. Nói cách khác, nó là giá mà công ty mua lại phải trả cho mỗi cổ phiếu của công ty mục tiêu.

Phí tiếp quản = PT - VT

Ở đâu,

- PT = giá phải trả cho công ty mục tiêu

- VT = giá trị trước khi sáp nhập của công ty mục tiêu

Bên mua lại sẵn sàng trả phí bảo hiểm mua lại vì họ mong đợi sự hợp lực (dự kiến tăng doanh thu, tiết kiệm chi phí) sẽ được tạo ra từ việc mua lại. Hợp lực tạo ra trong M&A sẽ là lợi ích của bên mua.

Thu được của Người mua = Hợp lực được tạo ra- Phí bảo hiểm = S- (PT- VT)

- Trong đó S = Hợp lực tạo ra bởi sự hợp nhất.

Vậy giá trị sau hợp nhất của công ty (VC) bị sáp nhập là

VC = VC * + VT + SC

Ở đâu,

- C = tiền mặt trả cho các cổ đông.

- VC * = giá trị trước khi sáp nhập của bên mua.

Tại sao Người mua lại phải trả Phí mua lại bổ sung?

nguồn - wsj.com

Người mua phải trả thêm Phí bảo hiểm vì những lý do sau:

- Để giảm thiểu các cuộc cạnh tranh và giành chiến thắng trong thỏa thuận.

- Hợp lực được tạo ra sẽ lớn hơn phí bảo hiểm trả cho công ty mục tiêu. Bằng sức mạnh tổng hợp, chúng tôi muốn nói rằng khi hai công ty kết hợp với nhau sẽ tạo ra doanh thu lớn hơn so với những gì họ có thể làm riêng lẻ.

Năm 2016, chúng ta đã chứng kiến sự hợp nhất của đám mây chuyên nghiệp hàng đầu thế giới và mạng chuyên nghiệp hàng đầu thế giới. Microsoft đã trả 196 đô la cho mỗi cổ phiếu LinkedIn, 50% phí bảo hiểm mua lại vì họ tin rằng nó sẽ mang lại doanh thu cũng như vị thế cạnh tranh của Microsoft. Đó là thương vụ mua lại lớn nhất của Microsoft.

Mối quan hệ giữa Takeover Premium và Synergies

Hợp lực cao hơn trong M&A dẫn đến phí bảo hiểm cao hơn. Trước khi đi đến tính toán Phí bảo hiểm, chúng ta cần hiểu các hợp lực được tạo ra từ việc hợp nhất.

- Tiết kiệm chi phí - Các loại tiết kiệm chi phí khác nhau giữa các công ty. Các loại phổ biến nhất bao gồm chi phí bán hàng, chi phí sản xuất, chi phí quản lý, chi phí chung khác, vv Tiết kiệm chi phí cũng phụ thuộc vào mức độ chấp nhận thay đổi của mọi người. Nếu ban lãnh đạo cấp cao không sẵn sàng đưa ra một số quyết định khó khăn thì việc cắt giảm chi phí có thể mất nhiều thời gian hơn. Tiết kiệm chi phí xảy ra tối đa khi cả hai công ty đều thuộc cùng một ngành. Ví dụ, vào năm 2005 khi Procter & Gamble mua lại Gillette, ban lãnh đạo đã có một quyết định táo bạo là thay thế những nhân viên kém hiệu quả của P&G bằng tài năng của Gillette. Nó mang lại kết quả tốt và ban lãnh đạo cấp trên của P&G đã ủng hộ sáng kiến này.

- Tăng Doanh thu - Hầu hết các trường hợp, có thể có sự gia tăng doanh thu khi cả hai công ty được kết hợp với nhau. Nhưng có rất nhiều yếu tố bên ngoài như phản ứng của thị trường đối với việc sáp nhập của họ hoặc giá của đối thủ cạnh tranh (đối thủ cạnh tranh có thể giảm giá). Ví dụ, Tata Tea, một công ty trị giá 114 đô la đã thực hiện một bước đi táo bạo bằng cách mua lại Tetley với giá 450 triệu đô la, điều này đã xác định sự tăng trưởng cho Tata Sons. Procter & Gamble đã đạt được mức tăng doanh thu trong vòng một năm sau khi sáp nhập với Gillette.

- Cải tiến quy trình: Sáp nhập cũng giúp cải tiến các quy trình. Gillette và P&G đã có rất nhiều cải tiến về quy trình để giúp họ tăng doanh thu. Việc sáp nhập Disney và Pixar khiến họ hợp tác dễ dàng hơn và giúp họ đạt được thành công cùng nhau.

Tính toán phí bảo hiểm tiếp quản

Phương pháp 1 - Sử dụng giá cổ phiếu

Phần bù tiếp quản có thể được tính từ giá trị giá cổ phiếu. Giả sử công ty A muốn công ty Acquire B. Giá trị của cổ phiếu B của Công ty là $ 20 mỗi cổ phần và công ty A cung cấp $ 25 cho mỗi cổ phiếu.

Điều này có nghĩa là công ty A đang chào bán ( $ 25- $ 20) / $ 20 = 25% phí bảo hiểm.

Phương pháp 2 - Sử dụng Giá trị Doanh nghiệp

Chúng tôi cũng có thể tính toán phí mua lại bằng cách tính giá trị doanh nghiệp của công ty. Giá trị doanh nghiệp phản ánh cả vốn chủ sở hữu và nợ của công ty. Bằng cách lấy giá trị EV / EBITDA và nhân nó với EBITDA, chúng ta có thể tính được giá trị doanh nghiệp của EV công ty.

Ví dụ, nếu giá trị Doanh nghiệp của công ty B là 12,5 triệu đô la. Nếu công ty A đang đưa ra mức phí bảo hiểm 15%. Khi đó chúng ta nhận được 12,5 * 1,15 = 14,375 triệu. Điều đó có nghĩa là phí bảo hiểm (14,375 cr- 12,5 cr) = 1,875 triệu đô la

Nếu bên mua cung cấp tỷ lệ EV / EBITDA cao hơn bội số EV / EBITDA trung bình. Có thể kết luận rằng bên mua đang trả quá nhiều tiền cho thương vụ này.

Các phương pháp khác như mô hình định giá quyền chọn Black- Scholes cũng có thể được sử dụng để tính toán. Các ngân hàng đầu tư được thuê bởi công ty mục tiêu cũng sẽ xem xét dữ liệu lịch sử về phí bảo hiểm được trả cho các giao dịch tương tự để đưa ra lời biện minh xác đáng cho cổ đông của công ty mình.

Các yếu tố ảnh hưởng đến giá trị của phí tiếp quản

Phí tiếp quản được phát hiện cao hơn trong thời kỳ nhà đầu tư bi quan, thị trường định giá thấp và thấp hơn trong thời kỳ thị trường định giá quá cao, thời kỳ nhà đầu tư lạc quan. Các yếu tố khác ảnh hưởng đến phí bảo hiểm mua lại bao gồm động lực của các nhà thầu, số lượng nhà thầu, cạnh tranh trong ngành và cả loại hình ngành.

Giá Chính xác được Thanh toán dưới dạng Phí bảo hiểm chuyển đổi là bao nhiêu?

Thật khó để hiểu liệu phí mua lại được trả có được định giá quá cao hay không. Như trong một số trường hợp, mức phí bảo hiểm cao kết thúc mang lại kết quả tốt hơn so với mức phí bảo hiểm thấp hơn đã làm. Nhưng trường hợp này luôn không đúng.

Giống như khi Quakers Oats mua lại Snapple, nó đã trả 1,7 tỷ đô la. Công ty không hoạt động tốt khi Quaker Oats đã bán Snapple cho Công ty Triarc với giá thấp hơn 20% so với những gì họ đã trả trước đó. Do đó, cần phải phân tích phù hợp trước khi giao dịch và không bị xúi giục vì các đối thủ cạnh tranh khác trên thị trường đang đưa ra mức giá cao hơn.

Nơi nào chúng tôi Ghi lại Phí bảo hiểm Doanh thu trong Sổ Tài khoản cho Người mua?

Doanh thu Phí bảo hiểm được ghi nhận là lợi thế thương mại trên bảng cân đối kế toán. Nếu người mua mua nó với giá chiết khấu thì nó được ghi nhận là lợi thế thương mại âm. Theo chiết khấu, chúng tôi có nghĩa là thấp hơn giá thị trường của công ty mục tiêu. Nếu bên mua được hưởng lợi từ công nghệ, sự hiện diện thương hiệu tốt, bằng sáng chế của công ty mục tiêu thì nó được coi là thiện chí. Suy thoái kinh tế, lưu chuyển tiền tệ âm, v.v ... làm giảm lợi thế thương mại trong bảng cân đối kế toán.