Tái cấu trúc tài sản là gì? | Các loại | Phí | Ví dụ - WallStreetMojo

Quá trình liên quan đến việc bán và mua tài sản của một đơn vị bao gồm hơn một nửa tài sản hợp nhất của đơn vị mục tiêu được gọi là Tái cấu trúc tài sản và về cơ bản đây là khoản chi cho một lần mà bất kỳ đơn vị nào yêu cầu tài trợ khi thực hiện tái cấu trúc. dự kiến sẽ diễn ra.

Ý nghĩa tái cấu trúc tài sản

Tái cấu trúc tài sản là quá trình mua hoặc bán tài sản của một công ty chiếm hơn một nửa tổng tài sản hợp nhất của công ty mục tiêu. Đó thường là chi phí một lần cần được tài trợ bởi bất kỳ công ty nào khi quá trình tái cấu trúc diễn ra. Tái cơ cấu tài sản là chi phí có thể xảy ra trong toàn bộ quá trình xóa bỏ tài sản một cách chiến lược hoặc đôi khi chuyển toàn bộ cơ sở sản xuất đến bất kỳ địa điểm mới nào, đóng cửa các cơ sở sản xuất và sa thải duy nhất tất cả các nhân viên không thuộc chiến lược.

Gần đây, Toshiba đã công bố kế hoạch tách 4 công ty nội bộ của mình thành các công ty con do mình sở hữu toàn bộ, báo hiệu rằng họ có thể hoàn toàn thoát khỏi lĩnh vực sản xuất nhà máy hạt nhân.

Một số công ty đã phát triển thành công các cánh tái cấu trúc và các cơ quan chức năng ở nhiều quốc gia. Một số MNC ở các quốc gia khác nhau đang tham gia tích cực vào nhiệm vụ quan trọng này và đang đưa ra chiến lược quá trình tái cơ cấu tài sản.

Nguồn : neimagazine.com

Tại sao cần tái cấu trúc tài sản?

Thông thường, mọi người vay ngân hàng khi mua bất kỳ tài sản bất động sản nào. Một số ngân hàng cho họ vay tiền mà không xác minh lý lịch thích hợp của khách hàng liệu họ có thể trả số tiền vay với lãi suất trong khoảng thời gian quy định hay mức độ tín nhiệm của họ. Do đó, khả năng nợ xấu tăng lên đáng kể và do đó có thể gây hại cho các tổ chức tài chính này bằng cách tăng các khoản nợ tài chính của họ.

Do đó, khái niệm tái cấu trúc tài sản được phát triển để kiểm tra các gian lận như vậy và đưa ra biện pháp sửa chữa thích hợp nếu xuất hiện lỗ tài chính đột ngột. Bằng những hành động như vậy, một số vụ gian lận đã được ngăn chặn thành công và giải quyết duy nhất với sự sụt giảm đáng kể các hoạt động gian lận và tội phạm đã được chú ý. Ngoài ra, nhiều vụ gian lận cho vay thậm chí có thể được ngăn chặn bằng một cơ chế tái cấu trúc tài sản mạnh mẽ. Một số công ty đang hoạt động trong dự án trọng điểm và khái niệm tương tự đã được thực hiện thành công ở một số quốc gia.

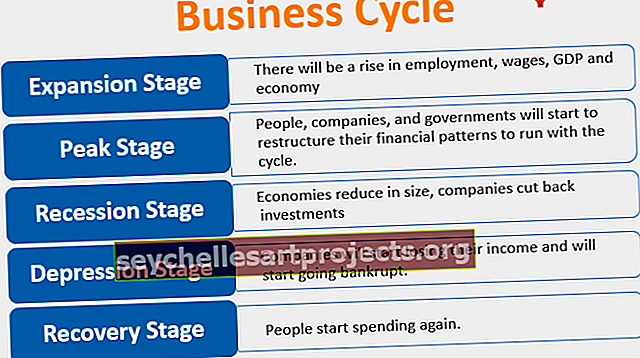

Tái cấu trúc tài sản có thể được thực hiện do nhiều lý do bao gồm, nhằm mục tiêu tổ chức trở nên cạnh tranh hơn, tồn tại thành công và vươn lên mạnh mẽ hơn từ môi trường kinh tế thù địch hiện tại, hoặc định vị công ty chuyển sang một hướng hoàn toàn mới.

Các hình thức tái cấu trúc

Có một loạt các cơ cấu lại có sẵn như được thể hiện trong sơ đồ bên dưới:

Tái cơ cấu tài sản cũng liên quan đến việc bán tài sản vô hình hoặc hữu hình có kế hoạch tốt của công ty mục tiêu để tạo ra tiền mặt.

Cơ cấu lại tài sản cũng có thể diễn ra dưới hình thức thoái vốn hoặc thoái vốn có kế hoạch tốt bao gồm việc bán tài sản của công ty, thương hiệu hoặc các bộ phận hoặc dòng sản phẩm cho bên thứ ba.

Nó cũng có thể được gọi là một sự mua lại ngược lại.

Cần thoái vốn

- Thay đổi chiến lược

- Bán bò tiền mặt một cách chiến lược

- Xử lý duy nhất các doanh nghiệp không sinh lợi

- Hợp nhất

- Mở khóa giá trị hấp dẫn

Bán tháo

Bán tháo cũng có thể là một phần của quá trình tái cấu trúc tài sản với việc công ty bán một phần hoạt động kinh doanh không phải cốt lõi của mình cho bất kỳ bên thứ ba nào đã thỏa thuận. Đây có thể được coi là một thực tế bình thường của một số công ty lớn khi bán bớt hoặc thoái vốn các mảng kinh doanh ít lợi nhuận hoặc không có lợi nhuận của họ để tránh bất kỳ áp lực nào nữa đối với các nguồn lực quan trọng của họ.

Nhiều khi công ty có thể đánh đổi các hoạt động kinh doanh sinh lợi nhưng không thiết yếu của mình để tạo ra đủ thanh khoản để tiếp tục các hoạt động hàng ngày của mình một cách có lãi.

Kết quả của việc tái cấu trúc tài sản

Bên cạnh những kết quả tích cực và thuận lợi của chương trình tái cơ cấu tài sản này, cũng có một số sản phẩm phụ của hoạt động như, một khoản mục một lần thường là một thuật ngữ kế toán trong báo cáo thu nhập của bất kỳ tổ chức nào được cho là không lặp lại về bản chất . Hơn nữa, để có được đánh giá đúng đắn về hoạt động tài chính của bất kỳ công ty nào, các yếu tố một lần thường bị các nhà đầu tư và nhà phân tích loại trừ trong khi kiểm tra chính xác bất kỳ công ty nào. Các yếu tố một lần thường ảnh hưởng đến thu nhập từ hoạt động của bất kỳ công ty nào, tuy nhiên, đôi khi nó cũng có thể có tác động lành mạnh.

Các lợi ích chính của việc tái cấu trúc tài sản

- Sau khi tái cấu trúc các tài sản không chính và không sinh lợi của công ty, hoạt động kinh doanh của công ty trở nên tích hợp hấp dẫn và có lợi nhuận cao. Công ty chủ yếu thuê các cố vấn pháp lý và tài chính để đàm phán chiến lược và xây dựng kế hoạch tái cấu trúc.

- Tái cơ cấu tài sản phải dẫn đến hoạt động kinh doanh có hiệu quả kinh tế cao và suôn sẻ hơn nhiều vì việc bán các tài sản không mang tính chiến lược và lần lượt mua một số tài sản lớn khác có vai trò thiết yếu để mở rộng hoạt động kinh doanh được cho là sẽ tiếp tục mang lại sự tăng trưởng bền vững trong dài hạn cung cấp lợi tức cổ đông hấp dẫn.

Chi phí tái cấu trúc tài sản

Quá trình tái cơ cấu tài sản chắc chắn sẽ gánh chịu một số chi phí cho công ty bao gồm, chi phí liên quan đến việc xóa sổ tài sản, giảm thiểu hoặc loại bỏ các dòng sản phẩm hoặc dịch vụ, hủy bỏ các thỏa thuận, loại bỏ các bộ phận và đóng cửa các cơ sở. Hơn nữa, việc mua một số tài sản quan trọng sẽ làm tăng thêm chi phí tái cấu trúc tài sản tổng thể.

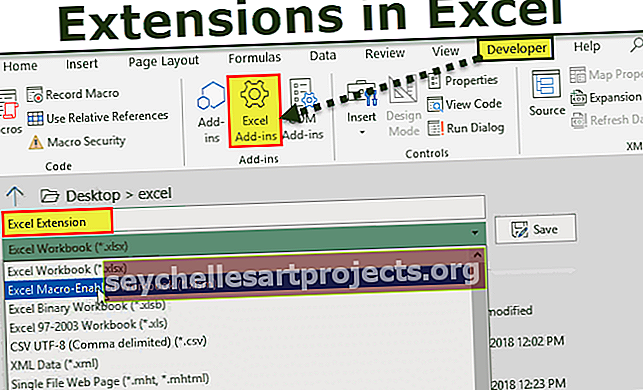

Phí tái cấu trúc tài sản

Là khoản chi một lần cần được tài trợ bởi bất kỳ tổ chức nào khi tổ chức đó trải qua quá trình sắp xếp hoặc tái cơ cấu tài sản. Phí tái cấu trúc có thể phát sinh khi xóa bỏ các tài sản không phải cốt lõi hoặc chuyển toàn bộ cơ sở sản xuất sang địa điểm khác, đóng cửa cơ sở sản xuất và sa thải nhân viên để giảm chi phí.

nguồn: mobileworldlive.com

Ericsson trong quý 1 năm 2016 đã báo cáo 13,4 tỷ SEK chi phí tái cấu trúc, giảm tài sản do đó đã báo cáo khoản lỗ ròng 2,1 tỷ SEK trong Quý 1 năm 2016.

Tái cấu trúc tài sản là một kiểu tái cấu trúc hoạt động trong đó tài sản của công ty có thể được mua hoặc bán một cách chiến lược và điều đó hoàn toàn phụ thuộc vào toàn bộ quá trình mở rộng tính khả thi về kinh tế của mô hình kinh doanh cốt lõi. Một số ví dụ bao gồm việc từ bỏ các dòng sản phẩm không phải cốt lõi hoặc bán các bộ phận không mang tính chiến lược và không mang lại lợi nhuận, sáp nhập có kế hoạch tốt hoặc nỗ lực tối ưu hóa chi phí như đóng cửa các cơ sở phi lợi nhuận. Việc tái cơ cấu tài sản chủ yếu được thực hiện bởi các công ty trong những tình huống phá sản lớn và xoay vòng để cứu doanh nghiệp.

Cơ cấu lại Tài sản hoạt động như thế nào?

Ví dụ: trong quá trình chuyển đổi quan trọng, phá sản hoặc mua lại, ban lãnh đạo có thể xem xét việc tái cấu trúc tài sản chiến lược của công ty. Cơ cấu lại tài sản có thể bao gồm một số biện pháp để loại bỏ các yếu tố bất lợi về quy mô, như hợp lý hóa và tổ chức lại các hoạt động cốt lõi và quản lý, hợp nhất chủ sở hữu mới hoặc nhóm quản lý người mua.

Tái cấu trúc tài sản có thể liên quan đến vốn mới, quản lý mới và bất kỳ khách hàng tiềm năng mới nào để xem xét lại kế hoạch kinh doanh và tổ chức. Cơ cấu lại tài sản hiệu quả thường sẽ dẫn đến việc định giá công ty cao hơn.

Hãy lấy một số ví dụ để hiểu rõ hơn về Tái cấu trúc tài sản:

Cơ cấu lại tài sản Ví dụ 1

Ví dụ 1: Giả sử một ngân hàng có một số đồ đạc cũ và một tủ khóa truyền thống không có giá trị sử dụng đối với ngân hàng vì nó có thể được coi là tài sản kém hiệu quả hoặc NPA. Bây giờ, lãnh đạo cao nhất của ngân hàng quyết định bán nó với một số giá định trước. Điều này sẽ cho phép ngân hàng loại bỏ các NPA như vậy trong khi vẫn kiếm được một số tiền từ đó vốn đã không còn sử dụng cho ngân hàng.

Tuy nhiên, cần lưu ý một số điểm về các bút toán kế toán phải thực hiện khi bán bất kỳ tài sản cố định nào, bao gồm:

- Việc ghi nhận chi phí khấu hao của tài sản đến ngày bán.

- Loại bỏ khấu hao và nguyên giá tích lũy của tài sản.

- Ghi tổng số tiền nhận được.

- Bất kỳ khoản chênh lệch nào phải được ghi nhận là lỗ hoặc lãi.

Cơ cấu lại tài sản Ví dụ 2

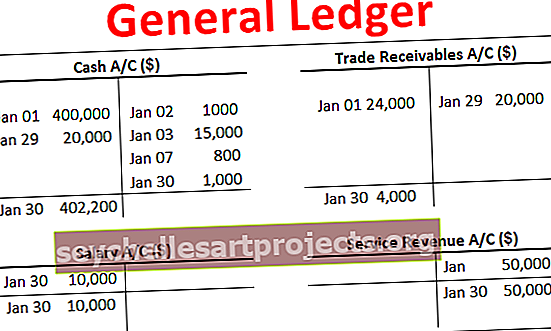

Ví dụ 2: Hãy xem xét một chiếc máy tính được mua ban đầu với giá 100 đô la đồng thời được khấu hao trong 5 năm liên tiếp bằng cách áp dụng phương pháp khấu hao đường thẳng và có giá trị còn lại là 0 đô la. Các mục sổ cái sau 2 năm sẽ xuất hiện như sau:

Sản phẩm - Máy tính Khấu hao lũy kế

$ 100 $ 20 (năm 1)

$ 20 (năm 2)

Hiện tại, quyết định là bán chiếc máy tính này với giá 80 đô la. Hơn nữa, các mục nhập phải được thực hiện theo cách vô hiệu hóa tài khoản khấu hao thiết bị và lũy kế vì chúng sẽ không còn tồn tại sau giao dịch. Ngoài ra, người ta cũng phải xem xét các khoản phải thu hoặc tiền mặt hiện có cho việc bán hàng. Các mục nhật ký cho cùng một xuất hiện như sau:

Tiến sĩ tiền mặt $ 80

Khấu hao lũy kế của TS. $ 40

Cr. Sản phẩm - Máy tính $ 100

$ 120 $ 100

Nhưng, các khoản tín dụng và khoản ghi nợ này không khớp nhau. Điều này có thể được sửa chữa bằng cách giới thiệu một tài khoản khác được gọi là Lãi (Lỗ) khi Xử lý Tài sản hoặc tương tự. Một mục nhập tín dụng được coi là Lãi (chẳng hạn như Doanh thu) và một bút toán ghi nợ được coi là Lỗ (chẳng hạn như Chi phí). Đối với trường hợp này, mục nhập tín dụng $ 20 được minh họa dưới đây:

Tiến sĩ tiền mặt $ 80

Khấu hao lũy kế của TS. $ 40

Cr. Sản phẩm - Máy tính $ 100

Cr. Được hoặc mất khi xử lý $ 20

$ 120 $ 120

Do đó, tín dụng và ghi nợ khớp nhau!

Bây giờ, chúng ta hãy xem tác động đến Báo cáo lưu chuyển tiền tệ. Chúng tôi nhận thấy rằng giá trị ròng của toàn bộ tài sản cố định sẽ giảm trên bảng cân đối kế toán của công ty (là nguồn tiền mặt) và chúng tôi đã tăng tài khoản tiền mặt tổng thể. Điều này minh họa dòng tiền của giao dịch.

Một ảnh hưởng khác bao gồm Lãi ròng (Lỗ) đối với việc xử lý tài sản, đây lại là một hoạt động phi tiền mặt thể hiện trên báo cáo kết quả hoạt động kinh doanh của công ty trong khi làm giảm hoặc tăng thu nhập chịu thuế. Tương tự như vậy, Chi tiêu Khấu hao là một hoạt động phi tiền mặt nhằm giảm hoặc mở rộng Thu nhập ròng trước thuế (NBIT) vượt quá giới hạn. Cuối cùng, báo cáo kết quả hoạt động kinh doanh hợp nhất xuất hiện như sau:

Doanh thu $ 100

Chi phí Trừ $ 20

Lợi nhuận ròng từ hoạt động $ 80

Tiền thu được / Chi phí khác

Được hoặc mất khi vứt bỏ sản phẩm $ 20

Thu nhập ròng trước thuế $ 82

Thuế $ 5

Thu nhập ròng $ 77

Trong ví dụ trên, công ty đã phóng đại thu nhập ròng bằng hoạt động không dùng tiền mặt là 20 đô la (trong khi chi phí khấu hao được cho là làm giảm thu nhập ròng vì đó là chi tiêu không dùng tiền mặt). Do đó, người ta phải khấu trừ hoạt động phi tiền mặt này như được mô tả trên báo cáo lưu chuyển tiền tệ để bù đắp cho thu nhập ròng phóng đại. Điều này thuộc dòng tiền hoạt động liên quan đến chi phí khấu hao.

Tại sao Tái cấu trúc Tài sản lại Quan trọng?

Đặc biệt, một công ty được tái cấu trúc một cách chiến lược, thông qua việc tái cấu trúc tài sản ít nhất là mang tính dự kiến, có lợi hơn, hiệu quả hơn và tập trung hơn vào hoạt động của mình. Tuy nhiên, việc tái cơ cấu tài sản có thể tác động và thậm chí có thể làm suy yếu giá trị cổ phiếu của chủ sở hữu cổ phiếu hiện tại.

Mục tiêu chính của việc tái cơ cấu tài sản là nâng cao giá trị của cổ đông.

Bên cạnh đó, một số lý do khác bao gồm,

- Thay đổi trong môi trường cạnh tranh

Có thể có một sự thay đổi nhanh chóng trong công nghệ và áp lực cạnh tranh mở rộng trên toàn cầu do sự cạnh tranh lớn của nước ngoài.

Ban lãnh đạo có thể quyết định tái cơ cấu tài sản của công ty vì tập trung quan tâm vào các năng lực chính thông qua việc thoái vốn chiến lược khỏi các mảng kinh doanh không cốt lõi trong khi những khoản đầu tư hấp dẫn này có thể mang lại mức định giá ấn tượng.

Một vài ví dụ khác…

- AT&T báo cáo giá cổ phiếu tăng đáng kể sau khi tuyên bố chiến lược của công ty về việc sa thải khoảng 40.000 công nhân vì lợi nhuận cốt lõi của họ bị áp lực.

- Vào đầu những năm 90, Daewoo đã chứng kiến những vấn đề trong việc kiểm soát đế chế vô cùng đa dạng của mình. Tuy nhiên, bằng cách đóng cửa các hoạt động không mang lại lợi nhuận, thu nhỏ quy mô và tái cơ cấu, nó đã nói lại câu chuyện thành tích của mình.