Các loại phân tích tài chính | Danh sách 10 loại phân tích tài chính hàng đầu

Các loại phân tích tài chính

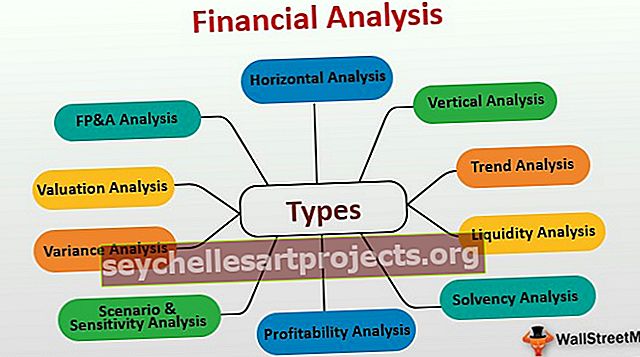

Các loại phân tích tài chính là phân tích và giải thích dữ liệu theo nhiều loại khác nhau tùy theo mức độ phù hợp của chúng và các loại phân tích tài chính phổ biến nhất là phân tích dọc, phân tích ngang, phân tích đòn bẩy, tỷ lệ tăng trưởng, phân tích khả năng sinh lời, phân tích thanh khoản, phân tích hiệu quả, dòng tiền, tỷ lệ lợi nhuận, phân tích định giá, phân tích kịch bản và độ nhạy, và phân tích phương sai.

Phân tích tài chính có nghĩa là phân tích báo cáo tài chính để đi đến kết luận hữu ích, điều này sẽ giúp các nhà đầu tư và các bên liên quan khác duy trì mối quan hệ của họ với công ty và có nhiều hình thức khác nhau mà các chuyên gia và nhà phân tích sử dụng để khám nghiệm báo cáo tài chính.

Danh sách 10 loại phân tích tài chính hàng đầu

- # 1 - Phân tích theo chiều ngang

- # 2 - Phân tích theo chiều dọc

- # 3 - Phân tích xu hướng

- # 4 - Phân tích thanh khoản

- # 5 - Phân tích khả năng thanh toán

- # 6 - Phân tích khả năng sinh lời

- # 7 - Phân tích tình huống & độ nhạy

- # 8 - Phân tích phương sai

- # 9 - Phân tích định giá

- # 10 - Phân tích FP&A

Hơn nữa, chúng tôi sẽ thảo luận về các tỷ lệ được mô tả ở trên với phần giải thích chi tiết.

# 1 - Phân tích theo chiều ngang

Phân tích theo chiều ngang đo lường dòng báo cáo tài chính của các khoản mục với năm gốc. Điều đó có nghĩa là nó so sánh các số liệu của một thời kỳ nhất định với thời kỳ khác.

- Ưu điểm - Nó giúp phân tích sự tăng trưởng của công ty từ năm này qua năm khác hoặc từng quý với sự gia tăng hoạt động của công ty.

- Nhược điểm - Công ty hoạt động theo chu kỳ công nghiệp, và nếu ngành đang tụt hạng mặc dù công ty đang hoạt động tốt hơn, do các yếu tố cụ thể ảnh hưởng đến ngành, phân tích xu hướng sẽ cho thấy mức tăng trưởng âm của công ty.

# 2 - Phân tích theo chiều dọc

Phân tích theo chiều dọc đo lường mục hàng của báo cáo thu nhập hoặc bảng cân đối kế toán bằng cách lấy bất kỳ mục hàng nào của báo cáo tài chính làm cơ sở và sẽ tiết lộ giống nhau dưới dạng tỷ lệ phần trăm.

Ví dụ: trong Báo cáo thu nhập, để tiết lộ tất cả các chi tiết đơn hàng ở dạng phần trăm bằng cách lấy cơ sở làm Doanh thu thuần. Tương tự như vậy, trong Bảng cân đối bên tài sản để tiết lộ tất cả các mục hàng ở dạng phần trăm của tổng tài sản.

- Ưu điểm - Phân tích theo chiều dọc giúp so sánh các đơn vị có quy mô khác nhau, vì nó trình bày các báo cáo tài chính ở dạng tuyệt đối.

- Nhược điểm - Nó chỉ đại diện cho dữ liệu của một khoảng thời gian duy nhất, do đó, bỏ lỡ việc so sánh giữa các giai đoạn thời gian khác nhau

Để tìm hiểu thêm về Phân tích tài chính theo chiều dọc, bạn có thể tham khảo các bài viết sau -

- Báo cáo thu nhập Phân tích theo chiều dọc

- Công thức phân tích theo chiều dọc

- Báo cáo thu nhập Quy mô chung

- Bảng cân đối kế toán Kích thước chung

# 3 - Phân tích xu hướng

Phân tích xu hướng có nghĩa là xác định các mẫu từ nhiều khoảng thời gian và vẽ các mẫu đó ở định dạng đồ họa để có thể thu được thông tin hữu ích.

# 4 - Phân tích thanh khoản

Phân tích ngắn hạn tập trung vào các chi phí thông thường. Nó phân tích khả năng ngắn hạn của công ty đối với các khoản thanh toán hàng ngày của các chủ nợ thương mại, các khoản vay ngắn hạn, các khoản thanh toán theo luật định, tiền lương, v.v. Mục đích chính của nó là xác minh tính thanh khoản thích hợp được duy trì một cách triệt để cho các thời hạn, và tất cả các khoản nợ phải trả đang được đáp ứng mà không có bất kỳ khoản nợ nào.

Phân tích ngắn hạn được thực hiện bằng kỹ thuật phân tích tỷ số, sử dụng nhiều tỷ lệ khác nhau như tỷ số thanh khoản, hệ số thanh toán hiện hành, hệ số thanh toán nhanh, v.v.

# 5 - Phân tích khả năng thanh toán

Phân tích dài hạn còn được gọi là phân tích Khả năng thanh toán. Trọng tâm của phân tích này là đảm bảo khả năng thanh toán thích hợp của công ty trong tương lai gần và kiểm tra xem công ty có khả năng thanh toán tất cả các khoản nợ và nghĩa vụ dài hạn hay không. Nó mang lại cho các bên liên quan niềm tin về sự tồn tại của đơn vị với sức khỏe tài chính phù hợp.

Các tỷ lệ về khả năng thanh toán như Tỷ số Nợ trên Vốn chủ sở hữu, Tỷ số Vốn chủ sở hữu, Tỷ số Nợ, vv cho thấy một bức tranh chính xác về khả năng thanh toán tài chính và gánh nặng đối với công ty dưới hình thức các khoản nợ bên ngoài.

# 6 - Phân tích khả năng sinh lời

Phân tích tài chính khả năng sinh lời giúp chúng tôi hiểu cách công ty tạo ra

Quyết định đầu tư là một trong những quyết định quan trọng nhất của tất cả các doanh nhân. Mục đích chính của tất cả các quyết định đầu tư là đảm bảo lợi nhuận tối đa từ khoản đầu tư được thực hiện vào dự án. Để xác minh tính khả thi của quyết định, họ thực hiện phân tích khả năng sinh lời, phân tích này sẽ kiểm tra tỷ suất lợi nhuận trong một thời kỳ nhất định. Điều này sẽ giúp nhà đầu tư có được sự đảm bảo về việc duy trì an toàn của các quỹ.

Các công cụ sau đây được sử dụng để phân tích giống nhau:

- Tính toán mức lợi nhuận

- Tính toán mức lợi nhuận hoạt động

- Tính toán lợi nhuận EBIT

- Tính toán ký quỹ EBIDTA

- Thu nhập trước khi tính thuế

# 7 - Phân tích tình huống & độ nhạy

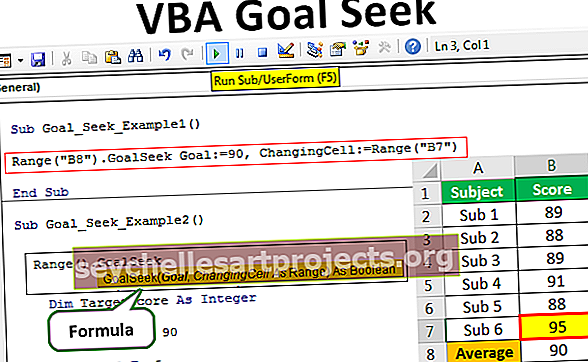

Trong kinh doanh, ngày này qua ngày khác, những thay đổi khác nhau liên tục xảy ra. Ngoài ra, dựa trên triển vọng kinh tế, các loại thay đổi khác nhau trong cơ cấu thuế, tỷ lệ ngân hàng, thuế, v.v. Mỗi yếu tố quyết định này đều ảnh hưởng lớn đến tài chính; do đó, điều quan trọng nhất là bộ phận ngân quỹ thực hiện phân tích độ nhạy đối với từng yếu tố và cố gắng phân tích ảnh hưởng của những yếu tố tương tự đối với tài chính của công ty.

Bạn có thể sử dụng thông tin sau để thực hiện phân tích độ nhạy -

- Phân tích độ nhạy

- Bảng dữ liệu sử dụng Excel

- Bảng dữ liệu hai biến bằng Excel

- Một bảng dữ liệu biến bằng Excel

# 8 - Phân tích phương sai

Hoạt động kinh doanh dựa trên dự toán và ngân sách; sau khi hoàn thành các giao dịch, điều quan trọng nhất là kiểm tra sự khác biệt giữa ngân sách và dự toán với thực tế. Phân tích phương sai như vậy sẽ giúp kiểm tra bất kỳ kẽ hở nào trong quá trình và do đó nó sẽ giúp một thực thể thực hiện các hành động sửa chữa để tránh điều tương tự trong tương lai. Phân tích phương sai có thể được thực hiện bằng kỹ thuật chi phí tiêu chuẩn, so sánh chi phí ngân sách, tiêu chuẩn và thực tế.

# 9 - Định giá

Phân tích định giá có nghĩa là đưa ra định giá hợp lý của công ty. Bạn có thể sử dụng một trong các công cụ phân tích tài chính định giá sau:

- Mô hình chiết khấu cổ tức

- Công thức DCF

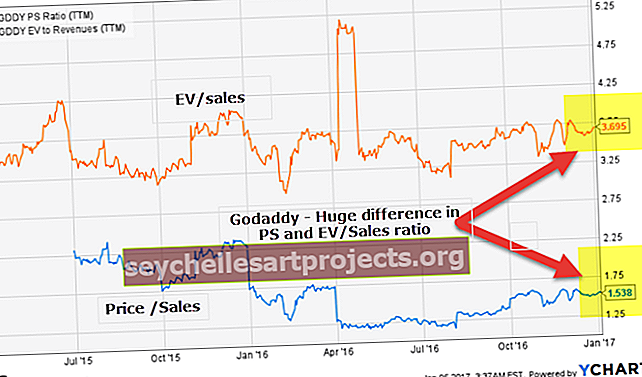

- Bội số định giá tương đối

- Bội số giao dịch

- Định giá SOTP

# 10 - Phân tích FP&A

Mỗi công ty sẽ có bộ phận lập kế hoạch và phân tích tài chính (FP&A) riêng với công việc chính là phân tích các điểm dữ liệu khác nhau của tổ chức nội bộ và xây dựng Hệ thống thông tin quản lý (MIS), hệ thống này sẽ được báo cáo cho lãnh đạo cao nhất. MIS do bộ phận FP&A lưu hành có tầm quan trọng cao nhất đối với công ty vì sẽ có cả thông tin đã được công bố và chưa được công bố. Việc phân tích như vậy giúp lãnh đạo cao nhất áp dụng các chiến lược mang tính chất phòng ngừa và có thể giúp tránh bất kỳ trở ngại lớn nào.

Phần kết luận

Phân tích tài chính ngày nay được coi là thành phần chính trong hoạt động kinh doanh; nếu không có điều này, để điều hành một công việc kinh doanh sẽ trở nên vô ích. Do đó, đối với mọi tổ chức, phân tích tài chính không chỉ là cần thiết mà còn phải xử lý cẩn thận như vậy, và tất cả các phát hiện của phân tích phải được thực hiện một cách hợp lý.