Rủi ro thị trường (Định nghĩa, Ví dụ) | 4 loại rủi ro thị trường hàng đầu

Rủi ro thị trường là gì?

Rủi ro thị trường là rủi ro mà nhà đầu tư phải đối mặt do sự sụt giảm giá trị thị trường của một sản phẩm tài chính phát sinh từ các yếu tố ảnh hưởng đến toàn bộ thị trường và không giới hạn ở một loại hàng hóa tài chính cụ thể. Thường được gọi là rủi ro hệ thống, rủi ro thị trường phát sinh do những bất ổn trong nền kinh tế, môi trường chính trị, thảm họa tự nhiên hoặc nhân tạo, hoặc suy thoái và chỉ có thể được phòng ngừa, tuy nhiên, không thể loại bỏ bằng cách đa dạng hóa.

Các loại rủi ro thị trường

Có bốn loại rủi ro thị trường chính.

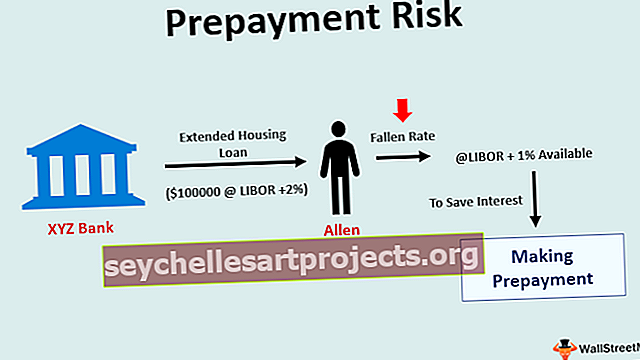

# 1 - Rủi ro lãi suất

Rủi ro lãi suất phát sinh khi giá trị của chứng khoán có thể giảm do sự tăng và giảm của lãi suất phổ biến và dài hạn. Nó là một thuật ngữ rộng hơn và bao gồm nhiều thành phần như rủi ro cơ bản, rủi ro đường cong lợi tức, rủi ro quyền chọn và rủi ro định giá lại.

# 2 - Rủi ro ngoại hối

Rủi ro hối đoái phát sinh do sự biến động của tỷ giá hối đoái giữa nội tệ và ngoại tệ. Bị ảnh hưởng nhiều nhất bởi rủi ro này là các MNC hoạt động trên các khu vực địa lý và có các khoản thanh toán của họ bằng các loại tiền tệ khác nhau.

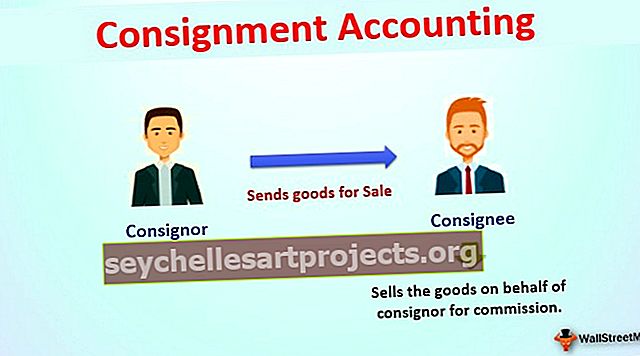

# 3 - Rủi ro về giá hàng hóa

Cũng giống như rủi ro ngoại hối, rủi ro giá cả hàng hóa phát sinh do sự biến động của giá cả các mặt hàng như dầu thô, vàng, bạc ... Tuy nhiên, khác với rủi ro ngoại hối, rủi ro hàng hóa không chỉ ảnh hưởng đến các công ty đa quốc gia mà còn ảnh hưởng đến những người bình thường như nông dân, nhỏ lẻ. doanh nghiệp kinh doanh, thương nhân, nhà xuất khẩu và chính phủ.

# 4 - Rủi ro về giá cổ phiếu

Thành phần cuối cùng của rủi ro thị trường là rủi ro giá cổ phiếu đề cập đến sự thay đổi giá cổ phiếu trong các sản phẩm tài chính. Vì vốn chủ sở hữu nhạy cảm nhất với bất kỳ sự thay đổi nào của nền kinh tế, rủi ro về giá cổ phiếu là một trong những phần lớn nhất của rủi ro thị trường.

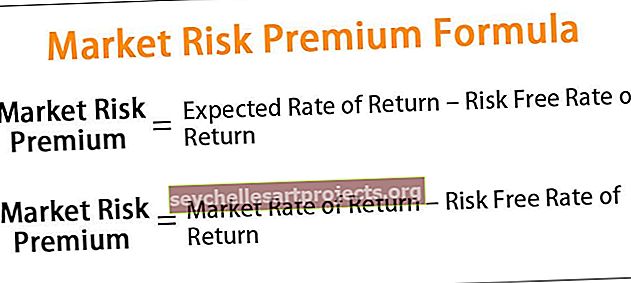

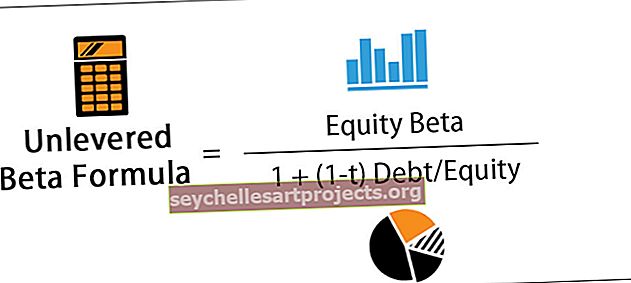

Công thức đặc biệt rủi ro thị trường

Một yếu tố được sử dụng để tính toán rủi ro thị trường đo lường là việc tính toán phần bù rủi ro thị trường. Nói một cách đơn giản phần bù rủi ro thị trường là phần chênh lệch giữa tỷ suất sinh lợi kỳ vọng và tỷ suất sinh lợi phi rủi ro phổ biến.

Công thức bù rủi ro thị trường về mặt toán học như sau:

Phí bảo hiểm rủi ro thị trường = Lợi tức kỳ vọng – Tỷ lệ phi rủi ro

Phần bù rủi ro thị trường có hai khía cạnh chính - phần bù rủi ro được đánh dấu bắt buộc và phần bù trước đây. Nó dựa trên những kỳ vọng mà cộng đồng nhà đầu tư có được trong tương lai hoặc dựa trên những khuôn mẫu lịch sử.

Lãi suất phi rủi ro được định nghĩa là lợi tức kỳ vọng mà không phải chịu bất kỳ rủi ro nào. Thông thường, lãi suất kho bạc của Hoa Kỳ vì rủi ro chủ quyền của Hoa Kỳ gần như bằng 0 được gọi là lãi suất phi rủi ro.

Ví dụ về rủi ro thị trường

Hãy lấy một ví dụ.

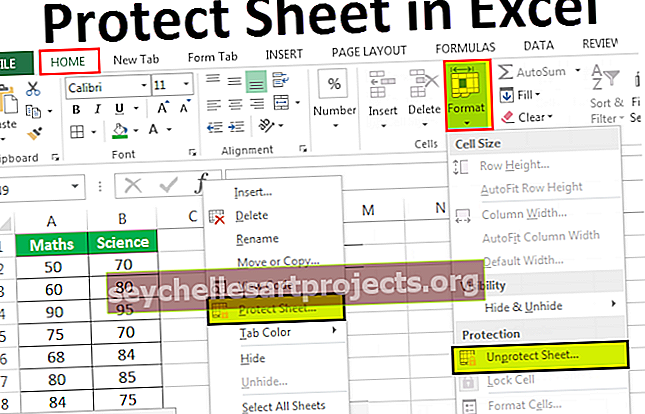

Bạn có thể tải xuống Mẫu Excel Rủi ro Thị trường này tại đây - Mẫu Excel Rủi ro Thị trườngHãy xem xét ví dụ về một công ty lớn về CNTT – HP. Một nhà đầu tư muốn tính phần bù rủi ro thị trường liên quan đến giá cổ phiếu hiện đang báo giá ở mức $ 1000. Giả sử nhà đầu tư kỳ vọng giá cổ phiếu sẽ tăng lên $ 1100 vì dự kiến tăng trưởng. Sau đây là tính toán trong Excel.

Tính toán Phí bảo hiểm rủi ro sẽ là:

Phí bảo hiểm rủi ro thị trường = 11%

Ưu điểm

Một số ưu điểm như sau.

- Thông thường, các sản phẩm tài chính được bán cho cộng đồng nhà đầu tư bằng cách tiếp thị tích cực và bằng cách chỉ trình bày phần tăng trưởng trong khi hoàn toàn bỏ qua những rủi ro và thất bại. Đây là lý do chúng tôi thấy những sản phẩm như vậy được mua nhiều hơn trong các chu kỳ mở rộng kinh tế trong khi suy thoái kinh tế, các nhà đầu tư đặc biệt là các nhà bán lẻ bị mắc kẹt. Nếu nhà đầu tư biết về khái niệm rủi ro thị trường và các tính toán của nó, họ có thể hiểu các sản phẩm tài chính theo cách tốt hơn nhiều và quyết định xem nó có phù hợp với họ đối với những biến động như vậy hay không.

- Phần bù rủi ro thị trường, như được giải thích trong ví dụ trên, giúp nhà đầu tư tính toán tỷ suất sinh lợi thực. Mặc dù sản phẩm tài chính có thể mang lại lợi nhuận hấp dẫn, nhưng nhà đầu tư nên đánh giá khoản đầu tư theo tỷ lệ thực mà nó cung cấp. Điều này có thể được tính bằng cách tính đến tỷ lệ lạm phát và lãi suất phi rủi ro phổ biến.

Nhược điểm

Một số nhược điểm như sau.

- Chúng ta không thể hoàn toàn bỏ qua chúng. Nó chỉ có thể được bảo hiểm đi kèm với chi phí và tính toán chuyên sâu. Một nhà đầu tư phải hiểu rõ dữ liệu nào cần phân tích và dữ liệu nào cần lọc ra.

- Nó rất dễ bị suy thoái hoặc thay đổi theo chu kỳ của nền kinh tế. Vì nó ảnh hưởng đồng thời đến toàn bộ thị trường, nên việc quản lý thậm chí còn khó khăn hơn vì đa dạng hóa sẽ không giúp ích được gì. Không giống như rủi ro tín dụng, vốn rất cụ thể đối với đối tác, nó ảnh hưởng đến tất cả các loại tài sản.

Điểm quan trọng

- Nó là một phần quan trọng của quản lý rủi ro. Vì nó ảnh hưởng đến toàn bộ thị trường đồng thời, có thể gây chết người nếu nhà đầu tư bỏ qua rủi ro thị trường trong khi xây dựng danh mục đầu tư.

- Chúng giúp đo lường mức lỗ tiềm năng tối đa cho một danh mục đầu tư. Có hai thành phần chính ở đây - khung thời gian và mức độ tin cậy. Khung thời gian là khoảng thời gian mà phần bù rủi ro thị trường phải được tính toán trong khi nó dựa trên mức độ tin cậy dựa trên mức độ thoải mái của nhà đầu tư. Chúng tôi thể hiện điều đó theo% như 95% hoặc 99%. Nói một cách đơn giản, mức độ tin cậy xác định mức độ rủi ro mà một nhà đầu tư hoặc người quản lý danh mục đầu tư có thể chấp nhận.

- Nó là một khái niệm thống kê và do đó các tính toán của nó rất nặng về số lượng. Các công cụ / cơ chế khác nhau được sử dụng để tính toán là - Giá trị có rủi ro thiếu hụt dự kiến, phương sai-hiệp phương sai, mô phỏng lịch sử và mô phỏng monte Carlo.

- Vì rủi ro thị trường ảnh hưởng đến toàn bộ cộng đồng nhà đầu tư bất kể mức độ tín nhiệm của họ hay loại tài sản mà họ hoạt động, nó được các cơ quan quản lý trên toàn thế giới theo dõi chặt chẽ. Trên thực tế, trong 25 năm qua, chúng ta đã chứng kiến khoảng 4 quy định lớn và nhiều cải tiến nhỏ. Ủy ban Basel là cơ quan quản lý chính đưa ra các quy tắc hoặc lời khuyên này. Các quốc gia thành viên có thể tự do thích ứng hoặc thêm thắt chặt chẽ hơn vào các quy định này để làm cho hệ thống ngân hàng của họ mạnh mẽ hơn nhiều.

Phần kết luận

Nó là một phần không thể thiếu của bất kỳ danh mục đầu tư nào. Nó phát sinh do lợi nhuận bổ sung mà một nhà đầu tư mong đợi sẽ tạo ra từ một khoản đầu tư. Nếu phòng ngừa rủi ro, nó có thể dẫn đến kết quả tốt hơn và bảo vệ các khoản lỗ của bạn khi thị trường trải qua các chu kỳ đi xuống.