Rủi ro Mặc định (Định nghĩa, Các loại) | Làm thế nào để Đánh giá Rủi ro Mặc định?

Rủi ro Mặc định là gì?

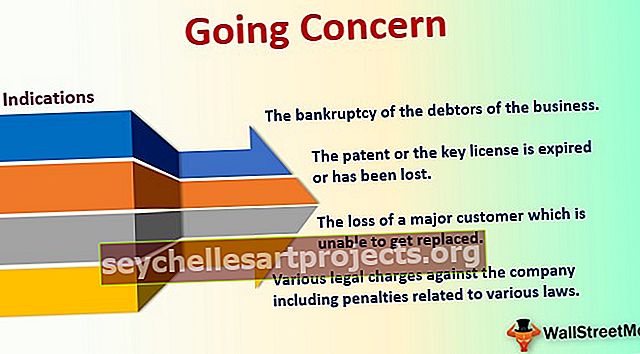

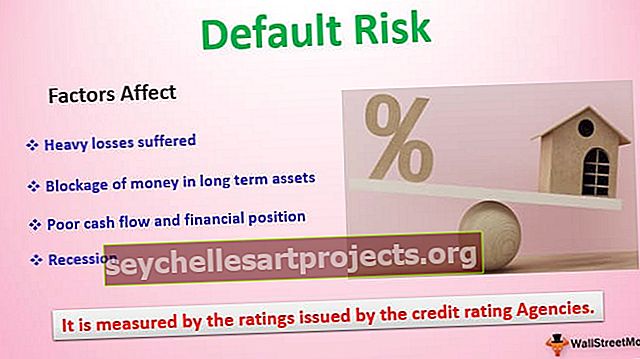

Rủi ro vỡ nợ là loại rủi ro đo lường khả năng không hoàn thành các nghĩa vụ như không trả được nợ gốc hoặc lãi vay và được tính toán toán học dựa trên các cam kết trong quá khứ, điều kiện tài chính, điều kiện thị trường, vị thế thanh khoản và nghĩa vụ hiện tại, v.v. Nhiều Các yếu tố ảnh hưởng đến khả năng vỡ nợ như thua lỗ nặng, tài sản dài hạn bị tắc nghẽn, dòng tiền và tình hình tài chính kém, điều kiện kinh tế như suy thoái, ... được đo lường bằng xếp hạng của các tổ chức xếp hạng tín nhiệm.

Các loại xếp hạng rủi ro mặc định

Hạ thấp xếp hạng rủi ro cao hơn và ngược lại. Nếu rủi ro vỡ nợ cao thì tiền lãi sẽ nhiều hơn lãi suất thông thường để thu hút khách hàng đầu tư. Nó được chia thành hai loại cấp độ đầu tư và cấp độ không đầu tư.

# 1 - Hạng đầu tư

Hạng đầu tư là loại xếp hạng do các tổ chức xếp hạng tín dụng đưa ra dựa trên kết quả hoạt động của công ty để xác định rủi ro vỡ nợ thấp hơn và nhà đầu tư có thể lựa chọn đầu tư vào công ty. Nói chung, Xếp hạng AAA, AA, A, BBB được coi là hạng đầu tư.

# 2 - Hạng phi đầu tư

Xếp hạng Phi đầu tư được coi là chứng khoán có rủi ro cao và nó cho thấy khả năng vỡ nợ là nhiều hơn. Các công ty không thuộc hạng đầu tư đưa ra mức lãi suất cao hơn và giá mua thấp hơn do tính chất rủi ro của chúng. Đôi khi các công ty phi đầu tư gặp khó khăn trong việc thu hút khách hàng mua chứng khoán. Mức dưới BB của các tổ chức xếp hạng tín dụng cho thấy mức không đầu tư.

Làm thế nào để Giảm Rủi ro Mặc định?

# 1 - Cung cấp Lãi suất Cao

Bên vay nên đưa ra mức lãi suất cao hơn so với lãi suất thị trường để giữ lòng tin của nhà đầu tư.

# 2 - Quản lý phù hợp vị trí Dòng tiền

Nếu công ty được xếp hạng phi đầu tư thì công ty cần duy trì dòng tiền phù hợp để trả nợ đúng hạn và hình ảnh thị trường tốt hơn.

# 3 - Cơ cấu vốn thuận lợi

Vốn sở hữu phải nhiều hơn vốn đi vay để duy trì khả năng thanh toán.

# 4 - Tỷ lệ thuận lợi

Các cơ quan xếp hạng tín dụng đánh giá chứng khoán theo phân tích tình hình tài chính và tỷ lệ của công ty bên vay. Vì vậy, để giảm rủi ro vỡ nợ, các tỷ số như tỷ suất nợ trên vốn chủ sở hữu, tỷ suất sinh lời, tỷ số luân chuyển cổ phiếu, tỷ số khả năng thanh toán, tỷ lệ vốn lưu động, ... phải có lợi cho tổ chức kinh doanh.

# 5 - Các biện pháp khác

- Giảm chi phí

- Duy trì phần trăm lợi nhuận

- Hoàn trả các khoản vay Ngân hàng đúng hạn.

- Đầu tư thấp vào tài sản vốn dài hạn

Đánh giá rủi ro mặc định

Nó có thể được đánh giá bằng các cách sau:

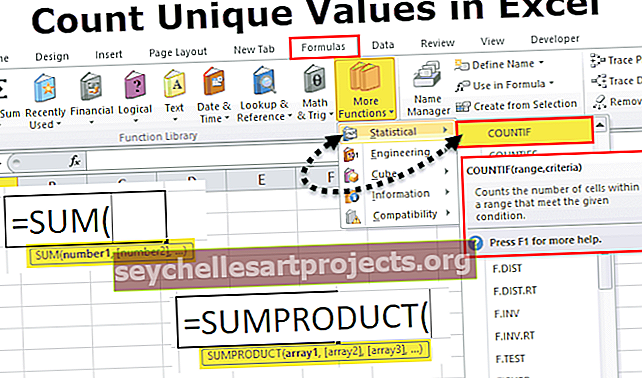

# 1 - Xếp hạng tín dụng

Người ta có thể tiếp cận rủi ro này bằng các xếp hạng do các tổ chức xếp hạng tín nhiệm đưa ra. Nếu xếp hạng bằng hoặc dưới BB thì rủi ro là cao.

# 2 - Hiệu suất trong quá khứ và Kết quả hàng quý

Nó có thể được đánh giá bằng kết quả hoạt động trong quá khứ của công ty như nếu một công ty đã không trả được nợ trong quá khứ thì rủi ro vỡ nợ là cao hoặc Nếu có kết quả kinh doanh hàng quý kém được công bố thì khả năng thua lỗ và rủi ro là cao.

# 3 - Vị thế thị trường và Lợi thế thương mại

Nếu công ty hoặc người đi vay có uy tín cao hơn trên thị trường có nghĩa là công ty hoặc người đi vay có thiện chí lớn. Vì vậy, người ta có thể tin tưởng vào người đi vay và đầu tư hoặc cho vay tiền trên cơ sở uy tín trên thị trường với niềm tin rằng người đi vay sẽ vượt qua được tình huống bất lợi.

# 4 - Loại Bên vay

Nó cũng có thể được đánh giá từ người đi vay đến người đi vay. Nếu bên vay là một công ty Chính phủ thì khả năng tổn thất sẽ thấp hơn do đó rủi ro sẽ thấp hơn. Trong khi nếu bên vay là công ty tư nhân mới thành lập thì nguy cơ rủi ro cao hơn do đó rủi ro vỡ nợ được đánh giá là cao.

Phí bảo hiểm rủi ro mặc định

Đây là khoản phí bảo hiểm cho việc chấp nhận rủi ro khi đầu tư vào chứng khoán dựa trên rủi ro. Nó là sự khác biệt giữa lãi suất do chứng khoán rủi ro cao đưa ra và lãi suất phi rủi ro. Phí bảo hiểm này là cách thu hút khách hàng bằng cách đưa ra mức lãi suất cao hoặc chiết khấu giá mua. nó là biện pháp bù đắp cho chứng khoán chịu rủi ro.

Phần kết luận

- Rủi ro vỡ nợ là rủi ro người đi vay không trả được nợ. Nó cho thấy người đi vay không có khả năng hoàn trả các khoản tiền đã vay. Nó được đo lường bằng các xếp hạng do các tổ chức xếp hạng tín nhiệm đưa ra.

- Có hai loại quỹ đầu tư rủi ro mặc định và quỹ không đầu tư. Đối với quỹ đầu tư, xếp hạng quỹ đầu tư là AAA, AA hoặc BBB cho thấy rủi ro thấp và dấu hiệu rằng tiền có thể được đầu tư trong khi đối với rủi ro phi đầu tư, xếp hạng được đưa ra thấp hơn hoặc bằng BB, là dấu hiệu của chứng khoán rủi ro cao.

- Người đi vay cung cấp một tỷ lệ lãi suất cao hơn để giảm rủi ro.

- Sự khác biệt giữa chứng khoán dựa trên rủi ro cao và lãi suất phi rủi ro được gọi là phần bù rủi ro thị trường, về bản chất là bù đắp cho những người chịu rủi ro.