Bao thanh toán khoản phải thu (Ví dụ) | Làm thế nào nó hoạt động?

Bao thanh toán khoản phải thu là gì?

Bao thanh toán khoản phải thu, thường được gọi là Bao thanh toán, là một công cụ tài chính được các doanh nghiệp sử dụng để huy động tiền nhanh bằng cách bán các khoản phải thu của họ cho một công ty chuyên biệt khác được gọi là “Factor”. Nó còn được biết đến với cái tên Bao thanh toán hóa đơn.

Bao thanh toán các khoản phải thu hoạt động như thế nào?

Thông thường, Doanh nghiệp bán hàng hóa và dịch vụ cho khách hàng của mình bằng tiền mặt hoặc tín dụng. Trong trường hợp tín dụng, Doanh nghiệp sẽ gửi Hóa đơn cho khách hàng, Hóa đơn này thường được trả lại cho doanh nghiệp theo các điều khoản tín dụng (thay đổi tùy từng doanh nghiệp và khoảng thời gian từ 7 ngày đến 180 ngày và thậm chí nhiều hơn). Thay vì đợi khách hàng thanh toán vào ngày đến hạn (Thời hạn của điều khoản tín dụng), một doanh nghiệp có thể bán các khoản phải thu của mình với giá chiết khấu từ Mệnh giá (Giá trị hóa đơn) cho công ty chuyên biệt được gọi là “Factor” và nhận tiền mặt. ngay.

Theo Bao thanh toán hóa đơn, chiết khấu (phí nhân tố) do các công ty này tính phụ thuộc vào nhiều yếu tố, cụ thể là:

- Ngày đến hạn của Khoản phải thu (Khung thời gian dài hơn sẽ yêu cầu nhiều phí hệ số hơn so với khung thời gian ngắn hơn).

- Ngành mà doanh nghiệp thuộc về.

- Mức độ tín nhiệm của Khách hàng Tín dụng Doanh nghiệp;

- Lịch sử thu tiền của doanh nghiệp về các khoản phải thu;

- Số lượng Bao thanh toán được ấn định để bao thanh toán.

- Loại bao thanh toán-truy đòi hoặc không truy đòi (Được thảo luận chi tiết bên dưới). Bao thanh toán không truy đòi đòi hỏi Nhân tố phải chịu thêm rủi ro tín dụng phát sinh từ các khoản phải thu không thể thu hồi và do đó dẫn đến nhiều phí nhân tố hơn.

Những lợi ích

- Cung cấp dòng tiền ngay lập tức cho Doanh nghiệp;

- Giúp doanh nghiệp tập trung vào việc cung cấp các dịch vụ giá trị vì rắc rối thu tiền thanh toán được Factor giải quyết để đổi lại phí Factor.

- Cung cấp nguồn tài trợ cho doanh nghiệp có lịch sử tín dụng thấp (hoặc không) vì các công ty Bao thanh toán hóa đơn chiết khấu hóa đơn dựa trên lịch sử tín dụng của Khách hàng chứ không phải doanh nghiệp;

- Trong trường hợp Bao thanh toán không truy đòi (được thảo luận chi tiết bên dưới), doanh nghiệp sẽ tránh khỏi tổn thất nếu có bất kỳ phát sinh nào về Nợ khó đòi (Khoản phải thu không thể truy đòi).

Các loại tài khoản bao thanh toán phải thu

Hãy thảo luận về các loại.

# 1 - Bao thanh toán truy đòi

Theo thỏa thuận Bao thanh toán hóa đơn này, chỉ các công ty bao thanh toán các khoản phải thu mới được công ty bao thanh toán các khoản phải thu cung cấp để đổi lại Phí bao thanh toán cho doanh nghiệp. Trong trường hợp bất kỳ khoản nợ khó đòi nào phát sinh muộn hơn do Khách hàng không thanh toán phí dẫn đến thua lỗ, doanh nghiệp sẽ xử lý tốt các khoản phải thu cho công ty bao thanh toán. Nói cách khác, rủi ro tín dụng vẫn tồn tại đối với hoạt động kinh doanh ban đầu, và trong trường hợp không may có bất kỳ tổn thất nào phát sinh, doanh nghiệp sẽ thực hiện tốt bất kỳ tổn thất nào đối với yếu tố đó. Theo đó, toàn bộ quy trình thu hồi nợ do doanh nghiệp tự lo liệu và doanh nghiệp được thanh toán Phí nhân yếu tố tiền).

Phương trình sau có thể giải thích tương tự:

Thí dụ

Hãy hiểu giống như một ví dụ bao thanh toán các khoản phải thu:

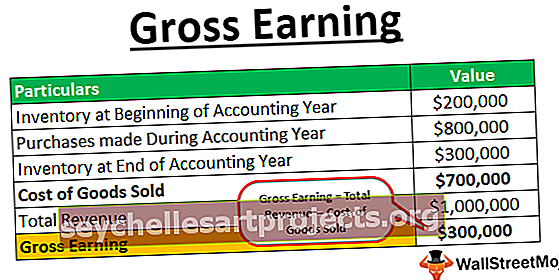

Công ty A gửi hóa đơn 10000 Rs cho khách hàng của mình để được thanh toán trong sáu tháng và một bản sao cho Factor, M / s X, để đổi lại số tiền 8500 Rs. Vào ngày đến hạn (tức là sau sáu tháng), khách hàng thanh toán tiền, và Công ty A gửi 10000 Rs đến M / s XM / s X bị tính phí hệ số 10% cho số tiền Công ty A ứng trước và trả lại số dư cho Công ty A.

- Số tiền M / s X ứng trước cho Công ty A: 8500 Rs

- Tiền lãi tích lũy (Phí hệ số): 10% của 8500 Rs = 850 Rs

- Số tiền hóa đơn nhận được: 10000 Rs

- Theo đó, [10000- (8500 + 850)] = 650 Rs

- Do đó, 650 Rs sẽ được M / s X (Factor) trả lại cho Công ty A sau khi trừ đi phí yếu tố để giải quyết giao dịch với Công ty A.

Việc ghi sổ Nhật ký giống nhau trên sổ sách của Công ty A sẽ là:

# 2 - Bao thanh toán không truy đòi

Theo thỏa thuận này, một doanh nghiệp bán hóa đơn của mình cho đơn vị bao tiền và nhận được khoản thanh toán bằng tiền mặt ngay lập tức. Nhân tố chịu trách nhiệm phân tích mức độ tín nhiệm của khách hàng, thu thanh toán đúng hạn và cả tổn thất tín dụng phát sinh do khách hàng không thanh toán (rủi ro tín dụng được chuyển từ doanh nghiệp sang khoản phải thu của công ty bao thanh toán).

Như đã thấy ở trên, Bao thanh toán không truy đòi có nhiều rủi ro hơn và chi phí quản lý cho nhân tố và thường đắt hơn so với Bao thanh toán có truy đòi đối với doanh nghiệp sử dụng dịch vụ của Bao thanh toán không truy đòi.

Thí dụ

Hãy hiểu giống như bao thanh toán của các khoản phải thu, ví dụ:

Công ty A gửi hóa đơn 10000 Rs cho khách hàng của mình để được thanh toán trong sáu tháng và một bản sao cho Factor, M / s X, đổi lại số tiền 8500 Rs. Vào ngày đến hạn (tức là sau sáu tháng), M / s X thu thập tương tự từ khách hàng.

Kết luận

Bao thanh toán khoản phải thu là một nguồn vốn có chi phí cao hơn và được sử dụng nhiều hơn bởi các công ty nhỏ hơn không có lịch sử tín dụng đặc biệt mạnh mẽ. Có những động lực khác đằng sau việc lựa chọn công cụ tài chính này vì nó giúp các doanh nghiệp tập trung vào việc phát triển kinh doanh và phục vụ nhiều khách hàng hơn thay vì tập trung vào việc thu chi phức tạp, cải thiện chu kỳ chuyển đổi tiền mặt, loại bỏ rủi ro tín dụng, chẳng hạn như một vài cái tên. Tuy nhiên, điều quan trọng cần đề cập là đôi khi (đặc biệt là trong trường hợp Bao thanh toán không truy đòi), yếu tố này có thể gây thêm áp lực cho khách hàng doanh nghiệp trong việc thanh toán và điều này có thể ảnh hưởng đến triển vọng kinh doanh trong tương lai của công ty với những khách hàng này.