Trái phiếu có thể gọi được (Định nghĩa, Ví dụ) | Làm thế nào nó hoạt động?

Trái phiếu có thể gọi là gì?

Trái phiếu có thể gọi là trái phiếu có lãi suất cố định trong đó công ty phát hành có quyền hoàn trả mệnh giá của chứng khoán theo một giá trị thỏa thuận trước trước khi trái phiếu đáo hạn. Người phát hành trái phiếu không có nghĩa vụ mua lại chứng khoán, anh ta chỉ có quyền chọn mua trái phiếu trước khi phát hành.

Trên đây là ví dụ về Trái phiếu có bảo đảm cao cấp đến hạn vào ngày 22 tháng 3 năm 2018 đã được phát hành và đăng ký với Verdipapirsentralen (VPS),

Trái phiếu có thể gọi được = Trái phiếu thẳng / Không gọi được + quyền chọn

Xin lưu ý rằng một số trái phiếu có thể gọi được trở nên không thể gọi được sau một khoảng thời gian cụ thể sau khi chúng phát hành. Thời gian này được gọi là 'thời gian bảo vệ'

Đặc trưng

- Công ty phát hành có quyền nhưng không có nghĩa vụ mua lại trái phiếu trước hạn.

- Giá gọi thường cao hơn giá phát hành (Par price).

- Bảo mật cơ bản có tuổi thọ thay đổi

- Quyền chọn mua có thể có nhiều tỷ lệ thực hiện.

- Nói chung, những trái phiếu này có lãi suất cao hơn (lãi suất Coupon).

- Phí bảo hiểm cho quyền chọn do nhà đầu tư bán được đưa vào trái phiếu bằng cách tính lãi suất cao hơn.

- Quyền chọn mua thường có nhiều tỷ lệ thực hiện.

Thí dụ

Công ty “A” đã phát hành một trái phiếu có thể gọi được vào ngày 1 tháng 10 năm 2016 với lãi suất 10% / năm đáo hạn vào ngày 30 tháng 9 năm 2021. Số lượng phát hành là 100 Crores. Trái phiếu có thể gọi được tùy thuộc vào thông báo trước 30 ngày và cung cấp cuộc gọi như sau.

| Ngày gọi | Giá cuộc gọi |

| 1 năm (ngày 30 tháng 9 năm 2017) | 105% mệnh giá |

| 2 năm (ngày 30 tháng 9 năm 2018) | 104% mệnh giá |

| 3 năm (ngày 30 tháng 9 năm 2019) | 103% mệnh giá |

| 4 năm (30 tháng 9 năm 2020) | 102% mệnh giá |

Trong ví dụ trên, công ty đang có quyền chọn gọi trái phiếu đã phát hành cho các nhà đầu tư trước ngày đáo hạn là ngày 30 tháng 9 năm 2021.

Nếu bạn thấy, phí bảo hiểm cuộc gọi ban đầu cao hơn ở mức 5% mệnh giá trái phiếu và nó giảm dần xuống 2% theo thời gian.

Mục đích phát hành trái phiếu có thể gọi được

Trong trường hợp lãi suất giảm, công ty phát hành trái phiếu có thể gọi được có thể gọi trái phiếu và trả nợ bằng cách thực hiện quyền chọn mua và sau đó họ có thể tái cấp vốn cho khoản nợ với lãi suất thấp hơn. Trong trường hợp này, công ty có thể tiết kiệm chi phí lãi vay.

Ví dụ : Vào ngày 1 tháng 11 năm 2016 nếu một công ty phát hành trái phiếu có thể gọi được 10% với thời gian đáo hạn là 5 năm. Nếu công ty thực hiện quyền chọn mua trước hạn, thì công ty phải trả 106% mệnh giá.

Trong trường hợp này, nếu vào ngày 31/11/2018, lãi suất giảm xuống 8%, công ty có thể gọi trái phiếu và trả nợ và nhận nợ ở mức 8%, do đó tiết kiệm được 2%.

Chúng ta có nên mua trái phiếu như vậy không?

- Trước khi đầu tư, người ta phải cân bằng giữa lợi nhuận và rủi ro. Và trái phiếu có thể gọi được quá phức tạp để giải quyết.

- Nói chung, khi lãi suất giảm, giá trái phiếu thông thường sẽ tăng. Tuy nhiên, trong trường hợp trái phiếu có thể gọi được, thì giá trái phiếu có thể giảm. Loại hiện tượng này được gọi là "nén giá"

- Những trái phiếu này thường có lãi suất cao hơn để bù đắp cho rủi ro bị gọi vốn sớm do lãi suất giảm và

- Chúng thường được gọi là cao cấp (tức là giá cao hơn mệnh giá) Điều này là do nhà đầu tư phải chịu thêm rủi ro.

- Ví dụ, các nhà đầu tư Trái phiếu có thể nhận lại 107 Rs thay vì 100 Rs nếu trái phiếu được gọi. Khoản bổ sung 7 Rs này được đưa ra do nhà đầu tư phải chịu rủi ro trong trường hợp công ty thu hồi trái phiếu sớm trong kịch bản lãi suất giảm

- Vì vậy, người ta phải đảm bảo rằng trái phiếu có thể gọi được cung cấp đủ số lượng phần thưởng (Có thể ở dạng lãi suất cao hơn thị trường hoặc có thể là phí hoàn trả cao hơn) để trang trải các rủi ro bổ sung mà trái phiếu đó mang lại.

Cấu trúc của các tùy chọn cuộc gọi

Trước khi phát hành trái phiếu, một trong những yếu tố quan trọng và phức tạp quyết định hai yếu tố sau…

- Thời gian của cuộc gọi. Tức là khi nào thì gọi

- Xác định giá của trái phiếu đang được gọi. Bao nhiêu để thanh toán trái phiếu được gọi trước ngày đến hạn

Thời gian cuộc gọi

Ngày mà trái phiếu có thể gọi được có thể được gọi lần đầu tiên là “ngày gọi vốn đầu tiên”. Trái phiếu có thể được thiết kế để liên tục gọi trong một khoảng thời gian nhất định hoặc có thể được gọi vào một ngày quan trọng. “Cuộc gọi hoãn lại” là nơi trái phiếu có thể không được gọi trong vài năm đầu tiên phát hành.

Có nhiều loại khác nhau về thời gian

- Quyền chọn kiểu Châu Âu: Chỉ Một ngày gọi trước khi trái phiếu đáo hạn

- Quyền chọn Bermudan: Có nhiều ngày gọi trước ngày đáo hạn của trái phiếu

- Quyền chọn kiểu Mỹ: Tất cả các ngày trước khi đáo hạn đều là ngày gọi.

Định giá cuộc gọi

Việc định giá trái phiếu thường phụ thuộc vào các quy định của cấu trúc trái phiếu. Sau đây là các kiểu định giá khác nhau

- Đã sửa bất kể ngày gọi

- Giá cố định dựa trên lịch trình định trước

Tìm hiểu thêm về Quyền chọn - Quyền chọn là gì trong Chiến lược Tài chính và Giao dịch Quyền chọn

Quyết định gọi một trái phiếu

Nhà phát hành quyết định gọi vốn dựa trên nhiều yếu tố như

- Các yếu tố lãi suất. Trong thời gian lãi suất giảm, công ty có thể thực hiện quyền chọn mua lại các trái phiếu có lãi suất coupon tương đối cao và thay thế chúng bằng các trái phiếu mới phát hành (Điều này thường được gọi là tái cấp vốn trong thuật ngữ vani). Trong trường hợp lãi suất tăng, các công ty phát hành có động cơ không gọi trái phiếu sớm. Điều này có thể dẫn đến giảm lợi tức trái phiếu trong một thời hạn đầu tư.

- Yếu tố tài chính: Nếu công ty có đủ vốn và muốn giảm nợ, công ty có thể gọi trái phiếu về dù lãi suất ổn định hoặc đang tăng.

- Trong trường hợp công ty đang nghĩ đến việc chuyển nợ thành vốn chủ sở hữu, nó có thể phát hành cổ phiếu có lợi cho trái phiếu hoặc hoàn trả trái phiếu và chuyển sang FPO

- Các yếu tố khác: Có thể có nhiều yếu tố kích hoạt mà một công ty có thể cảm thấy có lợi khi gọi trái phiếu.

Định giá trái phiếu có thể gọi được

Nói chung, lợi tức là thước đo để tính toán giá trị của một trái phiếu theo lợi tức dự kiến hoặc dự kiến. Có nhiều biện pháp khác nhau để tính toán sản lượng.

- Năng suất hiện tại

- Mang đến sự trưởng thành

- Nhường gọi

- Nhường thua kém nhất

Mang đến sự trưởng thành:

YTM là tổng lợi tức mà một trái phiếu mang lại nếu nó được giữ cho đến khi đáo hạn. Nó luôn được biểu thị dưới dạng tỷ lệ hàng năm.

YTM còn được gọi là lợi tức ghi sổ hoặc lợi tức hoàn lại.

Một phương pháp đơn giản để tính YTM như sau

Công thức YTM = [(Phiếu thưởng) + {(Giá trị đáo hạn - Giá thanh toán cho trái phiếu) / (không tính năm)}] / {(giá trị đáo hạn + giá thanh toán cho trái phiếu) / 2}

Hãy để chúng tôi lấy một ví dụ để hiểu điều này một cách tốt hơn

Mệnh giá / giá trị đáo hạn của trái phiếu là 1000 Rs, Số năm đáo hạn là 10 năm, lãi suất là 10%. Giá phải trả để mua trái phiếu là 920 Rs

Tử số = 100+ (1000-920) / 10

Mẫu số = (1000 + 920) / 2 = 960

YTM = 108/960 = 11,25%

Biện pháp YTM này phù hợp hơn để phân tích các liên kết không thể gọi được vì nó không bao gồm tác động của các tính năng cuộc gọi. Vì vậy, hai biện pháp bổ sung có thể cung cấp một phiên bản chính xác hơn của trái phiếu là Lợi tức để gọi và Lợi tức để tồi tệ nhất.

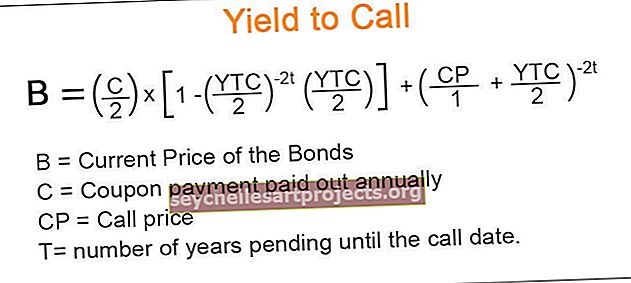

Nhường gọi

Lợi tức để gọi là lợi tức mà trái phiếu mang lại là bạn đã mua trái phiếu có thể gọi được và giữ chứng khoán cho đến ngày thực hiện cuộc gọi. Một phép tính dựa trên lãi suất, thời gian cho đến ngày giao dịch, giá thị trường của trái phiếu và giá mua. Lợi tức để gọi thường được tính bằng cách giả định rằng trái phiếu được tính vào ngày sớm nhất có thể.

Ví dụ, ông A sở hữu một trái phiếu của công ty GOOGLE có mệnh giá Rs. 1000 với lãi suất không phiếu giảm giá 5%. Trái phiếu đáo hạn sau 3 năm. Trái phiếu này có thể gọi được trong 2 năm với giá 105% mệnh giá.

Trong trường hợp này, để tính toán lợi tức của trái phiếu, Mr.A cần giả định rằng trái phiếu đáo hạn sau 2 năm thay vì 3 năm. Giá cuộc gọi nên được coi là 1050 Rs (1000 Rs * 105%) như tiền gốc khi đáo hạn.

Giả sử giá phải trả để mua trái phiếu trên thị trường thứ cấp là 980 Rs, khi đó lợi tức được gọi sẽ như sau

{Coupon + (call value- price) / time of bond} / {(Mệnh giá + giá) / 2}

Thanh toán phiếu giảm giá là 50 Rs (tức là 1000 Rs * 5%)

Gọi giá trị nếu 1050 Rs

Giá phải trả để có được giá trị trái phiếu là 920 Rs

Thời gian của trái phiếu là 2 năm (Giả sử cuộc gọi diễn ra trong 2 năm)

Giá thị trường là 980 Rs

YTC = [50+ (1050-920) / 2] (1000 + 920) / 2

= 50 + 65/960 = 12%

Nhường thua kém nhất

Lợi nhuận để Tồi tệ nhất là lợi suất thấp nhất mà nhà đầu tư mong đợi khi đầu tư vào trái phiếu có thể gọi được. Nói chung trái phiếu có thể gọi được là tốt cho công ty phát hành và không tốt cho trái chủ bởi vì khi lãi suất giảm, công ty phát hành chọn gọi trái phiếu và tái cấp vốn cho khoản nợ của mình với tỷ lệ thấp hơn khiến nhà đầu tư phải tìm nơi đầu tư mới.

Soo, trong trường hợp này, Yield to bad nhất, là người rất quan trọng muốn biết mức tối thiểu họ có thể nhận được từ các công cụ trái phiếu của họ là bao nhiêu.

Xin lưu ý rằng 'Lợi nhuận đến mức tồi tệ nhất' luôn thấp hơn 'Lợi nhuận đến ngày đáo hạn'

Ví dụ, một trái phiếu sẽ đáo hạn trong 10 năm và Lợi tức đến hạn (ytm) là 4%. Trái phiếu có điều khoản gọi vốn mà công ty phát hành có thể gọi trái phiếu trong năm năm. Lợi suất được tính toán với giả định rằng trái phiếu đáo hạn vào ngày giao dịch (YTC) là 3,2%. Trong trường hợp này, Tỷ suất lợi nhuận thấp nhất là 3,2%

Ngoài ra, hãy xem Định giá trái phiếu

Bây giờ chúng ta hãy xem xét Mặt trái của Trái phiếu có thể gọi được - Trái phiếu có thể gọi được

Trái phiếu có thể bán được

- Nó là một trái phiếu có một quyền chọn bán nhúng trong đó trái chủ có Quyền nhưng không có nghĩa vụ yêu cầu số tiền gốc vào một ngày sớm. Quyền chọn bán có thể được thực hiện vào một hoặc nhiều ngày.

- Trong trường hợp lãi suất tăng, nhà đầu tư bán lại trái phiếu cho công ty phát hành và cho vay ở nơi khác với lãi suất cao hơn.

- Nó đối lập với trái phiếu có thể gọi được.

- Giá của trái phiếu chuyển nhượng luôn cao hơn trái phiếu thẳng do có quyền chọn bán là một lợi thế thêm cho nhà đầu tư.

- Tuy nhiên, lợi tức của trái phiếu chuyển nhượng thấp hơn lợi tức của trái phiếu thẳng.

Bài viết hữu ích

- Phiếu giảm giá trái phiếu

- Tỷ lệ phiếu thưởng của trái phiếu

- Trái phiếu là gì?

- Ví dụ về các khoản cho vay không có bảo đảm <