Chỉ số tổng lợi nhuận (Định nghĩa, Công thức) | Ví dụ tính toán

Chỉ số tổng lợi nhuận là gì?

Total Return Index hay TRI là một tiêu chuẩn chỉ số vốn chủ sở hữu rất hữu ích để nắm bắt lợi nhuận từ cả chuyển động giá của các cổ phiếu cấu thành cũng như từ việc chi trả cổ tức của nó và nó cũng giả định rằng cổ tức được tái đầu tư. Đây là một thước đo rất hữu ích vì nó thực sự cho biết nhà đầu tư đang thu hồi hoặc nhận lại những gì từ khoản đầu tư đã thực hiện.

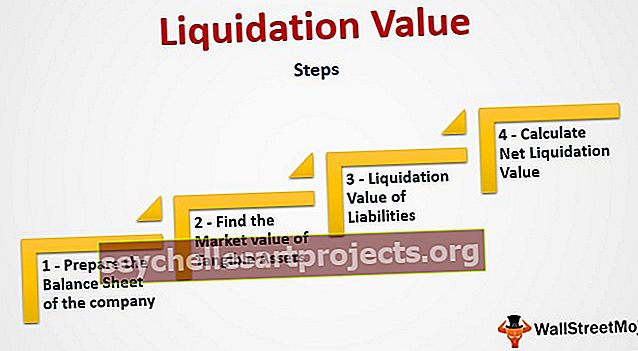

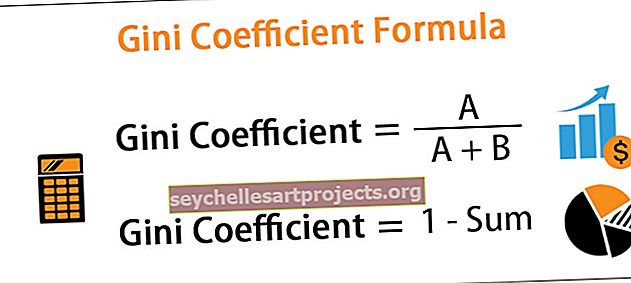

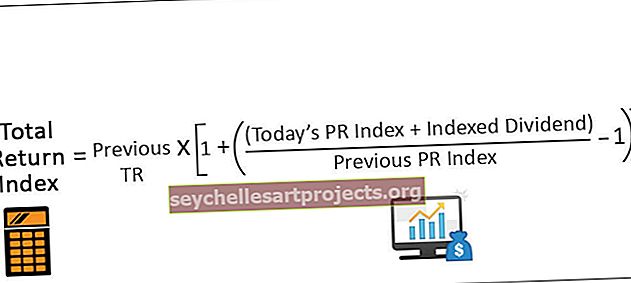

Công thức chỉ mục tổng lợi nhuận

Công thức Chỉ số Tổng lợi nhuận được trình bày như dưới đây:

Tổng chỉ số lợi nhuận = TR trước * [1+ (Chỉ số PR hôm nay + Cổ tức được lập chỉ mục / Chỉ số PR trước đó-1)]Tính toán chỉ số tổng lợi nhuận

Tính toán chỉ số tổng lợi nhuận có thể ở dạng giá trị đô la, euro hoặc bất kỳ loại tiền tệ nào khác. Để tính TRI trước tiên chúng ta cần tính đến cổ tức được trả. Bước đầu tiên là chia cổ tức được trả trong một khoảng thời gian với cùng một ước số được sử dụng để tính các điểm liên quan đến chỉ số hoặc đây còn được gọi là giới hạn cơ sở của chỉ số. Điều này cho chúng ta giá trị cổ tức được trả cho mỗi điểm của chỉ số được biểu diễn bằng phương trình như sau:

Cổ tức được lập chỉ mục (Dt) = Cổ tức đã trả / Chỉ số vốn hóa cơ sở

Bước thứ hai là kết hợp cổ tức và chỉ số thay đổi giá để điều chỉnh chỉ số giá hoàn vốn trong ngày. Công thức dưới đây có thể được sử dụng để làm như vậy:

(Chỉ số PR hôm nay + Cổ tức được lập chỉ mục) / Chỉ số PR trước đó

Cuối cùng, chỉ số tổng lợi nhuận được tính bằng cách áp dụng các điều chỉnh đối với chỉ số hoàn vốn giá cho tổng chỉ số sinh lợi, chiếm toàn bộ lịch sử thanh toán cổ tức và giá trị này được nhân với chỉ số TRI của ngày hôm trước. Điều này có thể được trình bày như sau:

Tổng chỉ số lợi nhuận = TRI trước * [1+ {(Chỉ số PR hôm nay + Cổ tức được lập chỉ mục) / Chỉ số PR trước đó} -1]

Vì vậy, về cơ bản, tính toán TRI bao gồm một quy trình ba bước bao gồm đầu tiên, xác định cổ tức trên mỗi điểm chỉ số, thứ hai, điều chỉnh chỉ số lợi nhuận giá và cuối cùng, áp dụng điều chỉnh mức chỉ số TRI của ngày hôm trước.

Ví dụ về Chỉ số tổng lợi nhuận

Chúng ta hãy xem xét ở đây một ví dụ về Sở giao dịch chứng khoán London như một cổ phiếu đơn vị và chúng tôi đầu tư vào đó. Cổ phiếu này đã được mua vào năm 2000 và vào năm 2001, cổ tức 0,02 GBP đã được phát hành cho cổ phiếu. Giá cổ phiếu sau khi phát hành cổ tức đã lên tới 5 GBP. Bây giờ chúng ta có thể tưởng tượng rằng bất kỳ khoản cổ tức nào được phát hành đều được sử dụng để mua thêm cổ phiếu của LSE với cùng biên độ giá 5 GBP. Do đó, bây giờ chúng tôi có thể mua 0,02 / 5 = 0,004 cổ phiếu LSE, chiếm tổng cộng 1,004 cổ phiếu. Như vậy TRI ở mức này có thể được tính là 5 * 1.004 = 5.02

Vào năm thứ hai 2002, cổ phiếu lại phát hành cổ tức mới khi giá cổ phiếu được cho là không đổi ở mức 0,002 GBP. Hiện tại, chúng tôi thực sự là chủ sở hữu của 1.004 cổ phiếu. Tổng cổ tức được tính là 1,004 * 0,02 = 0,002008 GBP. Số tiền này hiện được tái đầu tư vào cùng một cổ phiếu có giá hiện tại là 5,2 GBP. Bây giờ số cổ phiếu nắm giữ sẽ trở thành 1.008. Do đó, TRI bây giờ sẽ trở thành 5,2 * 1,008 = 5,24

Chúng ta cần làm như vậy cho mọi thời kỳ và như vậy cuối cùng vào cuối số lũy kế của kỳ, chúng ta có thể dễ dàng vẽ đồ thị mức TRI hoặc tính TRI cần thiết cho kỳ đó bằng công thức đã đề cập ở trên có tính đến TRÍ thời kỳ và TRÍ hiện tại.

Chỉ số tổng lợi nhuận so với chỉ số hoàn vốn giá

- Chỉ số tổng lợi nhuận bao gồm cả chuyển động của giá cả hoặc lãi / lỗ vốn cùng với cổ tức nhận được từ chứng khoán trong khi chỉ số hoàn vốn chỉ tính đến chuyển động của giá hoặc lãi / lỗ vốn chứ không tính đến cổ tức nhận được.

- TRI cung cấp một bức tranh thực tế hơn về lợi nhuận từ cổ phiếu vì nó bao gồm tất cả các yếu tố cấu thành liên quan đến nó như thay đổi giá, lãi suất và cổ tức, trong đó PRI chỉ đưa ra một chi tiết về chuyển động của giá và đây không phải là lợi nhuận thực sự từ cổ phiếu.

- TRI là một cách tiếp cận mới nhất về cách các nhà đầu tư đánh giá quỹ tương hỗ của họ vì nó giúp họ đánh giá quỹ một cách tốt hơn vì NAV của quỹ tương hỗ không chỉ mô tả lỗ / lãi vốn trong danh mục đầu tư mà còn cả cổ tức nhận được từ phần nắm giữ trong danh mục đầu tư trong khi PRI là cách tiếp cận truyền thống hơn trong đó các quỹ tương hỗ được lấy làm tiêu chuẩn so với những thay đổi giá chỉ liên quan đến số lượng chứng khoán đang thúc đẩy quỹ tương hỗ.

- TRI là minh bạch hơn và độ tin cậy của cổ phiếu hoặc quỹ đã tăng lên rất nhiều trong khi PRI là một kịch bản sai lầm hơn vì nó phóng đại quá mức hoạt động của một quỹ tương hỗ đã thu hút rất nhiều nhà đầu tư đầu tư vào quỹ cụ thể mà không hiểu kịch bản thực tế. .

Tác động của TRI đối với các nhà đầu tư quỹ tương hỗ

Việc sử dụng chỉ số tổng lợi nhuận so với chỉ số hoàn vốn Giá có thể ảnh hưởng rộng rãi đến chiến lược dài hạn của các nhà đầu tư. Điều này đóng một vai trò quan trọng trong các khoản đầu tư chủ động trong các khoản đầu tư thụ động được thực hiện. Tính trung bình, các thành phần của chỉ số sẽ kiếm được cổ tức khoảng 2% hàng năm. Khoản lợi nhuận này khi chúng tôi thực hiện phương pháp PRI không được bao gồm trong việc so sánh các quỹ tương hỗ.

Do đó, trong cách tiếp cận PRI, lợi nhuận được giảm thiểu hoặc thấp hơn 2% hàng năm. Với cách tiếp cận TRI, các nhà đầu tư sẽ thấy rằng hiệu suất của chỉ số đã tăng 2% bằng cách xem xét cách tiếp cận TRI hơn là xem xét cách tiếp cận PRI. Một điều tốt về TRI đối với các nhà đầu tư quỹ tương hỗ là số tiền đã đầu tư sẽ không bị khóa sau các tiêu chuẩn không chính xác nữa.

Phần kết luận

Chỉ số tổng lợi nhuận là một tiêu chuẩn rất hữu ích khi chúng ta muốn tìm hiểu lợi nhuận thực tế được tạo ra cho các thành phần của cổ phiếu hoặc quỹ tương hỗ. Đây là một thước đo rất hữu ích vì nó thực sự cho biết nhà đầu tư đang thu hồi hoặc nhận lại những gì từ khoản đầu tư đã thực hiện. Về cơ bản, nó là yếu tố cấu thành lợi nhuận của một chỉ số, cổ tức đã trả và cả cổ tức được tái đầu tư trở lại chỉ số.

Ở tất cả các thị trường phát triển lớn, tất cả các quỹ tương hỗ ngày nay đều được đánh dấu dựa trên chỉ số tổng lợi nhuận mà trước đây là điểm chuẩn so với chỉ số hoàn vốn giá. Ngay cả trong trường hợp vốn chủ sở hữu, khi nói đến lựa chọn tăng trưởng của quỹ, nó bắt buộc phải xem xét cổ tức mà nó tạo ra nhưng không phân phối từ các công ty cơ sở của nó. Do đó, TRI có một bức tranh lớn hơn khi lợi nhuận thực tế từ quỹ đầu tư được tính toán.