Tỷ lệ hiện tại (Ý nghĩa) | Phân tích & Diễn giải trong Kế toán

Ý nghĩa tỷ lệ hiện tại

Hệ số thanh toán hiện hành là hệ số đo lường khả năng thanh toán các khoản nợ ngắn hạn của công ty trong thời hạn một năm tới và được tính bằng cách lấy tổng tài sản lưu động của công ty chia cho tổng nợ ngắn hạn của công ty.

Nó trả lời câu hỏi: "Có bao nhiêu đô la tài sản lưu động để trang trải mỗi đô la trong các khoản nợ ngắn hạn?" Công ty có đủ nguồn lực để thanh toán các nghĩa vụ ngắn hạn và duy trì hoạt động trong ít nhất một năm không?

Cổ phiếu của Sears Holding giảm 9,8% do tiếp tục thua lỗ và kết quả kinh doanh kém. Sự cân bằng của Sears cũng không quá tốt. Moneymorning đã đặt tên Sears Holding là một trong năm công ty có thể phá sản sớm. Trong bối cảnh này, nhà phân tích có thể nhanh chóng thực hiện phân tích tỷ số tài chính để kiểm tra xem điều này có đúng không. Một trong những tỷ lệ đó để kiểm tra tình hình thanh khoản của công ty là Tỷ lệ thanh toán hiện hành. Như bạn có thể thấy ở trên, tỷ lệ này của Sears đã giảm liên tục trong 10 năm qua. Bây giờ nó thấp hơn 1,0x và không khắc họa đúng hình ảnh.

Công thức

Công thức Tỷ lệ hiện tại không có gì khác ngoài Tài sản lưu động chia cho Nợ phải trả hiện tại. Nếu đối với một công ty, tài sản lưu động là 200 triệu đô la và nợ hiện tại là 100 triệu đô la, thì tỷ lệ sẽ là = 200 đô la / 100 đô la = 2,0.

| Tài sản lưu động | Nợ ngắn hạn |

| Tiền và các khoản tương đương tiền | Tài khoản phải trả |

| Các khoản đầu tư | Doanh thu hoãn lại |

| Tài khoản phải thu và Tài khoản phải trả | Khoản bồi thường đã tích lũy |

| Các khoản phải thu thuyết minh đáo hạn trong vòng một năm | Chi phí phải trả khác |

| Các khoản phải thu khác | Thuế Thu nhập Tích lũy |

| Tồn kho nguyên vật liệu, WIP, thành phẩm | Ghi chú ngắn hạn |

| Văn phòng phẩm | Tỉ lệ hiện tại của khoản vay dài hạn |

| Chi phí trả trước | |

| Thanh toán trước |

Giải thích các tỷ lệ hiện tại

- Nếu Tài sản lưu động> Nợ ngắn hạn, thì Tỷ lệ này lớn hơn 1,0 -> một tình huống đáng mong đợi.

- Nếu Tài sản ngắn hạn = Nợ ngắn hạn thì Tỷ lệ này bằng 1,0 -> Tài sản ngắn hạn vừa đủ để thanh toán các nghĩa vụ ngắn hạn.

- Nếu Tài sản ngắn hạn <Nợ ngắn hạn , thì Tỷ lệ này nhỏ hơn 1,0 -> một tình huống khó xảy ra khi công ty không có đủ để thanh toán các nghĩa vụ ngắn hạn của mình.

Thí dụ

Công ty nào sau đây có khả năng thanh toán khoản nợ ngắn hạn tốt hơn?

Từ bảng trên, rõ ràng là công ty C có 2,22 đô la Tài sản lưu động cho mỗi 1,0 đô la nợ phải trả của mình. Công ty C có tính thanh khoản cao hơn và dường như đang ở vị thế tốt hơn để thanh toán các khoản nợ phải trả của mình.

Tuy nhiên, xin lưu ý rằng chúng tôi phải điều tra thêm nếu kết luận của chúng tôi thực sự đúng.

Bây giờ, hãy để tôi phân tích thêm về Nội dung hiện tại và chúng ta sẽ thử trả lời lại câu hỏi tương tự.

Vui lòng chấp nhận - Ác quỷ là chi tiết :-)

Công ty C có tất cả tài sản lưu động là Hàng tồn kho. Để thanh toán khoản nợ ngắn hạn, công ty C sẽ phải chuyển hàng tồn kho sang bán hàng và nhận tiền mặt từ khách hàng. Hàng tồn kho cần có thời gian để được chuyển đổi thành Tiền mặt. Luồng điển hình sẽ là Tồn kho Nguyên vật liệu -> Tồn kho WIP -> Tồn kho Thành phẩm -> Diễn ra Quy trình bán hàng -> Nhận tiền mặt. Chu kỳ này có thể mất nhiều thời gian hơn. Do Hàng tồn kho ít hơn các khoản phải thu hoặc tiền mặt, nên tỷ lệ thanh toán hiện hành 2,22x lần này không quá lớn.

Tuy nhiên, Công ty A có tất cả tài sản lưu động là Khoản phải thu. Để trả hết nợ ngắn hạn, công ty A sẽ phải thu hồi số tiền này từ khách hàng của mình. Có một rủi ro nhất định liên quan đến việc không thanh toán các khoản phải thu.

Tuy nhiên, nếu bạn nhìn vào Công ty B bây giờ, nó có tất cả tiền mặt trong tài sản lưu động. Mặc dù Tỷ lệ này là 1,45x, nhưng xét từ góc độ trả nợ ngắn hạn, thì tỷ lệ này là tốt nhất vì họ có thể trả ngay khoản nợ ngắn hạn của mình.

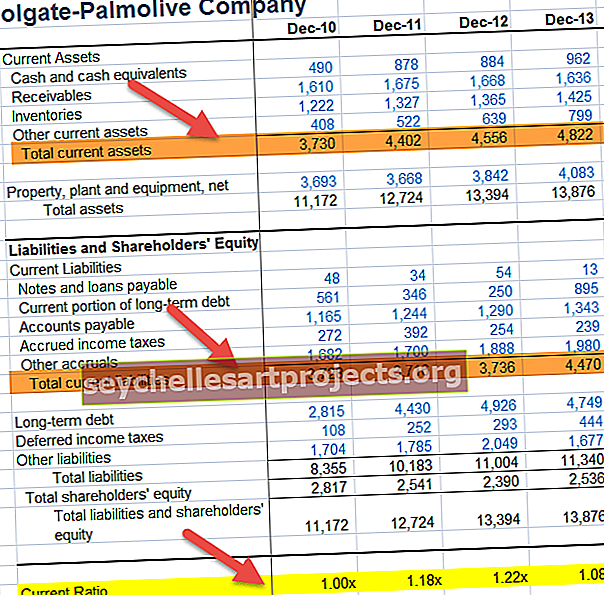

Ví dụ về Colgate

Tỷ lệ Hiện tại được tính bằng Tài sản Hiện tại của Colgate chia cho Trách nhiệm Hiện tại của Colgate. Ví dụ, trong năm 2011, Tài sản lưu động là 4,402 triệu đô la và Nợ phải trả hiện tại là 3,716 triệu đô la.

= 4,402 / 3,716 = 1,18x

Tương tự như vậy, chúng tôi tính Tỷ lệ hiện tại cho tất cả các năm khác.

Các quan sát sau đây có thể được thực hiện liên quan đến Tỷ lệ Colgate:

Tỷ lệ này tăng từ 1,00 lần năm 2010 lên 1,22 lần năm 2012.

- Nguyên nhân chính cho sự gia tăng này là do tiền và các khoản tương đương tiền và các tài sản khác tích lũy từ năm 2010 đến năm 2012. Ngoài ra, chúng tôi thấy rằng các khoản nợ ngắn hạn ít nhiều bị trì trệ ở mức khoảng 3.700 triệu USD trong ba năm này.

- Chúng tôi cũng lưu ý rằng tỷ lệ này đã giảm xuống 1,08 lần vào năm 2013. Lý do chính của sự sụt giảm này là do phần nợ dài hạn hiện tại tăng lên 895 triệu USD, do đó làm tăng nợ ngắn hạn.

Tính thời vụ & Tỷ lệ hiện tại

Nó không nên được phân tích một cách riêng lẻ trong một khoảng thời gian cụ thể. Chúng ta nên quan sát chặt chẽ tỷ lệ này trong một khoảng thời gian - cho dù tỷ lệ này đang tăng hay giảm đều đặn. Tuy nhiên, trong nhiều trường hợp, bạn sẽ lưu ý rằng không có mẫu nào như vậy. Thay vào đó, có một mô hình rõ ràng về tính thời vụ trong Tỷ lệ hiện tại. Lấy ví dụ, Thomas Cook.

Tôi đã tổng hợp dưới đây tổng tài sản lưu động và tổng nợ ngắn hạn của Thomas Cook. Bạn có thể lưu ý rằng tỷ lệ này của Thomas Cook có xu hướng tăng lên trong tháng 9 Quý.

Tính thời vụ trong tỷ lệ thanh toán hiện hành thường được thấy trong các doanh nghiệp liên quan đến hàng hóa theo mùa, nơi yêu cầu nguyên liệu thô như đường, lúa mì, v.v. Việc mua hàng như vậy được thực hiện hàng năm, tùy thuộc vào tình trạng sẵn có và được tiêu thụ trong suốt cả năm. Việc mua bán như vậy đòi hỏi các khoản đầu tư cao hơn (thường được tài trợ bằng nợ), do đó làm tăng tài sản lưu động.

Ví dụ về tỷ lệ hiện tại trong lĩnh vực ô tô

Vì vậy, để cung cấp cho bạn một ý tưởng về tỷ lệ ngành, tôi đã chọn lĩnh vực ô tô của Hoa Kỳ.

Dưới đây là danh sách các công ty ô tô niêm yết tại Mỹ có tỷ lệ này cao.

| S. Không | Tên công ty | Tỉ lệ |

| 1 | Ferrari | 4.659 |

| 2 | Các ngành công nghiệp tối cao | 3.587 |

| 3 | Ford Motor | 3,149 |

| 4 | Phụ tùng ô tô SORL | 3.006 |

| 5 | Fuji Heavy Industries | 1.802 |

| 6 | Sime Darby | 1,71 |

| 7 | Động cơ Isuzu | 1.603 |

| số 8 | Nissan Motor | 1.588 |

| 9 | Mitsubishi Motors | 1.569 |

| 10 | Toyota Industries | 1.548 |

Xin lưu ý rằng tỷ lệ cao hơn có thể không nhất thiết có nghĩa là họ đang ở vị trí tốt hơn. Nó cũng có thể là do -

- cổ phiếu di chuyển chậm hoặc

- thiếu cơ hội đầu tư.

- Ngoài ra, việc thu các khoản phải thu cũng có thể bị chậm.

Dưới đây là danh sách các công ty ô tô niêm yết tại Mỹ có tỷ lệ này thấp.

| S. Không | Tên công ty | Tỉ lệ |

| 1 | Ô tô Saleen | 0,0377 |

| 2 | BYD Co | 0,763 |

| 3 | Greenkraft | 0,7684 |

| 4 | xe BMW | 0,935 |

Nếu tỷ lệ này thấp do các lý do sau đây, nó lại là điều không mong muốn:

- Thiếu đủ tiền để đáp ứng các nghĩa vụ hiện tại và

- Mức giao dịch vượt quá khả năng của doanh nghiệp.

Hạn chế

- Nó không tập trung vào sự phân rã của Tài sản hoặc Chất lượng Tài sản. Ví dụ mà chúng ta đã thấy trước đó, Công ty A (tất cả các khoản phải thu), B (tất cả tiền mặt) và C (tất cả hàng tồn kho), cung cấp các cách giải thích khác nhau.

- Tỷ lệ này trong sự cô lập không có ý nghĩa gì cả. Nó không cung cấp cái nhìn sâu sắc về khả năng sinh lời của sản phẩm, v.v.

- Tỷ lệ này có thể được thao túng bởi quản lý. Cả tài sản lưu động và nợ ngắn hạn tăng bằng nhau sẽ làm giảm tỷ số này, và tương tự như vậy, tài sản lưu động và nợ ngắn hạn giảm bằng nhau sẽ làm tăng tỷ số này.