Tỷ lệ viết hoa (Ý nghĩa, Công thức) | Ví dụ tính toán

Tỷ lệ vốn hóa là gì?

Tỷ lệ vốn hóa là một tập hợp các tỷ lệ giúp nhà phân tích xác định cấu trúc vốn của công ty sẽ ảnh hưởng như thế nào nếu một khoản đầu tư được thực hiện vào công ty - tập hợp này bao gồm nợ trên vốn chủ sở hữu, nợ dài hạn trên vốn hóa thị trường và tổng nợ trên vốn hóa thị trường. như các tỷ lệ hữu ích.

Nợ trên vốn chủ sở hữu của Pepsi ở mức khoảng 0,50 lần trong năm 2009-1010. Tuy nhiên, nó bắt đầu tăng nhanh chóng và hiện ở mức 2,792 lần. Điều này có ý nghĩa gì đối với Pepsi? Làm thế nào mà Tỷ lệ Nợ trên Vốn chủ sở hữu của nó tăng lên đáng kể? Điều này tốt hay xấu cho Pepsi?

Với tỷ lệ này, chúng tôi cố gắng hiểu một công ty đã bơm “nợ” vào cơ cấu vốn của mình bao nhiêu. Nó đơn giản; chúng ta sẽ kiểm tra tỷ trọng nợ trong tổng vốn. Để hiểu được điều này, trước tiên chúng ta cần hiểu cấu trúc vốn.

Cấu trúc vốn mô tả tỷ trọng vốn chủ sở hữu và vốn nợ của một công ty. Quy tắc chung cho bất kỳ công ty nào là duy trì tỷ lệ 2: 1 giữa vốn chủ sở hữu và nợ. Nhưng trong cuộc sống thực, điều đó luôn không xảy ra. Vì vậy, chúng ta với tư cách là các nhà đầu tư cần phải xem xét nó và xác định xem có bao nhiêu vốn chủ sở hữu và nợ trong vốn của một công ty.

Nhưng chỉ một tỷ lệ sẽ không thể cho chúng ta một bức tranh chính xác. Vì vậy, chúng ta sẽ xem xét ba tỷ lệ mà qua đó chúng ta sẽ hiểu được nợ trong vốn. Đây còn được gọi là tỷ lệ đòn bẩy tài chính. Ba tỷ lệ mà chúng ta sẽ xem xét là - Tỷ lệ Nợ trên Vốn chủ sở hữu, Tỷ lệ Nợ dài hạn trên Vốn hóa và Tỷ lệ Tổng Nợ trên Vốn hóa.

Chúng ta hãy xem xét các công thức của ba tỷ lệ này.

Công thức tỷ lệ viết hoa

# 1 - Tỷ lệ Nợ trên Vốn chủ sở hữu

Trước tiên, chúng ta hãy xem xét tỷ lệ Nợ-Vốn chủ sở hữu.

Tỷ lệ Nợ-Vốn chủ sở hữu = Tổng Nợ / Vốn chủ sở hữu của Cổ đông

Ở đây chúng tôi sẽ tính đến tổng nợ và sẽ so sánh với vốn chủ sở hữu của các cổ đông. Đây là tỷ lệ cấu trúc vốn cơ bản, cho chúng ta một ý tưởng về việc có bao nhiêu nợ và vốn chủ sở hữu được sử dụng vào vốn của công ty. Ở đây tổng nợ bao gồm cả nợ ngắn hạn và dài hạn, và vốn chủ sở hữu của cổ đông bao gồm mọi thứ từ vốn cổ phần, dự trữ, lãi không kiểm soát và vốn chủ sở hữu thuộc về các cổ đông.

Trong trường hợp một công ty không có nợ, tỷ lệ nợ trên vốn chủ sở hữu sẽ là 0, và khi đó ý tưởng về tỷ lệ này là không phù hợp.

# 2 - Nợ dài hạn trên vốn hóa

Chúng ta hãy xem xét tỷ lệ tiếp theo.

Tỷ lệ vốn hóa = Nợ dài hạn / Vốn hóa

Đây là tỷ lệ vốn hóa quan trọng nhất đầu tiên. Chúng tôi đang xem xét cả ba để hiểu tỷ trọng nợ từ mọi góc độ. Tỷ số này cho chúng ta biết tỷ trọng của nợ dài hạn so với vốn hóa.

Vốn hóa có nghĩa là tổng nợ dài hạn và vốn chủ sở hữu của các cổ đông. Trong phần ví dụ, chúng ta sẽ hiểu cách tính toán nó.

# 3 - Tổng Nợ trên Vốn hóa

Hãy nhìn vào tỷ lệ quan trọng thứ ba.

Tỷ lệ vốn hóa = Tổng nợ / Vốn hóa

Sự khác biệt duy nhất giữa tỷ số trước và tỷ số này là bao gồm nợ ngắn hạn. Trong tỷ lệ này, chúng ta sẽ xem xét tổng nợ và tìm ra tỷ trọng của tổng nợ so với vốn hóa.

Tổng nợ có nghĩa là cả nợ dài hạn và nợ ngắn hạn. Và vốn hóa có nghĩa là, như thường lệ, nợ cộng với vốn chủ sở hữu. Nhưng trong trường hợp này, vốn hóa cũng sẽ bao gồm nợ ngắn hạn (có nghĩa là vốn hóa = nợ dài hạn + nợ ngắn hạn + vốn chủ sở hữu của cổ đông).

Trong phần ví dụ, chúng ta sẽ xem cách tính tỷ lệ này.

Diễn dịch

Nếu tính đến ba tỷ lệ trên, chúng ta có thể hiểu được hoạt động của một công ty về lâu dài như thế nào.

Nhưng chúng ta cần sử dụng sự phân biệt trong khi đánh giá đòn bẩy của một công ty tùy thuộc vào ngành mà nó hoạt động. Một công ty thâm dụng vốn và có dòng tiền có thể dự đoán được thường có tỷ lệ nợ cao hơn. Ví dụ, các công ty trong lĩnh vực viễn thông, tiện ích và đường ống dẫn vốn rất thâm dụng và có dòng tiền cao hơn một cách hợp lý. Do đó, tỷ lệ vốn hóa của các loại công ty này cao hơn trong các kịch bản bình thường.

Trong các trường hợp khác, các công ty công nghệ thông tin và bán lẻ có cường độ vốn thấp và do đó, có tỷ lệ này thấp hơn.

Các nhà đầu tư cũng nên suy nghĩ về dòng tiền của các công ty mà họ muốn đầu tư, họ cần xem liệu các công ty cụ thể này có đủ dòng tiền ròng để trả nợ hay không. Nếu các công ty có đủ dòng tiền thì tỷ lệ vốn hóa của họ thường cao hơn và ngược lại. Để hiểu điều này, nhà đầu tư nên xem xét tỷ lệ đòn bẩy - tỷ lệ bao phủ lãi suất.

Hãy xem tỷ lệ -

Tỷ lệ chi trả lãi vay = EBIT / Chi phí lãi vay

EBIT có nghĩa là Thu nhập trước lãi vay và thuế. Nếu chúng ta nhìn vào Báo cáo thu nhập của một công ty, chúng ta sẽ có thể nhìn vào EBIT ngay lập tức. Thước đo này được sử dụng để xem liệu công ty có đủ thu nhập để trả lãi vay hay không. Cùng với việc xem xét tỷ lệ nợ, nhà đầu tư nên xem xét tỷ lệ bao phủ lãi vay để biết liệu công ty có đủ thu nhập để trả lãi vay hay không.

Cùng với việc xem xét tỷ lệ nợ và tỷ lệ bao phủ lãi vay, nhà đầu tư cũng nên xem xét từng thời điểm, không chỉ một hoặc hai lần. Để có một bức tranh rõ ràng về mức độ vốn hóa của công ty, các nhà đầu tư nên xem xét các số liệu trong khoảng thời gian. Cuối cùng, họ cũng nên so sánh tỷ lệ vốn hóa và tỷ lệ bao phủ lãi vay với các công ty ngang hàng để hiểu rõ hơn.

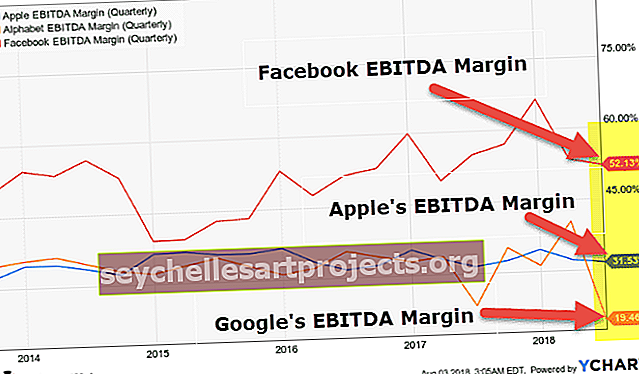

Ngoài ra, hãy xem EBIT so với EBITDA.

Ví dụ về tỷ lệ viết hoa

Bây giờ chúng ta hãy xem xét một vài ví dụ để hiểu tỷ lệ này một cách chi tiết.

Ví dụ 1

M Corporation đã cung cấp một số thông tin vào cuối năm, và từ những thông tin dưới đây, chúng ta cần hiểu tỷ lệ vốn hóa của M Corporation theo quan điểm của một nhà đầu tư -

| Chi tiết | Bằng đô la Mỹ |

| Vốn chủ sở hữu của cổ đông | 100.000 |

| Tổng nợ | 100.000 |

| Nợ ngắn hạn: Nợ dài hạn | 3: 2 |

Chúng tôi đã được cung cấp thông tin này. Bây giờ chúng ta sẽ tìm hiểu ba tỷ số sẽ giúp chúng ta hiểu được tỷ số này của M Corporation.

Hãy bắt đầu với tỷ lệ đầu tiên.

Tỷ lệ Nợ-Vốn chủ sở hữu = Tổng Nợ / Vốn chủ sở hữu của Cổ đông

Ở đây, tổng nợ được đưa ra và chúng ta cũng biết vốn chủ sở hữu của các cổ đông.

Vì vậy, đặt giá trị vào tỷ lệ, chúng ta sẽ nhận được Tỷ lệ Nợ-Vốn chủ sở hữu là:

| Chi tiết | Bằng đô la Mỹ |

| Vốn chủ sở hữu của cổ đông (A) | 100.000 |

| Tổng Nợ (B) | 100.000 |

| Tỷ lệ Nợ trên Vốn chủ sở hữu (B / A) | 1 |

Từ Hệ số Nợ-Vốn chủ sở hữu, chúng ta có thể kết luận rằng đây là một công ty tương đối tốt đã sử dụng đồng đều cả vốn chủ sở hữu và nợ để tài trợ cho hoạt động và mở rộng của mình.

Hãy nhìn vào tỷ lệ tiếp theo.

Tỷ lệ vốn hóa = Nợ dài hạn / Vốn hóa

Chúng ta biết tổng nợ và tỷ lệ giữa nợ ngắn hạn và dài hạn được đưa ra.

Hãy tính toán nợ dài hạn và nợ ngắn hạn trước.

| Chi tiết | Bằng đô la Mỹ |

| Tổng nợ | 100.000 |

| Nợ ngắn hạn: Nợ dài hạn | 3: 2 |

| Nợ dài hạn | 40.000 |

| Nợ ngắn hạn | 60.000 |

Bây giờ, đặt giá trị của Nợ dài hạn vào tỷ lệ, chúng tôi nhận được -

| Chi tiết | Bằng đô la Mỹ |

| Vốn chủ sở hữu của cổ đông (1) | 100.000 |

| Nợ dài hạn (2) | 40.000 |

| Viết hoa (3 = 1 + 2) | 140.000 |

| Tỷ lệ viết hoa 1 (2/3) | 0,285 |

Từ tỷ số trên, ta có thể kết luận rằng tỷ số của tập đoàn M thấp hơn. Nếu công ty này đến từ ngành công nghệ thông tin, thì nó đang hoạt động khá tốt. Nhưng nếu nó đến từ các ngành thâm dụng vốn như viễn thông, tiện ích, ... thì M Corporation cần phải cải thiện tỷ lệ của họ.

Hãy nhìn vào tỷ lệ thứ ba.

Tỷ lệ vốn hóa = Tổng nợ / Vốn hóa

Ở đây giá trị vốn hóa sẽ khác vì chúng ta cần bao gồm tổng nợ vào vốn hóa.

| Chi tiết | Bằng đô la Mỹ |

| Vốn chủ sở hữu của cổ đông (D) | 100.000 |

| Tổng Nợ (E) | 100.000 |

| Viết hoa (D + E) | 200.000 |

Hãy đặt giá trị vào tỷ lệ.

| Chi tiết | Bằng đô la Mỹ |

| Tổng Nợ (G) | 100.000 |

| Viết hoa (F) | 200.000 |

| Tỷ lệ viết hoa 2 (G / F) | 0,50 |

Từ tỷ lệ trên, chúng ta có thể kết luận tương tự. Nếu công ty này đến từ ngành công nghệ thông tin, thì nó đang hoạt động khá tốt. Nhưng nếu đến từ các ngành thâm dụng vốn như viễn thông, tiện ích, ... thì M Corporation cần phải cải thiện tỷ lệ vốn hóa của mình.

Ví dụ số 2

Công ty C đã cung cấp thông tin dưới đây:

| Chi tiết | Bằng đô la Mỹ |

| Vốn chủ sở hữu của cổ đông | 300.000 |

| Tổng nợ | 200.000 |

| EBIT | 75.000 |

| Sở thích tốn kém | 20.000 |

Chúng ta cần tính toán tỷ lệ vốn hóa và tỷ lệ bao phủ lãi vay.

Ví dụ này rất quan trọng bởi vì với tư cách là nhà đầu tư, chúng ta cần hiểu vai trò của việc bao phủ lãi suất đối với các mục tiêu dài hạn của công ty. Nếu một công ty có thể có đủ tiền mặt để trả lãi của khoản nợ của mình, thì công ty đó sẽ có một vị thế tốt để thăng tiến; nếu không, công ty sẽ không thể cải thiện đáng kể vị thế hiện tại của họ.

Hãy tính toán các tỷ lệ.

Vì chúng tôi đã được cung cấp tổng số nợ và vốn chủ sở hữu của cổ đông

Hãy tính toán vốn hóa.

| Chi tiết | Bằng đô la Mỹ |

| Vốn chủ sở hữu của cổ đông (1) | 300.000 |

| Tổng Nợ (2) | 200.000 |

| Viết hoa (1 + 2) | 500.000 |

Đặt giá trị của tổng nợ và vốn hóa vào tỷ lệ, chúng tôi nhận được -

| Chi tiết | Bằng đô la Mỹ |

| Tổng Nợ (3) | 200.000 |

| Viết hoa (4) | 500.000 |

| Tỷ lệ viết hoa 2 (3/4) | 0,40 |

Công ty C cần cải thiện vốn hóa nếu muốn thành công về lâu dài; tuy nhiên, nó phụ thuộc vào loại ngành công nghiệp.

Hãy tính tỷ lệ bao phủ lãi suất bây giờ.

Tỷ lệ chi trả lãi vay = EBIT / Chi phí lãi vay

Đặt giá trị của EBIT và Chi phí lãi vay, chúng tôi nhận được -

| Chi tiết | Bằng đô la Mỹ |

| EBIT (5) | 75.000 |

| Chi phí lãi vay (4) | 20.000 |

| Tỷ lệ Bảo hiểm Lãi suất (5/4) | 3,75 |

Trong trường hợp này, tỷ lệ lãi vay là khá tốt. Điều đó có nghĩa là công ty có vị thế tốt về thu nhập, ngay cả khi tỷ lệ vốn hóa thấp hơn nhiều. Để hiểu được bức tranh toàn cảnh, chúng ta cần xem xét tất cả các tỷ lệ của công ty và sau đó quyết định xem đầu tư vào công ty có phải là một ý tưởng tốt hay không.

Ví dụ về Nestle

Ảnh chụp nhanh dưới đây là Bảng cân đối kế toán hợp nhất của Nestle tại ngày 31 tháng 12 năm 2014 & 2015

nguồn: Nestle

Từ bảng trên -

- Tỷ lệ Nợ hiện tại = 9,629 CHF (2015) & 8,810 CHF (2014)

- Tỷ trọng Nợ dài hạn = 11,601 CHF (2015) & 12,396 CHF (2014)

- Tổng nợ = 21.230 CHF (2015) & 21.206 CHF (2014)

# 1 - Tỷ lệ Nợ trên Vốn chủ sở hữu

Tỷ lệ Nợ trên Vốn chủ sở hữu = Tổng Nợ / Tổng vốn chủ sở hữu

| Trong hàng triệu CHF | 2015 | 2014 |

| Tổng Nợ (1) | 21230 | 21206 |

| Tổng vốn chủ sở hữu (2) | 63986 | 71884 |

| Tổng nợ trên vốn chủ sở hữu | 33,2% | 29,5% |

Tỷ lệ Nợ trên Vốn chủ sở hữu đã tăng từ 29,5% năm 2014 lên 33,2% năm 2015.

# 2 - Tỷ lệ vốn hóa = Nợ dài hạn / Vốn hóa

| Trong hàng triệu CHF | ||

| 2015 | 2014 | |

| Nợ dài hạn | 11601 | 12396 |

| Tổng nợ | 21230 | 21206 |

| Tổng vốn chủ sở hữu | 63986 | 71884 |

| Tổng nợ và vốn chủ sở hữu (Vốn hóa) (2) | 85216 | 93090 |

| Tỉ lệ | 13,6% | 13,3% |

Tỷ lệ vốn hóa đã tăng nhẹ từ 13,3% năm 2014 lên 13,6% năm 2015.

# 3 - Tỷ lệ vốn hóa = Tổng nợ / Vốn hóa

| Trong hàng triệu CHF | ||

| 2015 | 2014 | |

| Tổng Nợ (1) | 21230 | 21206 |

| Tổng vốn chủ sở hữu | 63986 | 71884 |

| Tổng nợ và vốn chủ sở hữu (Vốn hóa) (2) | 85216 | 93090 |

| Tỉ lệ | 24,9% | 22,8% |

Tỷ lệ vốn hóa đã tăng nhẹ từ 22,8% năm 2014 lên 24,9% năm 2015.

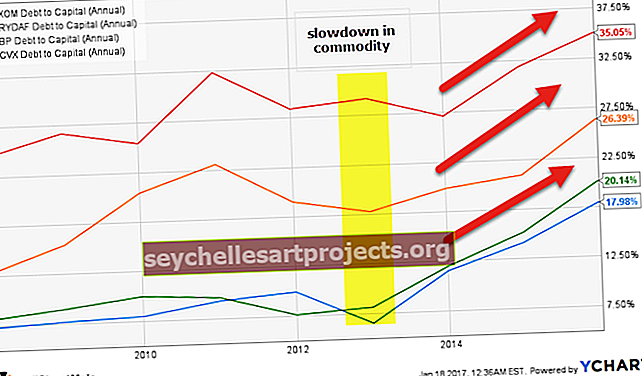

Phân tích tỷ lệ vốn hóa của các công ty dầu khí (Exxon, Royal Dutch, BP & Chevron)

Dưới đây là biểu đồ (Nợ trên Tổng vốn) của Exxon, Royal Dutch, BP và Chevron.

nguồn: ycharts

Chúng tôi lưu ý rằng tỷ lệ này đã tăng lên đối với hầu hết các công ty Dầu khí. Điều này chủ yếu là do giá hàng hóa (dầu) giảm và do đó dẫn đến giảm dòng tiền, làm căng thẳng bảng cân đối kế toán của họ.

| Giai đoạn = Stage | BP | Chevron | sang chảnh | Exxon Mobil |

| 31-12-15 | 35,1% | 20,1% | 26,4% | 18,0% |

| 31-12-14 | 31,8% | 15,2% | 20,9% | 14,2% |

| 31-12-13 | 27,1% | 12,0% | 19,8% | 11,5% |

| 31-12-12 | 29,2% | 8,1% | 17,8% | 6,5% |

| 31-12-11 | 28,4% | 7,6% | 19,0% | 9,9% |

| 31-12-10 | 32,3% | 9,6% | 23,0% | 9,3% |

| 31-12-09 | 25,4% | 10,0% | 20,4% | 8,0% |

| 31-12-8 | 26,7% | 9,0% | 15,5% | 7,7% |

| 31-12-07 | 24,5% | 8,1% | 12,7% | 7,3% |

nguồn: ycharts

Những điểm quan trọng cần lưu ý ở đây như sau:

- Tỷ lệ Exxon tăng từ 6,5% lên 18,0% trong thời gian 3 năm.

- Tỷ lệ HA tăng từ 28,4% lên 35,1% trong thời gian 3 năm.

- Tỷ lệ Chevron tăng từ 8,1% lên 20,1% trong thời gian 3 năm.

- Tỷ lệ Royal Dutch tăng từ 17,8% lên 26,4% trong thời gian 3 năm.

So sánh Exxon với các công ty cùng ngành, chúng tôi lưu ý rằng tỷ lệ Vốn hóa Exxon là tốt nhất. Exxon đã duy trì khả năng phục hồi trong chu kỳ đi xuống này và tiếp tục tạo ra dòng tiền mạnh mẽ nhờ vào việc thực hiện quản lý và dự trữ chất lượng cao.

Tại sao Tỷ lệ vốn hóa của Marriott International lại tăng mạnh - Một nghiên cứu điển hình

Theo ông, tại sao Tỷ lệ Nợ trên Vốn tăng mạnh?

nguồn: ycharts

Chỉ cần xem lại, công thức Tỷ lệ Nợ trên Vốn = Tổng Nợ / (Tổng Nợ + Vốn chủ sở hữu) là gì

Công ty có tăng một khoản nợ không cân xứng không?

Hình ảnh dưới đây cung cấp cho chúng tôi thông tin chi tiết về Nợ của Marriott International trong năm 2014 và 2014. Chúng tôi lưu ý rằng nợ đã tăng nhẹ. Chúng ta chắc chắn không thể đổ lỗi cho sự gia tăng cận biên này của nợ làm tăng Tỷ lệ vốn hóa.

nguồn: Marriott International SEC Filings

Cổ đông có phải là câu trả lời không?

Vốn chủ sở hữu có giảm không? CÓ, nó đã làm!

Hãy xem ảnh chụp nhanh bên dưới về Dòng tiền từ hoạt động Tài chính của Marriott Internation. Chúng tôi lưu ý rằng công ty đã mua lại cổ phiếu. Năm 2015, Marriott International đã mua lại số cổ phiếu quỹ trị giá 1,917 tỷ USD. Tương tự như vậy, vào năm 2014, nó đã mua lại số cổ phiếu quỹ trị giá 1,5 tỷ USD.

nguồn: Marriott International SEC Filings

Do đó, Vốn chủ sở hữu của Cổ đông giảm mạnh có thể thấy trong bảng cân đối kế toán dưới đây.

nguồn: Marriott International SEC Filings

Chúng tôi lưu ý rằng Vốn chủ sở hữu của Cổ đông là - 3,59 tỷ USD vào năm 2015 và -2,2 tỷ vào năm 2014.

Vì đây là số âm nên tổng nguồn vốn (Tổng Nợ + Vốn chủ sở hữu) giảm, do đó làm tăng tỷ lệ vốn hóa. (Đơn giản!)