Tỷ lệ Nợ dài hạn Hiện tại (CPLTD) - Định nghĩa, Ví dụ

Tỷ lệ Nợ dài hạn Hiện tại là gì?

Tỷ lệ Nợ dài hạn hiện tại (CPLTD) là phần nợ dài hạn của công ty phải trả trong khoảng thời gian một năm tới kể từ ngày lập bảng cân đối kế toán và chúng được tách biệt với khoản nợ dài hạn trên bảng cân đối kế toán. bảng này sẽ được thanh toán trong năm tới bằng cách sử dụng dòng tiền của công ty hoặc bằng cách sử dụng tài sản hiện tại của công ty.

Chúng ta hãy nhìn vào biểu đồ của Exxon ở trên. Nó theo dõi phần nợ hiện tại so với phần nợ không hiện tại của Exxon trong 5 năm qua. Chúng tôi lưu ý rằng trong năm 2016, Exxon có 13,6 tỷ đô la trong phần nợ dài hạn hiện tại so với 28,39 tỷ đô la của phần nợ dài hạn. Tuy nhiên, trong năm 2013 và 2014, CPLTD của Exxon lớn hơn nhiều so với phần không hiện hành.

Ví dụ về tỷ lệ hiện tại của nợ dài hạn

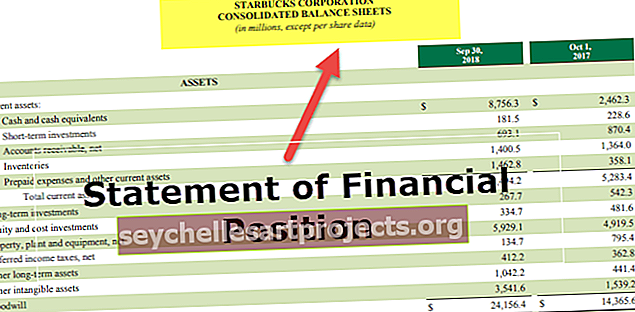

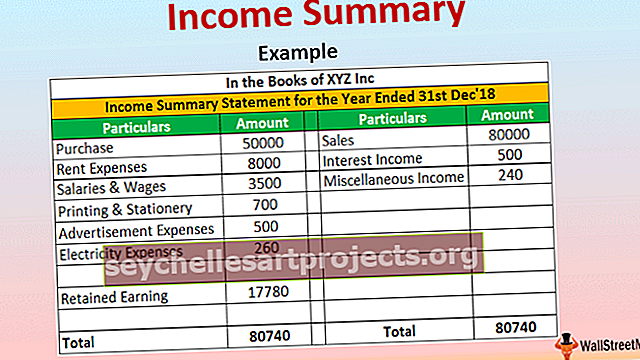

SeaDrill Limited (NYSE: SDRL) có tổng nợ dài hạn là 9,8 tỷ USD và dự kiến sẽ trả 3,1 tỷ USD trong năm hiện tại. Do đó, nó đã ghi nhận 6,6 tỷ USD là nợ dài hạn và 3,1 tỷ USD là một phần hiện tại của nợ dài hạn vào cuối quý 4 năm 2016.

Ảnh chụp nhanh bên dưới cho thấy bảng cân đối kế toán của SeaDrill Limited.

Nguồn: SeaDrill Limited

Như quan sát trong biểu đồ trên, bảng cân đối kế toán SeaDrill không vẽ nên một bức tranh tốt vì CPLTD của nó đã tăng 115% so với cùng kỳ năm trước. Đó là do SeaDrill không có đủ thanh khoản để trang trải các khoản vay ngắn hạn và nợ ngắn hạn. Nói cách khác, SeaDrill có phần nợ dài hạn hiện tại cao so với khả năng thanh khoản của nó, chẳng hạn như tiền mặt và các khoản tương đương tiền. Điều này cho thấy SeaDrill sẽ gặp khó khăn trong việc thanh toán hoặc trả hết nghĩa vụ ngắn hạn của mình.

Lưu ý: Quy tắc ngón tay cái cho biết rằng một công ty có số CPLTD cao so với vị thế tiền mặt nhỏ có nguy cơ vỡ nợ cao hơn.

Điều tương tự cũng xảy ra với SeaDrill có số nợ dài hạn hiện tại cao và lượng tiền mặt thấp. Kết quả của CPLTD cao hơn này, công ty đã đứng trước bờ vực vỡ nợ. Theo simplewall.st, SeaDrill đã đề xuất một kế hoạch tái cơ cấu nợ để tồn tại trong thời kỳ suy thoái của ngành. Theo kế hoạch này, công ty có kế hoạch đàm phán lại các khoản vay của mình với các chủ nợ và có kế hoạch hoãn phần lớn CPLTD của mình.

Tuy nhiên, động thái này đã có tác động tiêu cực đến hoạt động giá cổ phiếu của công ty vì công ty đã chứng kiến giá cổ phiếu của mình giảm hơn 15% trong tháng trước. Trên thực tế, đây là lần thông báo thứ hai liên quan đến kế hoạch tái cơ cấu nợ do công ty đã không thể làm hài lòng các chủ nợ theo thời điểm đưa ra trước đó là ngày 30 tháng 12 năm 2016. Lần này công ty đã đẩy thời hạn đến cuối tháng 4 năm 2017.

Trong trường hợp của SeaDrill, công ty không thể thanh toán CPLTD của mình do sự yếu kém trong lịch sử trong lĩnh vực dầu thô và điều kiện thị trường kém. Ví dụ, giá dầu thô đã giảm hơn 50% kể từ mức cao 100 USD / thùng vào năm 2014 xuống gần 50 USD / thùng hiện nay do cung vượt quá cầu và tồn kho ở Mỹ tăng.

Phần kết luận

Nợ là một thành phần quan trọng trong tổng nguồn vốn của công ty. Nó tạo ra đòn bẩy tài chính, có thể nhân lên lợi tức đầu tư với điều kiện lợi nhuận thu được từ khoản vay vượt quá chi phí vay hoặc nợ. Tuy nhiên, tất cả phụ thuộc vào việc công ty có đang sử dụng các khoản nợ từ ngân hàng hoặc tổ chức tài chính khác một cách đúng đắn hay không. Trong khi đó, phần nợ dài hạn hiện tại nên được coi là thanh khoản hiện tại vì nó thể hiện phần chính của các khoản thanh toán nợ, dự kiến sẽ được thanh toán trong vòng 12 tháng tới. Nếu không được thanh toán trong vòng mười hai tháng hiện tại, nó sẽ được tích lũy và có tác động tiêu cực đến tính thanh khoản tức thời của công ty. Kết quả là, tình hình tài chính của công ty trở nên rủi ro, đây không phải là một dấu hiệu đáng khích lệ cho các nhà đầu tư và người cho vay.

Bài viết hữu ích

- Giao ước phủ định

- Bảng cân đối chứng khoán thị trường

- Ví dụ về tiền và các khoản tương đương tiền

- Các khoản phải thu

- Ví dụ về Nợ dài hạn <