Các khoản phải thu thương mại (Định nghĩa, Ví dụ) | Làm thế nào nó hoạt động?

Phải thu thương mại là gì?

Phải thu khách hàng là số tiền mà công ty đã lập hóa đơn cho khách hàng để bán hàng hóa hoặc cung cấp dịch vụ mà khách hàng chưa thanh toán và được thể hiện như một tài sản trong bảng cân đối kế toán của công ty.

Nói một cách dễ hiểu, phải thu khách hàng là khoản mục kế toán trong bảng cân đối kế toán của một đơn vị, phát sinh do việc bán hàng hóa và dịch vụ theo hình thức tín dụng. Vì một Đơn vị có yêu cầu pháp lý đối với khách hàng của mình đối với số tiền này và khách hàng bị ràng buộc phải thanh toán như vậy, nên nó được phân loại là Tài sản Hiện tại trong Bảng cân đối kế toán của đơn vị. Các khoản phải thu khách hàng và các khoản phải thu được sử dụng thay thế cho nhau trong ngành.

Tương tự như các khoản phải thu, Công ty cũng có các khoản phải thu phi thương mại, phát sinh từ các giao dịch không liên quan đến hoạt động kinh doanh thông thường.

Các khoản phải thu thương mại trên Bảng cân đối kế toán

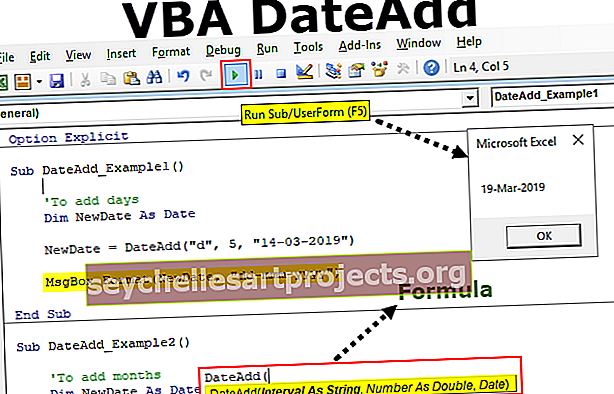

Dưới đây là mẫu bảng cân đối kế toán chuẩn của doanh nghiệp.

nguồn: Colgate SEC Filings

Nó thường được phân loại theo Tài sản lưu động trong Bảng cân đối kế toán.

Thí dụ

ABC Corporation là một công ty sản xuất thiết bị điện. Nó đã ghi nhận doanh thu 100 tỷ USD trong năm tài chính 18 với 30% doanh số bán hàng dựa trên tín dụng cho Khách hàng Doanh nghiệp. Mục nhập kế toán các khoản phải thu khách hàng cho giao dịch trong bảng cân đối kế toán của nó sẽ như sau:

Các khoản phải thu trong ví dụ trên được tính như sau:

Trong ví dụ này, các khoản phải thu sẽ được ghi nhận là 30 tỷ USD trên phần đầu tài sản lưu động trong Bảng cân đối kế toán.

Tại sao Khoản phải thu Thương mại là Trọng yếu?

Tôi sẽ cố gắng giải thích lý do tại sao các khoản phải thu rất quan trọng đối với tính thanh khoản của các Công ty, và nhiều lúc trở thành lý do duy nhất khiến các Công ty phá sản. Phân tích tính thanh khoản của một doanh nghiệp bao gồm các tình hình tài chính ngắn hạn và khả năng thanh toán các khoản nợ ngắn hạn của công ty.

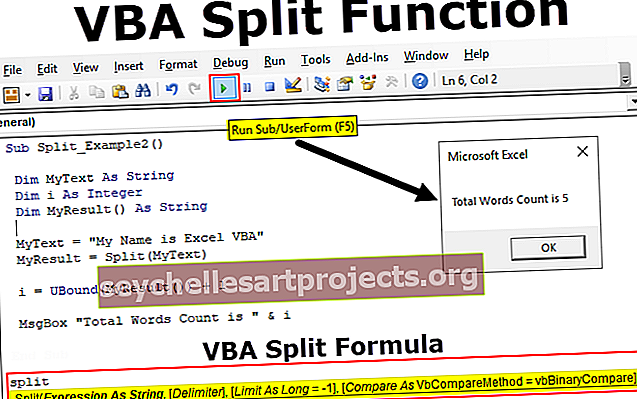

Một trong những số liệu quan trọng nhất mà chúng tôi xem xét khi phân tích vị thế thanh khoản của các Công ty là chu kỳ chuyển đổi tiền mặt. Chu kỳ chuyển đổi tiền mặt là số ngày doanh nghiệp thực hiện để chuyển hàng tồn kho thành tiền mặt.

Hình ảnh trên giải thích nó chi tiết hơn. Đối với một doanh nghiệp, nó bắt đầu bằng việc mua hàng tồn kho, có thể là mua bằng tiền mặt hoặc tín dụng. Doanh nghiệp chuyển hàng tồn kho đó thành hàng hóa thành phẩm và thực hiện bán hàng từ đó. Doanh số được thực hiện hoặc tiền mặt hoặc tín dụng. Doanh thu bán hàng được ghi có được ghi nhận là các khoản phải thu thương mại. Vì vậy, chu kỳ chuyển đổi tiền mặt là tổng số ngày doanh nghiệp cần để chuyển hàng tồn kho của mình thành doanh số bán hàng cuối cùng và thực hiện tiền mặt.

Công thức tính chu kỳ chuyển đổi tiền mặt như sau:

Từ công thức trên, rõ ràng là một Công ty có tỷ trọng các khoản phải thu khách hàng cao hơn đáng kể sẽ có các khoản phải thu trong ngày cao hơn và do đó, chu kỳ chuyển đổi tiền mặt cao hơn.

Lưu ý: Tất nhiên, chu kỳ chuyển đổi tiền phụ thuộc vào hai yếu tố còn lại, đó là Số ngày tồn kho và Số ngày phải trả. Tuy nhiên, ở đây để giải thích tác động của các khoản phải thu, chúng tôi đã giữ nguyên hai tham số còn lại.

Một doanh nghiệp có chu kỳ chuyển đổi tiền mặt cao hơn có thể dẫn đến yêu cầu vốn vay lưu động tăng lên đáng kể để đáp ứng nhu cầu ngắn hạn cho các hoạt động hàng ngày của doanh nghiệp. Một khi các khoản phải thu này đến mức báo động có thể gây ra rắc rối nghiêm trọng cho doanh nghiệp, tạo ra các vấn đề thanh khoản ngắn hạn mà công ty sẽ không thể tài trợ cho các khoản nợ ngắn hạn của mình và có thể dẫn đến việc công ty bị đình chỉ hoạt động.

Phần cơ bản của Đánh giá Khoản vay vốn lưu động

Một công ty tận dụng các khoản vay vốn lưu động để đáp ứng các yêu cầu ngắn hạn cho các hoạt động hàng ngày. Việc đánh giá hạn mức vốn lưu động được thực hiện bởi các bên cho vay có tính đến toàn bộ tài sản lưu động của Công ty. Vì các khoản phải thu chiếm một phần quan trọng và thiết yếu trong tổng tài sản lưu động của Công ty, nên điều quan trọng đối với các bên cho vay là phải tiếp cận mức độ các khoản phải thu thương mại cũng như chất lượng các khoản phải thu để phê duyệt hạn mức vốn lưu động cho Công ty.

Phân tích và diễn giải

Việc phân tích và giải thích tính thanh khoản đối với mức các khoản phải thu thương mại phải luôn được xem xét trong bối cảnh của ngành cụ thể. Một số ngành hoạt động trong một môi trường có mức phải thu cao. Một ví dụ điển hình tương tự là các công ty phát điện hoạt động ở Ấn Độ, nơi mức phải thu rất cao và số ngày phải thu đối với các công ty phát điện thay đổi từ mức thấp nhất là một tháng đến cao nhất là chín (9) tháng.

Mặt khác, một số công ty hoạt động với hầu như rất ít hoặc không có các khoản phải thu thương mại. Các công ty điều hành và thu phí các nhà phát triển và vận hành dự án đường có rất ít khoản phải thu vì doanh thu của họ là thu phí từ những người đi lại trên đường. Họ thu phí từ những người đi làm và khi họ đi ngang qua trạm thu phí.

Vì vậy, để có một phân tích có ý nghĩa, người ta nên xem xét mức các khoản phải thu của 4-5 công ty hàng đầu trong ngành tương ứng. Nếu công ty mục tiêu của bạn có các khoản phải thu cao hơn so với công ty đang làm sai về mô hình kinh doanh hoặc đối tượng khách hàng / khách hàng hoặc các ưu đãi về bán tín dụng để thúc đẩy bán hàng.

Để kết luận, người ta có thể giả định một cách an toàn rằng việc giảm mức phải thu và số ngày phải thu, vị thế thanh khoản tốt hơn cho công ty.